| 제목 | 52주 신고가 돌파종목(2025년 05월 27일) |

|---|---|

| 작성일 | 2025-05-27 16:18:22 |

|

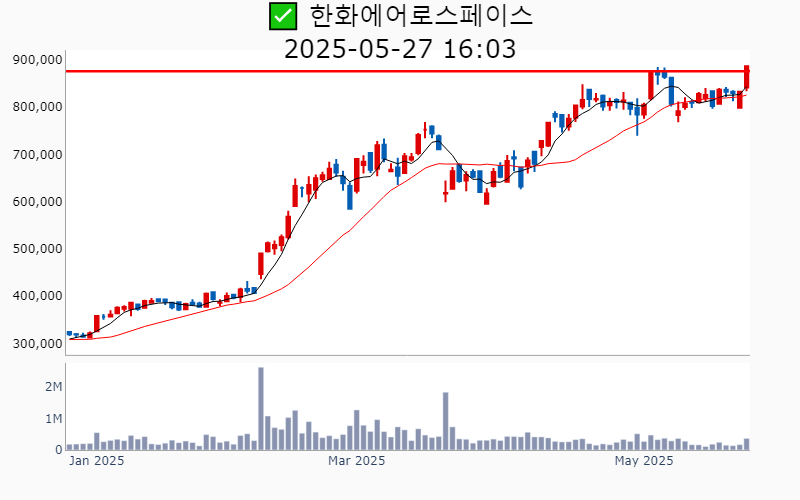

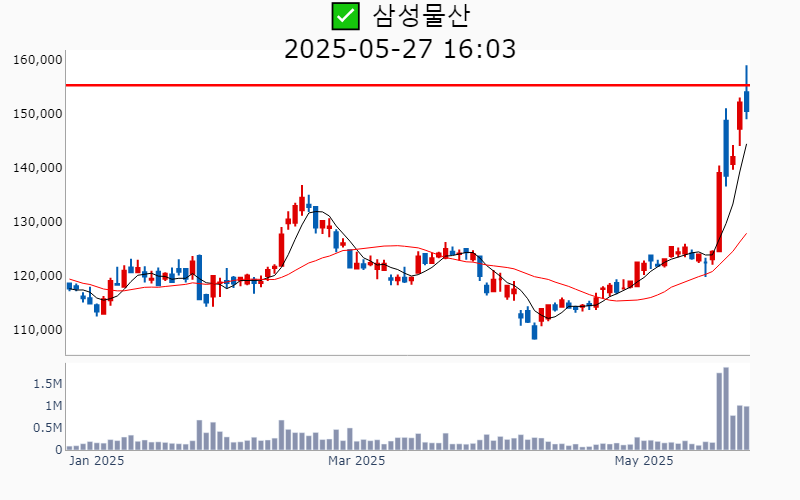

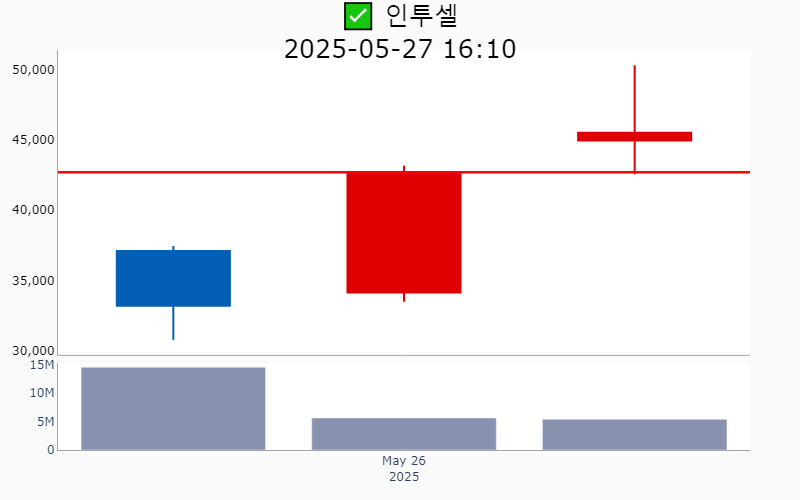

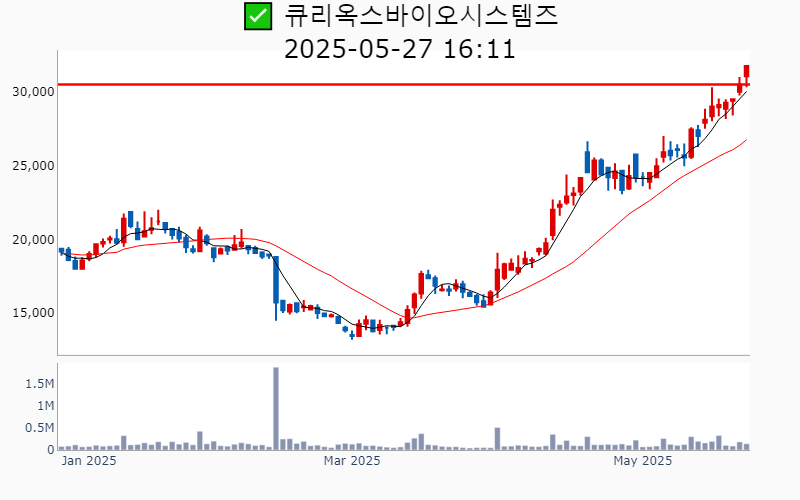

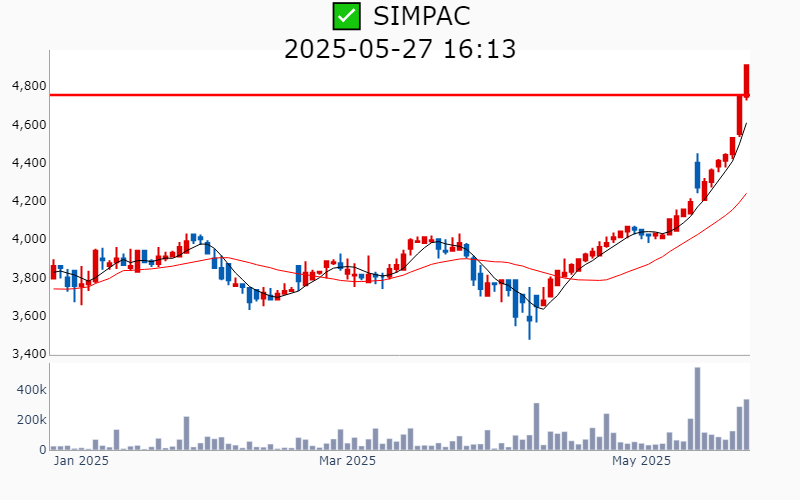

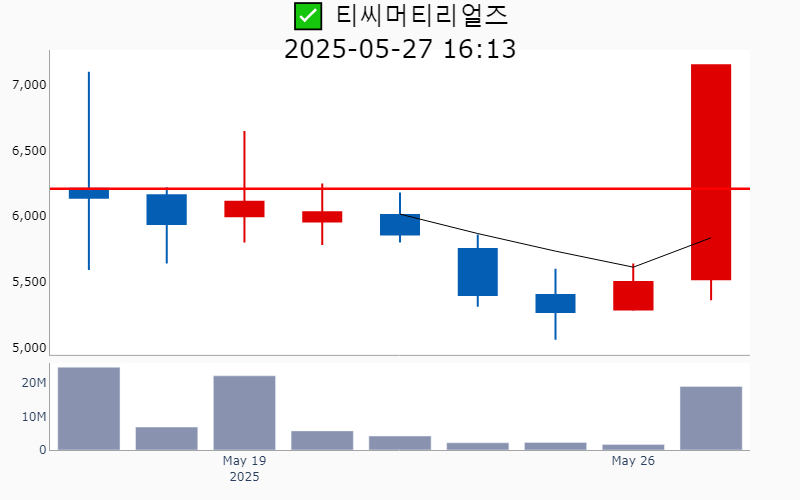

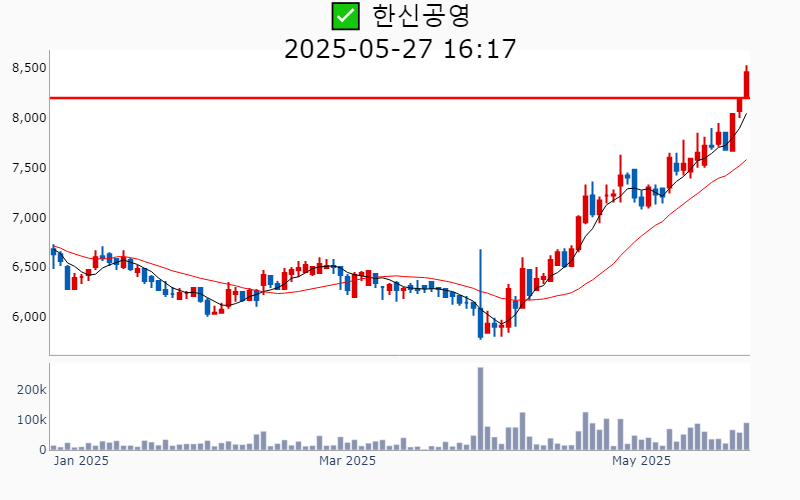

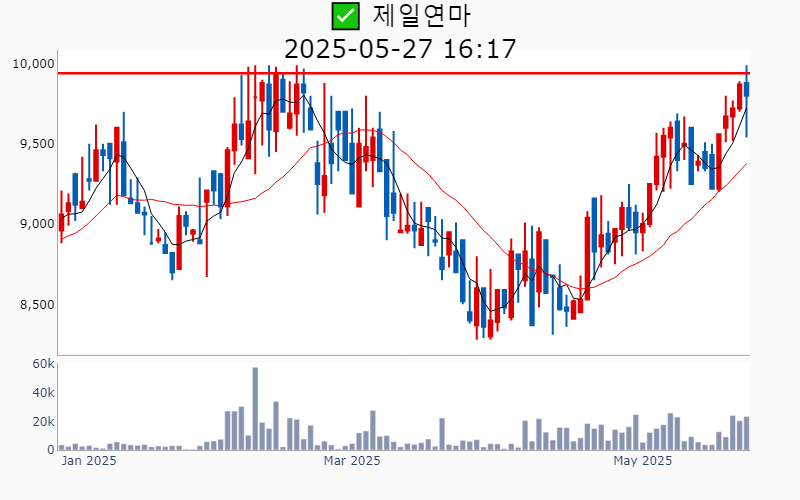

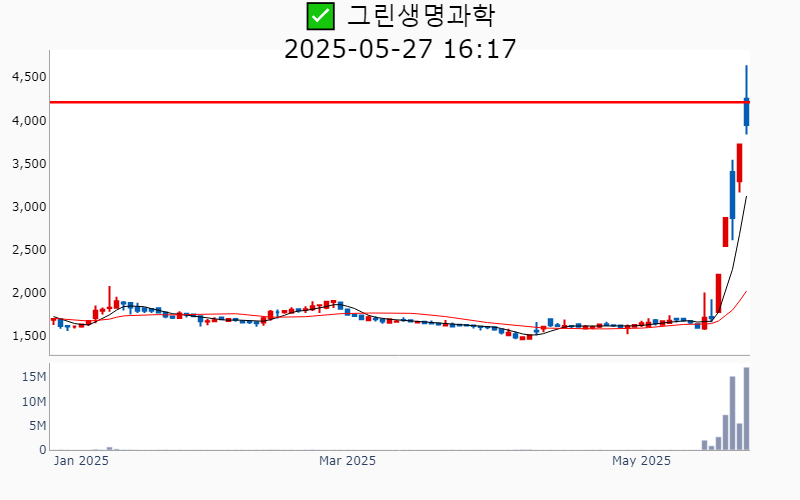

- 2025년 5월 27일기준 신고가 종목을 한눈에 볼 수 있도록 정리했습니다. - 실시간 신고가 종목은 Awake 신고가 종목 텔레그램 채널 https://t.me/awake_realtimeCheck 에서 확인하세요. - ⚡ 더욱 깊이있는 신고가 + 수급 정보를 원한다면 AWAKE 신고가 플러스를 이용해 보세요⚡ 👉 https://fishy-trampoline-79b.notion.site/1d175164780f803e93abc1e53c38b42c ⚡ -----------------------------------  ✅ 한화에어로스페이스(+6.5%) ❗️ 역사적 신고가 다시 돌파 거래대금 : 3,224억 시가총액 : 42.0조 - 현재가 : 887,000원 📊 최근 애널리스트 리포트 요약 📌 한화에어로스페이스: 방산 수출로 고수익성 입증, 목표주가 상향 - 한화에어로스페이스는 1분기 매출액 5.5조원, 영업이익 5,608억원으로 시장 예상치를 크게 상회했습니다. - 폴란드 K9, 천무 수출이 강한 실적을 견인하며, 동유럽과 중동 지역 수주도 가시화되어 있습니다. - 방산 수출 마진은 30% 중후반대를 기록, 지상방산 부문은 영업이익률 26.1%로 높은 수익성을 보였습니다. - 목표주가는 2026년 EPS 36,860원에 타깃 PER 30.0배를 적용하여 상향 조정되었습니다. - 향후에도 반복제작과 환율 효과로 추가적인 수익성 개선이 기대됩니다. - 이자비용 및 파생상품 환차손 등으로 영업외손실이 발생했지만, 전반적인 실적은 긍정적입니다. (출처 : iM증권/하나증권/교보증권) 📊 주요지표 부채비율 : 332% 유보율 : 1,600% PBR : 7.26배 📊 최근실적(매출/영업익/순익) 2025.2Q 60,362억/ 6,817억/ 4,658억(E) 2025.1Q 54,842억/ 5,607억/ 2,093억 2024.4Q 48,250억/ 8,997억/ 20,590억 2024.3Q 26,312억/ 4,772억/ 3,183억 2024.2Q 27,860억/ 3,588억/ 3,588억 📊 당일 기관수급 요약 📌 기관합계 : +109억 - 연기금 : +151억 - 투신 : +62억 - 사모 : +44억 - 보험 : +8억 - 은행 : +0억 - 기타금융 : 0억 - 금융투자 : -157억 📌 외국인 : +1,378억  ✅ 삼성물산(-1.1%) ❗️ 52주 신고가 신규 돌파 거래대금 : 1,515억 시가총액 : 25.6조 - 현재가 : 150,500원 📊 최근 애널리스트 리포트 요약 📌 삼성의 지배구조 혁신과 바이오 사업 가치 상승, 안정적 실적의 비밀 - 삼성전자는 지주회사 전환을 중단하고 자사주 소각을 통해 경영권 승계 의혹을 해소하며, 3세 경영 시대를 맞이했습니다. - 삼성바이오로직스는 인적 분할을 통해 바이오시밀러와 신약 개발 사업 확장을 도모하고, 이해상충 문제를 해결하여 가치를 재발견하고 있습니다. - 삼성전자는 10조 원 규모의 자사주 매입으로 지배구조 개선을 신호하며, 파운드리 사업에서는 2나노 양산 준비를 통해 성장 기반을 마련하고 있습니다. - 1분기 삼성의 연결 매출은 9.7조 원, 영업이익은 7,244억 원으로 바이오 부문이 실적을 견인, 건설 부문은 대형 프로젝트 종료로 매출 감소를 겪었습니다. - 삼성은 지속적인 주주환원 정책을 통해 투자자 기대를 높이고 있으며, 향후 계열사 배당수익 확대가 예상됩니다. (출처 : iM증권/한화투자증권/DS투자증권) 📊 주요지표 부채비율 : 62% 유보율 : 132,894% PBR : 0.6배 📊 최근실적(매출/영업익/순익) 2025.2Q 101,929억/ 7,818억/ 6,690억(E) 2025.1Q 97,368억/ 7,244억/ 9,372억 2024.4Q 99,928억/ 6,346억/ 6,558억 2024.3Q 103,099억/ 7,362억/ 5,600억 2024.2Q 110,048억/ 9,004억/ 9,004억 📊 당일 기관수급 요약 📌 기관합계 : +55억 - 투신 : +64억 - 금융투자 : +34억 - 보험 : +4억 - 기타금융 : +0억 - 은행 : 0억 - 사모 : -16억 - 연기금 : -32억 📌 외국인 : -179억  ✅ 삼성중공업(+8.3%) ❗️ 역사적 신고가 신규 돌파 거래대금 : 4,740억 시가총액 : 14.4조 - 현재가 : 16,350원 📊 최근 애널리스트 리포트 요약 📌 삼성중공업, 아직은 시동 중! 하반기 본 게임 기대 - 삼성중공업의 1분기 실적은 시장 기대치를 하회하며 매출액은 약 2.5조 원, 영업이익은 약 1,231억 원을 기록했습니다. - 일회성 비용인 특별 격려금 290억 원과 설 연휴로 인한 조업일수 감소가 주요 원인이었습니다. - 하지만 일회성 비용을 제외하면 영업이익은 1,521억 원으로 양호한 수준을 보였습니다. - 1~4월 누적 수주는 22억 달러로, 연간 목표의 22%를 달성하며 LNG 운반선 등 다양한 선종에서 성과를 보이고 있습니다. - 향후, FLNG와 LNG선 수주가 계획대로 진행된다면 연간 40~50억 달러의 수주를 확보할 것으로 기대됩니다. (출처 : 신한투자증권/iM증권/SK증권/하나증권/미래에셋증권) 📊 주요지표 부채비율 : 327% 유보율 : 278% PBR : 2.99배 📊 최근실적(매출/영업익/순익) 2025.2Q 27,158억/ 1,796억/ 1,096억(E) 2025.1Q 24,943억/ 1,231억/ 901억 2024.4Q 27,004억/ 1,742억/ -994억 2024.3Q 23,230억/ 1,199억/ 714억 2024.2Q 25,320억/ 1,307억/ 1,307억 📊 당일 기관수급 요약 📌 기관합계 : +38억 - 투신 : +37억 - 사모 : +14억 - 금융투자 : +11억 - 은행 : +5억 - 기타금융 : +4억 - 보험 : -1억 - 연기금 : -33억 📌 외국인 : +1,549억  ✅ 두산(+5.6%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 624억 시가총액 : 7.8조 - 현재가 : 474,000원 📊 최근 애널리스트 리포트 요약 📌 두산 전자BG, 성장을 견인할 차세대 주도주 - 두산의 목표주가는 전자BG의 깜짝 실적 덕분에 상향 조정되었습니다. - 2025년 전자BG 매출은 1조 6,755억원으로 예상되며, EBITDA는 5,413억원으로 크게 증가할 전망입니다. - N사향 네트워크보드용 CCL 매출 증가 및 다양한 제품 공급 추진으로 수익성 개선이 기대됩니다. - 전자BG의 2025년 영업이익률은 30%에 육박할 것으로 기대되며, 가치가 5.3조원에 달할 것으로 보입니다. - 주가는 최근 하락했으나, 이는 과도한 우려로 매수 기회로 활용할 수 있습니다. - 2025년부터 3년간 주주환원 계획을 발표하며, 주주 가치를 높이기 위한 적극적 행보를 보이고 있습니다. (출처 : iM증권/대신증권/DS투자증권) 📊 주요지표 부채비율 : 157% 유보율 : 1,487% PBR : 3.49배 📊 최근실적(매출/영업익/순익) 2025.2Q 47,119억/ 4,799억/ 2,485억(E) 2025.1Q 42,987억/ 1,985억/ 113억 2024.4Q 51,998억/ 2,089억/ -451억 2024.3Q 38,785억/ 1,102억/ -949억 2024.2Q 45,922억/ 3,367억/ 3,367억 📊 당일 기관수급 요약 📌 기관합계 : -41억 - 연기금 : +4억 - 기타금융 : 0억 - 보험 : -2억 - 금융투자 : -4억 - 은행 : -7억 - 사모 : -12억 - 투신 : -18억 📌 외국인 : +23억  ✅ 현대건설(+6.5%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 1,524억 시가총액 : 6.9조 - 현재가 : 62,000원 📊 최근 애널리스트 리포트 요약 📌 현대건설의 1분기 실적, 시장 기대를 뛰어넘다: 수익성과 포트폴리오 확장 전망 - 현대건설은 1분기 매출 7.5조 원, 영업이익 2,137억 원으로 시장 예상을 넘어섰습니다. - 기타부문과 현대엔지니어링의 이익이 예상보다 높아 실적 개선에 기여했습니다. - 신규 수주는 9.4조 원으로 연간 목표의 30%를 달성하며 강력한 성장세를 보였습니다. - 대형 원전 및 SMR 프로젝트는 포트폴리오 확장의 중요한 요소로 작용하고 있습니다. - 목표 주가는 52,000원으로 상향 조정되었으며, 수익성 개선이 지속될 전망입니다. (출처 : 한화투자증권/키움증권/하나증권) 📊 주요지표 부채비율 : 173% 유보율 : 1,295% PBR : 0.5배 📊 최근실적(매출/영업익/순익) 2025.2Q 77,645억/ 2,403억/ 1,918억(E) 2025.1Q 74,556억/ 2,137억/ 1,667억 2024.4Q 72,469억/ -17,759억/ -11,608억 2024.3Q 82,569억/ 1,143억/ 401억 2024.2Q 86,212억/ 1,473억/ 1,473억 📊 당일 기관수급 요약 📌 기관합계 : +13억 - 사모 : +55억 - 투신 : +44억 - 연기금 : +1억 - 기타금융 : 0억 - 은행 : 0억 - 보험 : -3억 - 금융투자 : -82억 📌 외국인 : +168억  ✅ 카카오페이(+12.0%) ❗️ 52주 신고가 신규 돌파 거래대금 : 483억 시가총액 : 4.8조 - 현재가 : 35,950원 📊 최근 애널리스트 리포트 요약 📌 카카오페이, 상장 후 첫 영업흑자 달성! AI 수익화와 금융서비스 확대로 미래를 본다 - 카카오페이는 1Q25에 첫 연결 영업흑자를 기록하며 매출 2,119억 원, 영업이익 44억 원으로 전년 대비 20% 성장했습니다. - 결제서비스 성장세는 제한적이었지만, 금융서비스의 매출 증가가 두드러져 전체 성장을 이끌었습니다. - 금융서비스 매출은 802억 원으로, 해외주식 거래와 대출서비스 등에서 강력한 성장을 보였습니다. - 영업비용은 전반적으로 줄어들며 안정적인 성과를 냈고, 광고비와 인건비는 각각 35%와 10% 증가했습니다. - 상장 이후 첫 흑자를 기록한 카카오페이는 비은행 금융 자회사의 실적 개선으로 중장기 가치 상승이 기대됩니다. - 향후 증권 이익 확대와 다양한 금융서비스 시도가 주가 상승의 기회를 열어줄 전망입니다. (출처 : 교보증권/미래에셋증권/신한투자증권) 📊 주요지표 부채비율 : 133% 유보율 : 2,446% PBR : 2.05배 📊 최근실적(매출/영업익/순익) 2025.2Q 2,194억/ 44억/ 95억(E) 2025.1Q 2,119억/ 44억/ 144억 2024.4Q 2,182억/ -330억/ 52억 2024.3Q 1,862억/ -75억/ -275억 2024.2Q 1,855억/ -73억/ -73억 📊 당일 기관수급 요약 📌 기관합계 : +88억 - 연기금 : +32억 - 투신 : +18억 - 사모 : +17억 - 금융투자 : +15억 - 보험 : +5억 - 기타금융 : +0억 - 은행 : 0억 📌 외국인 : +155억  ✅ 한화(+16.8%) ❗️ 역사적 신고가 신규 돌파 거래대금 : 942억 시가총액 : 4.6조 - 현재가 : 61,800원 📊 최근 애널리스트 리포트 요약 📌 한화 그룹의 주주환원 및 지분 가치 상승의 새로운 장 - 한화에어로스페이스와 자회사 주가 상승으로 지분 가치가 증가, 주가는 NAV 대비 80% 할인 중입니다. - 한화는 2025년 이라크 미수금 수령 예정으로 차입금 증가를 상쇄할 계획입니다. - 2024년부터 한화에너지가 한화 지분을 확대하고, IPO 및 지분 인수 계획이 진행됩니다. - 김승연 회장이 지분 11.3%를 아들들에게 증여하며, 그룹 승계에 대한 시장의 우려를 잠재웠습니다. - 한화의 주당 배당금은 800원으로, 배당 수익률은 2.9%를 기록했습니다. - 향후 주가 조정과 할인 요인 축소로 한화의 지분 및 영업가치가 재평가될 것으로 기대됩니다. (출처 : iM증권/대신증권/유안타증권) 📊 주요지표 부채비율 : 580% 유보율 : 2,048% PBR : 0.37배 📊 최근실적(매출/영업익/순익) 2025.2Q 164,549억/ 9,075억/ -(E) 2025.1Q 166,426억/ 10,726억/ 4,657억 2024.4Q 180,005억/ 11,263억/ 16,863억 2024.3Q 122,183억/ 5,254억/ 1,885억 2024.2Q 129,927억/ 5,286억/ 5,286억 📊 당일 기관수급 요약 📌 기관합계 : +23억 - 연기금 : +26억 - 투신 : +21억 - 사모 : +1억 - 은행 : 0억 - 기타금융 : 0억 - 보험 : 0억 - 금융투자 : -24억 📌 외국인 : +23억  ✅ 에이피알(+7.5%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 1,129억 시가총액 : 4.4조 - 현재가 : 118,200원 📊 최근 애널리스트 리포트 요약 📌 글로벌 확장 가속화, 에이피알의 고성장 비결! - 에이피알의 투자의견은 'Buy'로 유지되며, 목표주가는 150,000원으로 상향 조정되었습니다. - 2025~2026년 평균 EPS에 목표 PER 22배를 적용하여 목표주가를 계산했습니다. - 1분기 실적은 매출 2,660억원, 영업이익 546억원으로 전년 대비 각각 78.6%, 96.5% 증가하여 시장 기대치를 크게 상회했습니다. - 미국과 일본 등 주요 시장에서 매출이 급증하며, 화장품 '메디큐브' 브랜드가 특히 주목받고 있습니다. - B2B 및 기타 지역 매출도 큰 폭으로 증가하며 유럽과 중동 시장에서의 다변화가 긍정적입니다. - 향후 오프라인 채널 확장과 제품력 기반의 글로벌 수요 증가로 인해 외형 및 수익성 성장이 기대됩니다. (출처 : 유안타증권/유진투자증권/미래에셋증권) 📊 주요지표 부채비율 : 68% 유보율 : 9,255% PBR : 7.44배 📊 최근실적(매출/영업익/순익) 2025.2Q 2,719억/ 529억/ 436억(E) 2025.1Q 2,660억/ 546억/ 499억 2024.4Q 2,442억/ 397억/ 434억 2024.3Q 1,741억/ 272억/ 160억 2024.2Q 1,555억/ 280억/ 280억 📊 당일 기관수급 요약 📌 기관합계 : +17억 - 사모 : +67억 - 기타금융 : +5억 - 보험 : +1억 - 은행 : +0억 - 연기금 : -7억 - 금융투자 : -16억 - 투신 : -34억 📌 외국인 : -7억  ✅ 에이비엘바이오(+22.6%) ❗️ 역사적 신고가 다시 돌파 거래대금 : 3,195억 시가총액 : 4.0조 - 현재가 : 82,600원 📊 최근 애널리스트 리포트 요약 📌 Grabody-B로 CNS 치료의 미래를 선도하는 ABL 바이오 - ABL 바이오는 GSK와 약 4조원 규모의 Grabody-B 플랫폼 기술이전 계약을 체결하며 목표주가를 8만원으로 상향했습니다. - 이번 계약은 2024년부터 예고했던 빅파마와의 협력의 결실로, ABL301의 글로벌 임상 2상 진입으로 파이프라인 가치가 더욱 상승할 전망입니다. - GSK는 CNS 질환에 대한 지속적인 투자로, Grabody-B 플랫폼을 새로운 타겟에 적용할 수 있는 권리를 확보했습니다. - ABL301은 사노피에 기술이전되어 임상 1상을 성공적으로 마쳤으며, 향후 임상 2상 진입이 기대됩니다. - ABL 바이오는 CNS 플랫폼 연구개발 분야에서 글로벌 빅파마와의 협력을 통해 '다크호스'로 떠오르고 있습니다. (출처 : 유진투자증권/키움증권/DS투자증권/유안타증권) 📊 주요지표 부채비율 : 47% 유보율 : 333% PBR : 13.08배 📊 최근실적(매출/영업익/순익) 2025.1Q 22억/ -290억/ -281억 2024.4Q 91억/ -191억/ -190억 2024.3Q 79억/ -147억/ -131억 2024.2Q 84억/ -113억/ -113억 📊 당일 기관수급 요약 📌 기관합계 : +175억 - 사모 : +149억 - 투신 : +43억 - 금융투자 : +13억 - 기타금융 : +1억 - 은행 : 0억 - 보험 : -5억 - 연기금 : -25억 📌 외국인 : +67억  ✅ 롯데지주(-0.2%) ❗️ 52주 신고가 신규 돌파 거래대금 : 70억 시가총액 : 2.7조 - 현재가 : 25,800원 📊 최근 애널리스트 리포트 요약 📌 롯데지주, 하반기 반등을 기대하며: 부진한 1분기 실적 분석 - 롯데지주의 2025년 1분기 매출은 3조 5,853억 원으로 전년 대비 4.1% 감소했습니다. - 영업이익은 180억 원으로 전년 대비 74.1% 감소하며 주요 사업부의 부진을 드러냈습니다. - 식품사업은 국내 판매 부진과 원가 압박으로, 세븐일레븐은 업황 부진으로 적자를 기록했습니다. - 롯데케미칼 및 바이오로직스 투자에 따른 비용 부담도 실적 하락의 원인입니다. - 롯데GRS와 롯데쇼핑은 매출 증가를 보였으나, 내수 부문 실적 둔화가 아쉬운 부분입니다. - 하반기에는 실적 개선의 기대가 있으나, 철저한 비용 관리가 필요해 보입니다. (출처 : IBK투자증권) 📊 주요지표 부채비율 : 152% 유보율 : 37,087% PBR : 0.25배 📊 최근실적(매출/영업익/순익) 2025.2Q 42,507억/ 1,401억/ -(E) 2025.1Q 35,853억/ 180억/ -919억 2024.4Q 37,683억/ -730억/ -7,590억 2024.3Q 41,430억/ 1,790억/ -216억 2024.2Q 41,079억/ 1,651억/ 1,651억 📊 당일 기관수급 요약 📌 기관합계 : +8억 - 투신 : +5억 - 금융투자 : +3억 - 기타금융 : +0억 - 보험 : +0억 - 은행 : 0억 - 연기금 : 0억 - 사모 : -1억 📌 외국인 : +4억  ✅ 젬백스(+6.9%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 166억 시가총액 : 2.0조 - 현재가 : 49,500원 📊 주요지표 부채비율 : 283% 유보율 : 101% PBR : 32.21배 📊 최근실적(매출/영업익/순익) 2025.1Q 124억/ -30억/ -89억 2024.4Q 183억/ -82억/ -467억 2024.3Q 127억/ -89억/ -82억 2024.2Q 170억/ -31억/ -31억 📊 당일 기관수급 요약 📌 기관합계 : +8억 - 연기금 : +4억 - 투신 : +4억 - 사모 : +2억 - 은행 : 0억 - 기타금융 : 0억 - 보험 : 0억 - 금융투자 : -2억 📌 외국인 : +43억  ✅ 브이티(0%) ❗️ 역사적 신고가 신규 돌파 거래대금 : 647억 시가총액 : 1.5조 - 현재가 : 41,100원 📊 최근 애널리스트 리포트 요약 📌 VT의 리들샷: 글로벌 히트와 미래의 투자 기회 - VT의 1분기 영업이익은 290억 원으로, 시장 기대치를 상회하며 21% 증가했습니다. - 화장품 부문은 37% 성장, 일본과 중국에서 역대 최대 실적을 기록했습니다. - 리들샷은 출시 1년 6개월 만에 매출이 3배 성장, 독창적인 제품력으로 주목받고 있습니다. - KS인더스트리 투자로 AI 데이터센터 사업에 진출하나, 시장 반응은 실망적입니다. - 중국에서 위생 허가를 획득, 2025년부터 본격적인 사업 확장이 기대됩니다. - VT의 제품은 중국의 소비 트렌드에 맞춰 높은 성장 잠재력을 보유하고 있습니다. (출처 : 하나증권/교보증권) 📊 주요지표 부채비율 : 43% 유보율 : 1,444% PBR : 4.48배 📊 최근실적(매출/영업익/순익) 2025.2Q 1,164억/ 315억/ -(E) 2025.1Q 1,004억/ 290억/ 233억 2024.4Q 1,124억/ 291억/ 363억 2024.3Q 1,041억/ 308억/ 333억 2024.2Q 1,134억/ 270억/ 270억 📊 당일 기관수급 요약 📌 기관합계 : -10억 - 연기금 : +14억 - 보험 : +2억 - 기타금융 : +1억 - 은행 : 0억 - 투신 : -3억 - 금융투자 : -6억 - 사모 : -18억 📌 외국인 : -59억  ✅ 한일시멘트(+1.6%) ❗️ 52주 신고가 신규 돌파 거래대금 : 22억 시가총액 : 1.3조 - 현재가 : 18,900원 📊 주요지표 부채비율 : 67% 유보율 : 4,649% PBR : 0.66배 📊 최근실적(매출/영업익/순익) 2025.1Q 2,982억/ 170억/ 106억 2024.4Q 4,425억/ 356억/ 158억 2024.3Q 3,894억/ 733억/ 542억 2024.2Q 4,981억/ 1,070억/ 1,070억 📊 당일 기관수급 요약 📌 기관합계 : +5억 - 연기금 : +3억 - 사모 : +2억 - 금융투자 : +1억 - 은행 : 0억 - 기타금융 : 0억 - 보험 : 0억 - 투신 : -2억 📌 외국인 : -3억  ✅ 하림지주(+8.0%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 114억 시가총액 : 9,554억 - 현재가 : 8,530원 📊 주요지표 부채비율 : 182% 유보율 : 24,341% PBR : 0.18배 📊 최근실적(매출/영업익/순익) 2025.1Q 32,035억/ 2,199억/ 1,086억 2024.4Q 34,076억/ 1,315억/ -1,560억 2024.3Q 31,010억/ 2,592억/ 2,824억 2024.2Q 30,213억/ 1,997억/ 1,997억 📊 당일 기관수급 요약 📌 기관합계 : +23억 - 보험 : +12억 - 사모 : +4억 - 투신 : +3억 - 연기금 : +2억 - 금융투자 : +0억 - 은행 : 0억 - 기타금융 : 0억 📌 외국인 : +17억  ✅ SNT홀딩스(+5.0%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 27억 시가총액 : 7,532억 - 현재가 : 46,200원 📊 주요지표 부채비율 : 37% 유보율 : 14,960% PBR : 0.37배 📊 최근실적(매출/영업익/순익) 2025.1Q 4,666억/ 531억/ 462억 2024.4Q 5,585억/ 627억/ 711억 2024.3Q 4,364억/ 447억/ 457억 2024.2Q 4,395억/ 875억/ 875억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 보험 : +1억 - 금융투자 : +0억 - 연기금 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 사모 : 0억 - 투신 : 0억 📌 외국인 : -5억  ✅ 인투셀(+6.6%) ❗️ 2일 신고가 신규 돌파 거래대금 : 2,517억 시가총액 : 6,747억 - 현재가 : 45,500원 📊 주요지표 부채비율 : 215% 유보율 : 7% PBR : -배 📊 최근실적(매출/영업익/순익) 2024.4Q 1억/ -21억/ -21억 2024.3Q 10억/ -23억/ -26억 2024.2Q 17억/ -10억/ -9억 📊 당일 기관수급 요약 📌 기관합계 : +12억 - 사모 : +8억 - 금융투자 : +3억 - 투신 : +2억 - 은행 : +0억 - 연기금 : 0억 - 기타금융 : 0억 - 보험 : -1억 📌 외국인 : 0억  ✅ GS피앤엘(+8.1%) ❗️ 100일 신고가 신규 돌파 거래대금 : 320억 시가총액 : 6,068억 - 현재가 : 30,600원 📊 주요지표 부채비율 : 84% 유보율 : 4,150% PBR : 0.41배 📊 최근실적(매출/영업익/순익) 2025.1Q 945억/ 152억/ 83억 2024.4Q 383억/ 0억/ -11억 📊 당일 기관수급 요약 📌 기관합계 : +3억 - 투신 : +11억 - 기타금융 : +0억 - 은행 : 0억 - 사모 : 0억 - 연기금 : 0억 - 보험 : -2억 - 금융투자 : -4억 📌 외국인 : +2억  ✅ 다우데이타(+3.1%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 39억 시가총액 : 5,845억 - 현재가 : 15,260원 📊 주요지표 부채비율 : 792% 유보율 : 6,508% PBR : 0.29배 📊 최근실적(매출/영업익/순익) 2024.4Q 38,714억/ 2,003억/ 1,337억 2024.3Q 29,257억/ 2,965억/ 2,183억 2024.2Q 24,887억/ 3,407억/ 2,374억 2024.1Q 28,503억/ 3,685억/ 3,685억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 보험 : +0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 투신 : 0억 - 금융투자 : 0억 📌 외국인 : 0억  ✅ 큐리옥스바이오시스템즈(+4.1%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 43억 시가총액 : 5,127억 - 현재가 : 31,750원 📊 주요지표 부채비율 : 45% 유보율 : 395% PBR : 6.15배 📊 최근실적(매출/영업익/순익) 2024.4Q 10억/ -36억/ 17억 2024.3Q 10억/ -33억/ -40억 2024.2Q 11억/ -32억/ -31억 2024.1Q 16억/ -33억/ -33억 📊 당일 기관수급 요약 📌 기관합계 : -8억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : -8억 📌 외국인 : +0억  ✅ 서부T&D(+10.5%) ❗️ 52주 신고가 신규 돌파 거래대금 : 125억 시가총액 : 5,050억 - 현재가 : 7,660원 📊 최근 애널리스트 리포트 요약 📌 서울 관광, 여전히 성장할 여지가 있다! - 우리나라 외국인 입국자 수가 팬데믹 이전 수준으로 빠르게 회복 중입니다. - 하지만 중국인 관광객 수는 여전히 THAAD 배치 이전의 60% 수준에 머물고 있습니다. - 반면에 일본인 관광객은 이미 연 3백만 명 수준을 회복했습니다. - 이는 우리나라 입국자 수가 더 증가할 여지가 있다는 뜻입니다. - 또 하나 주목할 점은 서울시 호텔 숙박객 수 회복이 상대적으로 더뎠다는 것입니다. - 관광객 증가에 비해 숙박 시설이 부족해진 점도 영향을 미쳤을 것으로 보입니다. (출처 : SK증권) 📊 주요지표 부채비율 : 133% 유보율 : 2,154% PBR : 0.35배 📊 최근실적(매출/영업익/순익) 2024.4Q 526억/ 159억/ 721억 2024.3Q 466억/ 124억/ -17억 2024.2Q 469억/ 89억/ -48억 2024.1Q 414억/ 108억/ 108억 📊 당일 기관수급 요약 📌 기관합계 : +17억 - 금융투자 : +9억 - 투신 : +5억 - 사모 : +2억 - 기타금융 : +0억 - 은행 : 0억 - 보험 : 0억 - 연기금 : 0억 📌 외국인 : +11억  ✅ 한텍(+14.2%) ❗️ 45일 신고가 신규 돌파 거래대금 : 3,017억 시가총액 : 4,977억 - 현재가 : 44,750원 📊 주요지표 부채비율 : 85% 유보율 : 153% PBR : -배 📊 최근실적(매출/영업익/순익) 2024.4Q 407억/ 52억/ 99억 2024.3Q 357억/ 51억/ 27억 2024.2Q 394억/ 62억/ 115억 📊 당일 기관수급 요약 📌 기관합계 : -3억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 보험 : 0억 - 사모 : 0억 - 금융투자 : 0억 - 투신 : -3억 📌 외국인 : +124억  ✅ 신도리코(+4.9%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 21억 시가총액 : 4,748억 - 현재가 : 47,100원 📊 주요지표 부채비율 : 7% 유보율 : 2,066% PBR : 0.3배 📊 최근실적(매출/영업익/순익) 2025.1Q 790억/ 34억/ 130억 2024.4Q 757억/ 39억/ 316억 2024.3Q 798억/ 25억/ 47억 2024.2Q 913억/ 59억/ 59억 📊 당일 기관수급 요약 📌 기관합계 : +2억 - 사모 : +1억 - 금융투자 : +0억 - 투신 : +0억 - 은행 : +0억 - 보험 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : +2억  ✅ 제이에스코퍼레이션(+29.9%) ❗️ 52주 신고가 신규 돌파 거래대금 : 433억 시가총액 : 3,291억 - 현재가 : 11,770원 📊 최근 애널리스트 리포트 요약 📌 관세와 호텔 인수로 보는 제이에스코퍼레이션의 미래 가치 - 트럼프 관세 부과로 주가가 하락했지만, 인도네시아 제품의 미국 내 판가 상승은 제한적 영향을 미칠 것으로 보입니다. - 중장기적으로 중남미로의 생산 이전이 예상되며, 과테말라에 대규모 증설 계획이 있어 관세 영향을 최소화할 수 있습니다. - 하얏트호텔 인수 후 주가는 저점을 기록했으나, 인수 자체는 영업이익의 26%만 차지해 장기적으로 매각차익을 기대할 수 있습니다. - 제이에스코퍼레이션은 가방과 의류의 ODM/OEM 전문 기업으로, 불황형 소비가 예상되는 상황에서 리테일 매장에 납품해 수혜가 기대됩니다. (출처 : SK증권/신한투자증권) 📊 주요지표 부채비율 : 252% 유보율 : 31,764% PBR : 0.53배 📊 최근실적(매출/영업익/순익) 2025.2Q 3,167억/ 368억/ -(E) 2025.1Q 2,937억/ 283억/ 142억 2024.4Q 3,198억/ 331억/ -599억 2024.3Q 3,616억/ 428억/ 1,132억 2024.2Q 2,287억/ 261억/ 261억 📊 당일 기관수급 요약 📌 기관합계 : +5억 - 사모 : +9억 - 연기금 : +8억 - 보험 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 금융투자 : -3억 - 투신 : -10억 📌 외국인 : +0억  ✅ JTC(+5.7%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 17억 시가총액 : 3,286억 - 현재가 : 6,350원 📊 최근 애널리스트 리포트 요약 📌 일본 관광객 증가, JTC 실적 폭발적 성장 - 2024년 3분기 누적 매출액은 2,343억원으로 전년 동기 대비 144.6% 증가했습니다. - 영업이익도 282억원으로 93.8% 상승하며 눈에 띄는 성장세를 보이고 있습니다. - 일본의 자연재해 우려에도 방일 관광객 수는 안정적으로 유지되었습니다. - 한국인 관광객 수는 주춤했으나 중국인 관광객 증가로 실적 개선에 긍정적입니다. - 오사카와 도쿄 등 주요 도시에서의 안정적인 실적이 돋보입니다. (출처 : SK증권) 📊 주요지표 부채비율 : 149% 유보율 : 2,220% PBR : 1.77배 📊 최근실적(매출/영업익/순익) 2025.02 853억/ 76억/ -(E) 2024.11 732억/ 78억/ 67억 2024.08 774억/ 91억/ 71억 2024.05 820억/ 111억/ 115억 2024.02 541억/ 73억/ 73억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 투신 : +0억 - 금융투자 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : +2억  ✅ SIMPAC(+3.3%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 16억 시가총액 : 3,213억 - 현재가 : 4,910원 📊 주요지표 부채비율 : 91% 유보율 : 1,845% PBR : 0.34배 📊 최근실적(매출/영업익/순익) 2025.1Q 2,302억/ 76억/ 39억 2024.4Q 2,472억/ 81억/ -49억 2024.3Q 1,885억/ 5억/ 218억 2024.2Q 2,132억/ 198억/ 198억 📊 당일 기관수급 요약 📌 기관합계 : -1억 - 보험 : +0억 - 사모 : +0억 - 기타금융 : 0억 - 연기금 : 0억 - 투신 : 0억 - 은행 : 0억 - 금융투자 : -1억 📌 외국인 : +2억  ✅ 오리엔탈정공(+11.0%) ❗️ 52주 신고가 신규 돌파 거래대금 : 304억 시가총액 : 3,035억 - 현재가 : 6,660원 📊 주요지표 부채비율 : 97% 유보율 : 279% PBR : 1.9배 📊 최근실적(매출/영업익/순익) 2025.1Q 510억/ 82억/ 69억 2024.4Q 568억/ 41억/ 73억 2024.3Q 522억/ 97억/ 80억 2024.2Q 552억/ 69억/ 69억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 연기금 : +0억 - 사모 : +0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 금융투자 : 0억 - 투신 : 0억 📌 외국인 : +16억  ✅ 티씨머티리얼즈(+30.0%) ❗️ 8일 신고가 신규 돌파 거래대금 : 1,216억 시가총액 : 2,447억 - 현재가 : 7,150원 📊 주요지표 부채비율 : 33% 유보율 : 289% PBR : -배 📊 최근실적(매출/영업익/순익) 2024.4Q 740억/ 14억/ 9억 2024.3Q 747억/ 35억/ 28억 📊 당일 기관수급 요약 📌 기관합계 : -8억 - 투신 : +0억 - 사모 : +0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : -9억 📌 외국인 : +18억  ✅ 선진(+5.3%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 31억 시가총액 : 2,361억 - 현재가 : 9,930원 📊 주요지표 부채비율 : 161% 유보율 : 3,996% PBR : 0.26배 📊 최근실적(매출/영업익/순익) 2025.1Q 4,562억/ 562억/ 456억 2024.4Q 4,364억/ 317억/ -340억 2024.3Q 4,000억/ 236억/ 363억 2024.2Q 4,147억/ 354억/ 354억 📊 당일 기관수급 요약 📌 기관합계 : -1억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 - 사모 : 0억 - 투신 : -1억 📌 외국인 : 0억  ✅ 삼성출판사(+11.8%) ❗️ 52주 신고가 신규 돌파 거래대금 : 38억 시가총액 : 1,966억 - 현재가 : 19,660원 📊 주요지표 부채비율 : 19% 유보율 : 3,351% PBR : 0.82배 📊 최근실적(매출/영업익/순익) 2025.1Q 103억/ -1억/ 16억 2024.4Q 104억/ 2억/ 55억 2024.3Q 101억/ 3억/ 21억 2024.2Q 97억/ -4억/ -4억 📊 당일 기관수급 요약 📌 기관합계 : +2억 - 금융투자 : +1억 - 사모 : +0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 투신 : 0억 📌 외국인 : +1억  ✅ 동양이엔피(+4.0%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 19억 시가총액 : 1,749억 - 현재가 : 22,250원 📊 주요지표 부채비율 : 27% 유보율 : 10,155% PBR : 0.36배 📊 최근실적(매출/영업익/순익) 2025.1Q 1,634억/ 159억/ 151억 2024.4Q 1,220억/ 115억/ 289억 2024.3Q 1,593억/ 156억/ 65억 2024.2Q 1,415억/ 135억/ 135억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 📌 외국인 : 0억  ✅ 대한약품(-0.5%) ❗️ 52주 신고가 신규 돌파 거래대금 : 4억 시가총액 : 1,719억 - 현재가 : 28,650원 📊 주요지표 부채비율 : 19% 유보율 : 9,292% PBR : 0.53배 📊 최근실적(매출/영업익/순익) 2025.1Q 499억/ 92억/ 76억 2024.4Q 514억/ 87억/ 90억 2024.3Q 548억/ 108억/ 85억 2024.2Q 489억/ 84억/ 84억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 기타금융 : +0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 연기금 : 0억 - 금융투자 : 0억 📌 외국인 : 0억  ✅ 에이플러스에셋(+3.0%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 13억 시가총액 : 1,234억 - 현재가 : 5,460원 📊 주요지표 부채비율 : 100% 유보율 : 1,263% PBR : 0.6배 📊 최근실적(매출/영업익/순익) 2025.2Q 1,325억/ 55억/ 36억(E) 2025.1Q 1,583억/ 74억/ 66억 2024.4Q 1,395억/ 45억/ 97억 2024.3Q 1,399억/ 109억/ -140억 2024.2Q 1,135억/ 102억/ 102억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 연기금 : +1억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 금융투자 : 0억 📌 외국인 : 0억  ✅ 티쓰리(+3.5%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 19억 시가총액 : 1,207억 - 현재가 : 1,969원 📊 주요지표 부채비율 : 17% 유보율 : 1,727% PBR : 0.93배 📊 최근실적(매출/영업익/순익) 2024.4Q 139억/ 14억/ 23억 2024.3Q 150억/ 37억/ 27억 2024.2Q 178억/ 29억/ 52억 2024.1Q 126억/ 25억/ 25억 📊 당일 기관수급 요약 📌 기관합계 : +2억 - 사모 : +1억 - 보험 : +0억 - 투신 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 📌 외국인 : 0억  ✅ 세종텔레콤(+29.9%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 122억 시가총액 : 1,168억 - 현재가 : 5,840원 📊 주요지표 부채비율 : 107% 유보율 : 100% PBR : 0.17배 📊 최근실적(매출/영업익/순익) 2025.1Q 771억/ -23억/ -4억 2024.4Q 937억/ -7억/ -185억 2024.3Q 908억/ -1억/ -203억 2024.2Q 957억/ -57억/ -57억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 금융투자 : +0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : 0억  ✅ 코스맥스엔비티(+12.8%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 27억 시가총액 : 1,083억 - 현재가 : 5,250원 📊 최근 애널리스트 리포트 요약 📌 중국 수출 호조로 날아오르는 코스맥스엔비티의 미래 - 코스맥스엔비티는 1분기 매출 722억 원, 영업이익 9억 원을 기록해 전년 대비 수익성이 개선되었습니다. - 한국 법인은 내수와 수출 모두 성장하며 매출 516억 원, 영업이익 55억 원을 달성했습니다. - 특히 중국 수출이 29% 증가하며 실적 개선에 크게 기여했습니다. - 호주 법인은 매출 감소에도 불구하고 비용 절감 노력으로 흑자 전환에 성공했습니다. - 미국 법인은 기존 고객사 매출 공백에도 다른 고객사로 외형 성장을 유지했습니다. - 앞으로 중국 수출과 비용 관리가 성과를 더욱 견인할 전망입니다. (출처 : DS투자증권) 📊 주요지표 부채비율 : 417% 유보율 : 156% PBR : 1.28배 📊 최근실적(매출/영업익/순익) 2025.2Q 915억/ 42억/ 11억(E) 2025.1Q 722억/ 9억/ -23억 2024.4Q 802억/ 34억/ 29억 2024.3Q 858억/ 26억/ -14억 2024.2Q 809억/ 33억/ 33억 📊 당일 기관수급 요약 📌 기관합계 : +4억 - 사모 : +3억 - 금융투자 : +0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 투신 : 0억 📌 외국인 : +0억  ✅ 빅솔론(0%) ❗️ 52주 신고가 다시 돌파 거래대금 : 0억 시가총액 : 1,045억 - 현재가 : 5,430원 📊 주요지표 부채비율 : 13% 유보율 : 2,071% PBR : 0.41배 📊 최근실적(매출/영업익/순익) 2025.1Q 277억/ 11억/ 17억 2024.4Q 292억/ 26억/ 77억 2024.3Q 286억/ 23억/ 17억 2024.2Q 303억/ 37억/ 37억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 금융투자 : +0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 투신 : 0억 📌 외국인 : 0억  ✅ 한신공영(+3.2%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 7억 시가총액 : 979억 - 현재가 : 8,460원 📊 주요지표 부채비율 : 206% 유보율 : 1,096% PBR : 0.09배 📊 최근실적(매출/영업익/순익) 2025.1Q 3,045억/ 165억/ 40억 2024.4Q 4,808억/ -27억/ -12억 2024.3Q 3,702억/ 256억/ 13억 2024.2Q 3,501억/ 58억/ 58억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 📌 외국인 : 0억  ✅ 제일연마(-0.7%) ❗️ 52주 신고가 신규 돌파 거래대금 : 2억 시가총액 : 970억 - 현재가 : 9,800원 📊 주요지표 부채비율 : 18% 유보율 : 2,279% PBR : 0.58배 📊 최근실적(매출/영업익/순익) 2025.1Q 190억/ 9억/ 9억 2024.4Q 213억/ 4억/ 12억 2024.3Q 204억/ 16억/ 11억 2024.2Q 203억/ 16억/ 16억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 금융투자 : +0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : 0억  ✅ 그린생명과학(+6.0%) ❗️ 52주 신고가 신규 돌파 거래대금 : 713억 시가총액 : 789억 - 현재가 : 3,945원 📊 주요지표 부채비율 : 29% 유보율 : 266% PBR : 0.88배 📊 최근실적(매출/영업익/순익) 2025.1Q 49억/ -11억/ -11억 2024.4Q 70억/ -4억/ 3억 2024.3Q 45억/ -6억/ -11억 2024.2Q 69억/ 7억/ 7억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 📌 외국인 : 0억  ✅ 한국가구(+4.4%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 12억 시가총액 : 766억 - 현재가 : 5,110원 📊 주요지표 부채비율 : 30% 유보율 : 9,640% PBR : 0.32배 📊 최근실적(매출/영업익/순익) 2025.1Q 347억/ 58억/ 46억 2024.4Q 380억/ 59억/ 65억 2024.3Q 339억/ 57억/ 46억 2024.2Q 297억/ 36억/ 36억 📊 당일 기관수급 요약 📌 기관합계 : +4억 - 사모 : +3억 - 투신 : +1억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 📌 외국인 : +1억 ⚡ 더욱 깊이있는 신고가 + 수급 정보를 원한다면 AWAKE 신고가 플러스를 이용해 보세요⚡ 👉 https://fishy-trampoline-79b.notion.site/1d175164780f803e93abc1e53c38b42c ⚡ |

|