| 제목 | 52주 신고가 돌파종목(2025년 05월 28일) |

|---|---|

| 작성일 | 2025-05-28 16:14:19 |

|

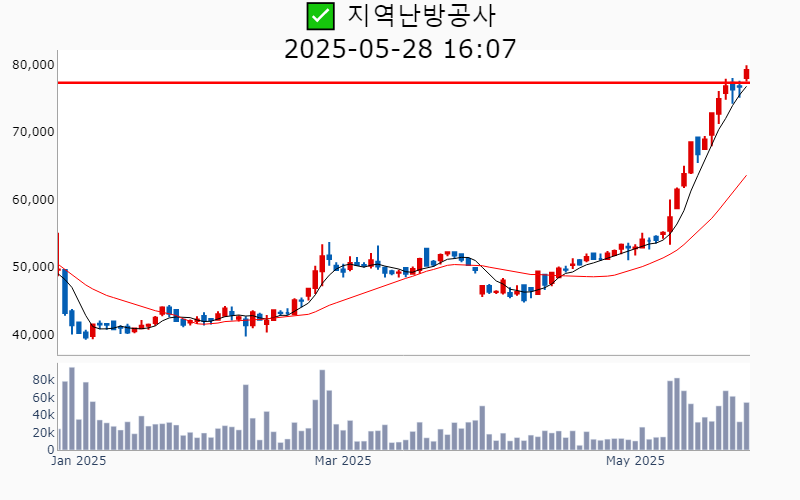

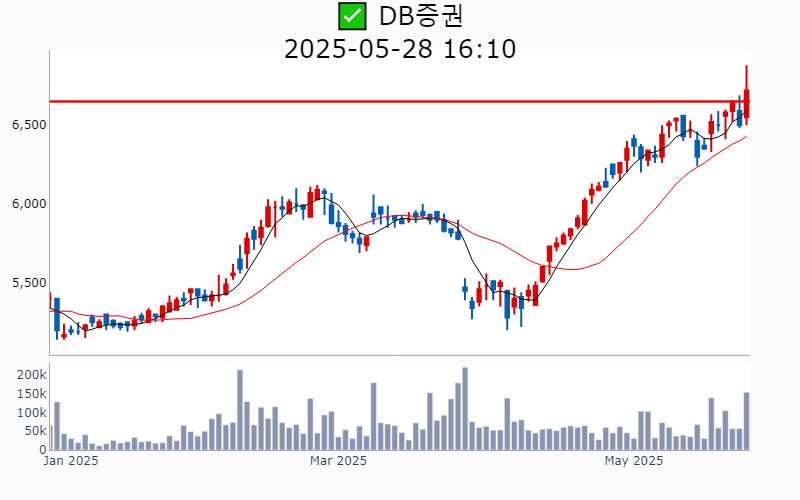

- 2025년 5월 28일기준 신고가 종목을 한눈에 볼 수 있도록 정리했습니다. - 실시간 신고가 종목은 Awake 신고가 종목 텔레그램 채널 https://t.me/awake_realtimeCheck 에서 확인하세요. - ⚡ 더욱 깊이있는 신고가 + 수급 정보를 원한다면 AWAKE 신고가 플러스를 이용해 보세요⚡ 👉 https://fishy-trampoline-79b.notion.site/1d175164780f803e93abc1e53c38b42c ⚡ -----------------------------------  ✅ 크래프톤(+0.5%) ❗️ 52주 신고가 다시 돌파 거래대금 : 503억 시가총액 : 18.4조 - 현재가 : 383,000원 📊 최근 애널리스트 리포트 요약 📌 크래프톤, 게임 포트폴리오 다변화로 고성장 기대 - 크래프톤의 목표주가가 50만원으로 상향되었으며, 이는 신작 게임들의 성과 반영과 관련 있습니다. - 최근 출시된 '인조이'가 성공을 거두며, 차기 출시 예정인 '서브노티카2' 등 신작들에 대한 기대가 커지고 있습니다. - 배틀그라운드 IP의 긴 수명과 30개 이상의 투자 스튜디오로 인해 기업 가치 상승 가능성이 높아 보입니다. - 크래프톤은 게임 포트폴리오를 다변화하며, 콘텐츠 선별력을 중심으로 내부 역량을 강화하고 있습니다. - 고성장 지역에서의 M&A 및 현지화 투자로 매출 7조 원 목표 달성을 노리고 있습니다. - 1분기 실적이 시장 기대치를 상회하며, 매출액과 영업이익 모두 창사 이래 최대치를 기록했습니다. (출처 : 유진투자증권/하나증권) 📊 주요지표 부채비율 : 16% 유보율 : 140,721% PBR : 2.11배 📊 최근실적(매출/영업익/순익) 2025.2Q 7,493억/ 3,228억/ 2,739억(E) 2025.1Q 8,742억/ 4,573억/ 3,715억 2024.4Q 6,176억/ 2,155억/ 4,912억 2024.3Q 7,193억/ 3,244억/ 1,214억 2024.2Q 7,070억/ 3,321억/ 3,321억 📊 당일 기관수급 요약 📌 기관합계 : -18억 - 금융투자 : +18억 - 보험 : +5억 - 투신 : +2억 - 기타금융 : -4억 - 은행 : -4억 - 사모 : -10억 - 연기금 : -25억 📌 외국인 : +144억  ✅ SK스퀘어(+7.7%) ❗️ 역사적 신고가 신규 돌파 거래대금 : 576억 시가총액 : 14.3조 - 현재가 : 108,200원 📊 최근 애널리스트 리포트 요약 📌 주주 친화적 SK스퀘어, 자사주 소각으로 가치 상승 예고 - SK스퀘어는 자사주 매입 후 즉시 소각하는 주주 친화적 정책으로 주주 환원을 강화하고 있습니다. - 자사주 매입 및 소각으로 할인율을 50%로 적용할 경우, 목표 주가는 최대 14만원까지 상승할 수 있습니다. - 2024년 SK스퀘어는 매출 4,823억원, 영업이익 1조6,520억원으로 흑자 전환을 예상하고 있습니다. - SK 하이닉스의 2025년 순이익은 24.9조원으로 기대되며, 이는 SK스퀘어의 실적에도 긍정적 영향을 미칠 것입니다. - 11번가는 수익성을 개선 중이며 2025년 흑자 전환을 목표로 하고 있습니다. - SK쉴더스 매각 대금 4,500억원이 예정되어 있어 추가적인 주주 환원이 가능할 전망입니다. (출처 : SK증권/대신증권) 📊 주요지표 부채비율 : 10% 유보율 : 80,205% PBR : 0.6배 📊 최근실적(매출/영업익/순익) 2025.2Q 8,757억/ 12,784억/ 11,351억(E) 2025.1Q 20,876억/ 16,523억/ 16,123억 2024.4Q 23,014억/ 16,520억/ 14,592억 2024.3Q 16,582억/ 11,620억/ 11,292억 2024.2Q 4,686억/ 7,748억/ 7,748억 📊 당일 기관수급 요약 📌 기관합계 : +126억 - 금융투자 : +40억 - 사모 : +35억 - 연기금 : +23억 - 투신 : +15억 - 보험 : +11억 - 은행 : 0억 - 기타금융 : 0억 📌 외국인 : -30억  ✅ HD현대(+12.4%) ❗️ 52주 신고가 신규 돌파 거래대금 : 1,129억 시가총액 : 7.7조 - 현재가 : 97,700원 📊 주요지표 부채비율 : 190% 유보율 : 9,749% PBR : 0.55배 📊 최근실적(매출/영업익/순익) 2025.2Q 173,380억/ 11,952억/ 7,734억(E) 2025.1Q 170,869억/ 12,864억/ 7,774억 2024.4Q 170,972억/ 8,782억/ 7,761억 2024.3Q 165,992억/ 4,316억/ 1,017억 2024.2Q 175,548억/ 8,798억/ 8,798억 📊 당일 기관수급 요약 📌 기관합계 : +72억 - 금융투자 : +38억 - 연기금 : +27억 - 사모 : +25억 - 보험 : +10억 - 기타금융 : -1억 - 은행 : -2억 - 투신 : -26억 📌 외국인 : +12억  ✅ 카카오페이(+8.2%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 527억 시가총액 : 5.2조 - 현재가 : 38,900원 📊 최근 애널리스트 리포트 요약 📌 [카카오페이의 첫 영업흑자, 금융서비스가 이끌다] - 카카오페이는 2025년 1분기 연결 영업이익 44억원을 기록하며 상장 이후 첫 흑자를 달성했습니다. - 매출은 전년 대비 20% 증가한 2,119억원으로, 금융서비스 매출이 802억원(+61% YoY)으로 급성장했습니다. - 결제 부문은 다소 아쉬웠지만 해외와 오프라인 결제가 성장세를 보였습니다. - 영업비용은 전반적으로 안정화되었으며, 광고비와 인건비는 증가했습니다. - 본업 외 비은행 금융 자회사들의 실적 개선도 기대되며 중장기적으로 기업가치가 상승할 것으로 보입니다. (출처 : 교보증권/미래에셋증권/신한투자증권) 📊 주요지표 부채비율 : 133% 유보율 : 2,446% PBR : 2.05배 📊 최근실적(매출/영업익/순익) 2025.2Q 2,220억/ 45억/ 92억(E) 2025.1Q 2,119억/ 44억/ 144억 2024.4Q 2,182억/ -330억/ 52억 2024.3Q 1,862억/ -75억/ -275억 2024.2Q 1,855억/ -73억/ -73억 📊 당일 기관수급 요약 📌 기관합계 : +56억 - 금융투자 : +17억 - 투신 : +14억 - 보험 : +10억 - 연기금 : +8억 - 사모 : +5억 - 은행 : 0억 - 기타금융 : 0억 📌 외국인 : +166억  ✅ 한화(+9.2%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 1,641억 시가총액 : 5.1조 - 현재가 : 67,500원 📊 최근 애널리스트 리포트 요약 📌 [한화, 주가 저평가와 주주환원으로 재평가 기대] - 한화의 현재 주가는 순자산가치(NAV) 대비 80% 할인된 상태로 거래되고 있습니다. - 한화에어로스페이스 등 자회사의 주가 상승이 지분 가치 증가를 견인하고 있습니다. - 한화의 2025년 1분기 실적은 추정치를 하회했으나 건설부문이 예상 외의 호조를 보였습니다. - 한화에어로스페이스의 유상증자 축소로 6,035억 원의 증자 참여 규모가 감소할 예정입니다. - 김승연 회장의 대규모 지분 증여로 그룹 승계에 대한 시장의 불안이 완화될 전망입니다. - 자사주 보유 및 배당 증대 등 주주환원 확대 가능성이 높아지고 있습니다. (출처 : iM증권/대신증권/유안타증권) 📊 주요지표 부채비율 : 580% 유보율 : 2,048% PBR : 0.37배 📊 최근실적(매출/영업익/순익) 2025.2Q 164,063억/ 9,003억/ -(E) 2025.1Q 166,426억/ 10,726억/ 4,657억 2024.4Q 180,005억/ 11,263억/ 16,863억 2024.3Q 122,183억/ 5,254억/ 1,885억 2024.2Q 129,927억/ 5,286억/ 5,286억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 투신 : +39억 - 사모 : +31억 - 보험 : +4억 - 은행 : 0억 - 기타금융 : -1억 - 금융투자 : -24억 - 연기금 : -49억 📌 외국인 : +38억  ✅ 롯데지주(+5.6%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 176억 시가총액 : 2.9조 - 현재가 : 27,250원 📊 최근 애널리스트 리포트 요약 📌 롯데지주, 실적 부진 속 하반기 개선 가능성? - 롯데지주 2025년 1분기 실적은 매출 3조 5,853억 원으로 전년 동기 대비 4.1% 감소했습니다. - 영업이익은 180억 원으로, 전년 동기 대비 74.1% 하락하면서 부진한 모습을 보였습니다. - 국내 식품사업 부진과 편의점 업황 악화가 주요 실적 하락 요인으로 작용했습니다. - 롯데GRS와 롯데쇼핑은 각각 12.2%와 29.0%의 실적 성장을 기록했으나 내수 부문 둔화가 아쉽습니다. - 향후 글로벌 사업 확장과 내수 회복이 실적 개선의 열쇠가 될 전망입니다. (출처 : IBK투자증권) 📊 주요지표 부채비율 : 152% 유보율 : 37,087% PBR : 0.25배 📊 최근실적(매출/영업익/순익) 2025.2Q 41,833억/ 1,412억/ -(E) 2025.1Q 35,853억/ 180억/ -919억 2024.4Q 37,683억/ -730억/ -7,590억 2024.3Q 41,430억/ 1,790억/ -216억 2024.2Q 41,079억/ 1,651억/ 1,651억 📊 당일 기관수급 요약 📌 기관합계 : +53억 - 투신 : +21억 - 연기금 : +15억 - 금융투자 : +10억 - 보험 : +4억 - 사모 : +1억 - 기타금융 : +0억 - 은행 : 0억 📌 외국인 : +24억  ✅ GS건설(+7.6%) ❗️ 52주 신고가 신규 돌파 거래대금 : 536억 시가총액 : 1.9조 - 현재가 : 22,600원 📊 최근 애널리스트 리포트 요약 📌 GS건설 1분기: 일회성 이익과 비용의 대립 속에 숨겨진 성장 가능성 - GS건설의 1분기 매출액은 3.1조 원으로 전년 대비 0.3% 감소, 영업이익은 704억 원으로 시장 예상치를 밑돌았습니다. - 건축주택 부문은 도급증액에 따라 긍정적이었으나, 신사업 부문에서는 영국 엘리멘츠에서 발생한 손실로 부정적 영향을 받았습니다. - 인프라 부문은 싱가포르 프로젝트 덕분에 높은 마진을 기록했으며, 플랜트 부문은 실행예산 확정 전 상황이었습니다. - 향후 플랜트 부문에서 실행원가율 적용과 베트남 뚜띠엠 입주 매출 반영으로 마진 개선이 기대됩니다. - GS이니마 매각 협상이 진행 중이며, 긍정적 변수로 작용할 가능성이 있습니다. (출처 : 한화투자증권/하나증권/IBK투자증권) 📊 주요지표 부채비율 : 256% 유보율 : 979% PBR : 0.32배 📊 최근실적(매출/영업익/순익) 2025.2Q 32,418억/ 1,088억/ 575억(E) 2025.1Q 30,629억/ 704억/ 137억 2024.4Q 33,865억/ 402억/ -315억 2024.3Q 31,092억/ 818억/ 1,208억 2024.2Q 32,972억/ 934억/ 934억 📊 당일 기관수급 요약 📌 기관합계 : +123억 - 금융투자 : +36억 - 연기금 : +31억 - 투신 : +25억 - 보험 : +24억 - 사모 : +4억 - 기타금융 : +0억 - 은행 : 0억 📌 외국인 : +30억  ✅ 지역난방공사(+3.3%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 43억 시가총액 : 9,170억 - 현재가 : 79,200원 📊 최근 애널리스트 리포트 요약 📌 미수금 감소와 실적 개선으로 배당성향 상승! 지역난방공사의 성장 스토리 - 동사의 1분기 매출은 약 1.6조원으로 전년 동기 대비 15% 증가, 영업이익은 3,238억원으로 55% 증가하며 어닝 서프라이즈를 기록했습니다. - 대구와 청주 발전소 가동으로 전력 판매량이 29.5% 증가하며 실적 개선에 큰 기여를 했습니다. - 미수금 회수와 LNG 단가 하락으로 원가율 개선, 배당 재원 확대 가능성이 높아졌습니다. - 미수금 감소는 배당성향 상향으로 연결될 수 있으며, 비규제 부문에서도 강한 이익 성장세가 확인됩니다. - 2025년 기준 PER 2.3배, PBR 0.3배로 향후 실적 개선에 따른 투자 매력도가 높습니다. (출처 : iM증권/유진투자증권/하나증권) 📊 주요지표 부채비율 : 248% 유보율 : 3,279% PBR : 0.23배 📊 최근실적(매출/영업익/순익) 2025.2Q 5,859억/ 155억/ 20억(E) 2025.1Q 15,768억/ 3,238억/ 2,335억 2024.4Q 10,783억/ 1,139억/ 664억 2024.3Q 5,851억/ 289억/ 326억 2024.2Q 5,323억/ -234억/ -234억 📊 당일 기관수급 요약 📌 기관합계 : -4억 - 보험 : +0억 - 연기금 : +0억 - 기타금융 : +0억 - 은행 : 0억 - 금융투자 : 0억 - 사모 : 0억 - 투신 : -3억 📌 외국인 : +19억  ✅ SK디스커버리(+4.1%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 29억 시가총액 : 8,688억 - 현재가 : 47,350원 📊 주요지표 부채비율 : 139% 유보율 : 3,593% PBR : 0.26배 📊 최근실적(매출/영업익/순익) 2025.1Q 24,061억/ 1,107억/ 735억 2024.4Q 25,720억/ 725억/ -7억 2024.3Q 21,896억/ 210억/ 382억 2024.2Q 21,194억/ 396억/ 396억 📊 당일 기관수급 요약 📌 기관합계 : +4억 - 금융투자 : +3억 - 연기금 : +0억 - 투신 : 0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 사모 : 0억 📌 외국인 : +2억  ✅ 파미셀(+0.2%) ❗️ 52주 신고가 신규 돌파 거래대금 : 240억 시가총액 : 7,352억 - 현재가 : 12,250원 📊 최근 애널리스트 리포트 요약 📌 놀라운 성장과 확장, 두산 전자와의 협력으로 미래를 열다 - 2025년 1분기 매출은 270억 원으로 전년 대비 146% 증가, 영업이익은 84억 원으로 흑자 전환했습니다. - 케미칼 부문은 높은 마진율을 기록하며 두산 전자 BG의 비중이 증가, 매출 264억 원, 영업이익 100억 원을 달성했습니다. - 울산 온산공단에 5,000평 규모의 제3공장 증설을 결정, 2026년 가동 예정이며 AI 및 5G 수요 증가가 배경입니다. - 고내열성, 고전열성 경화제 개발로 AI 가속기와 5G용 CCL 수요 증가에 대응, 두산 전자와 10년간 협력한 결과입니다. - 목표주가는 15,000원으로 설정, 두산 전자의 고성장 수혜를 독점적으로 누릴 전망이며 투자의견은 '매수'입니다. - 바이오 부문은 적자 상태지만, 잠재적 가치는 여전히 높으며 향후 성장 가능성을 주목할 필요가 있습니다. (출처 : DS투자증권) 📊 주요지표 부채비율 : 13% 유보율 : 212% PBR : 6.49배 📊 최근실적(매출/영업익/순익) 2025.1Q 270억/ 84억/ 85억 2024.4Q 215억/ 31억/ 42억 2024.3Q 146억/ 13억/ 7억 2024.2Q 178억/ 22억/ 22억 📊 당일 기관수급 요약 📌 기관합계 : +5억 - 사모 : +3억 - 연기금 : +2억 - 투신 : +0억 - 은행 : 0억 - 보험 : 0억 - 금융투자 : 0억 - 기타금융 : 0억 📌 외국인 : -20억  ✅ LX홀딩스(+3.8%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 27억 시가총액 : 5,813억 - 현재가 : 7,620원 📊 주요지표 부채비율 : 3% 유보율 : 2,233% PBR : 0.26배 📊 최근실적(매출/영업익/순익) 2025.2Q 547억/ 428억/ -(E) 2025.1Q 797억/ 714억/ 705억 2024.4Q 44억/ -61억/ -31억 2024.3Q 654억/ 548억/ 553억 2024.2Q 697억/ 587억/ 587억 📊 당일 기관수급 요약 📌 기관합계 : +1억 - 보험 : +2억 - 금융투자 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 사모 : 0억 - 투신 : -1억 📌 외국인 : +5억  ✅ 인카금융서비스(+10.3%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 90억 시가총액 : 5,621억 - 현재가 : 10,940원 📊 주요지표 부채비율 : 380% 유보율 : 2,982% PBR : 1.84배 📊 최근실적(매출/영업익/순익) 2025.1Q 2,106억/ 219억/ -(E) 2024.4Q 2,007억/ 184억/ 137억 2024.3Q 2,351억/ 284억/ 208억 2024.2Q 2,104억/ 210억/ 148억 2024.1Q 1,860억/ 184억/ 184억 📊 당일 기관수급 요약 📌 기관합계 : -7억 - 금융투자 : +0억 - 보험 : 0억 - 은행 : 0억 - 연기금 : 0억 - 기타금융 : 0억 - 투신 : -3억 - 사모 : -4억 📌 외국인 : +9억  ✅ 코오롱(+15.2%) ❗️ 52주 신고가 신규 돌파 거래대금 : 655억 시가총액 : 3,693억 - 현재가 : 29,250원 📊 주요지표 부채비율 : 206% 유보율 : 1,667% PBR : 0.18배 📊 최근실적(매출/영업익/순익) 2025.1Q 14,481억/ 397억/ -289억 2024.4Q 15,432억/ -1,148억/ -335억 2024.3Q 15,356억/ -166억/ -552억 2024.2Q 15,526억/ 175억/ 175억 📊 당일 기관수급 요약 📌 기관합계 : +12억 - 사모 : +5억 - 연기금 : +3억 - 투신 : +2억 - 보험 : +1억 - 기타금융 : +0억 - 은행 : 0억 - 금융투자 : 0억 📌 외국인 : +3억  ✅ KISCO홀딩스(+4.3%) ❗️ 52주 신고가 신규 돌파 거래대금 : 6억 시가총액 : 3,261억 - 현재가 : 23,000원 📊 주요지표 부채비율 : 11% 유보율 : 4,766% PBR : 0.21배 📊 최근실적(매출/영업익/순익) 2025.1Q 1,906억/ -196억/ -66억 2024.4Q 2,360억/ -81억/ 121억 2024.3Q 2,385억/ 13억/ 96억 2024.2Q 2,806억/ 7억/ 7억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 투신 : +0억 - 은행 : +0억 - 보험 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 사모 : 0억 - 금융투자 : 0억 📌 외국인 : +2억  ✅ DB증권(+3.4%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 10억 시가총액 : 2,852억 - 현재가 : 6,720원 📊 주요지표 부채비율 : 808% 유보율 : 460% PBR : 0.2배 📊 최근실적(매출/영업익/순익) 2024.4Q 3,616억/ 94억/ 82억 2024.3Q 2,743억/ 26억/ 60억 2024.2Q 3,172억/ 241억/ 169억 2024.1Q 3,655억/ 258억/ 258억 📊 당일 기관수급 요약 📌 기관합계 : +1억 - 연기금 : +1억 - 투신 : 0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 사모 : 0억 - 금융투자 : 0억 📌 외국인 : 0억  ✅ 제닉(+8.9%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 92억 시가총액 : 2,685억 - 현재가 : 33,700원 📊 최근 애널리스트 리포트 요약 📌 [제닉, 하이드로겔 마스크팩으로 역대 최대 실적 기대] - 제닉의 1분기 매출은 183억 원으로 전년 대비 188% 증가하며, 영업이익은 38억 원으로 흑자 전환을 예상합니다. - 하이드로겔 마스크팩 수주 확대로 매출과 가동률이 상승, 영업이익률은 20%를 넘을 전망입니다. - OEM/ODM 부문 매출은 165억 원으로 전체의 90%를 차지하며, 전년 대비 256% 성장할 것으로 보입니다. - 기초 화장품 부문은 신제품 출시로 향후 매출 증가 가능성이 높아지고 있습니다. - 생산능력 증설로 월 800만 장까지 생산 가능하며, 3월부터 증설 효과가 본격화되었습니다. - 2025년에는 인력 숙련도 향상으로 비용이 둔화될 전망입니다. (출처 : 하나증권) 📊 주요지표 부채비율 : 61% 유보율 : 620% PBR : 6.61배 📊 최근실적(매출/영업익/순익) 2025.2Q 232억/ 61억/ -(E) 2025.1Q 178억/ 38억/ 35억 2024.4Q 194억/ 36억/ 55억 2024.3Q 151억/ 21억/ 19억 2024.2Q 90억/ 9억/ 9억 📊 당일 기관수급 요약 📌 기관합계 : +14억 - 연기금 : +15억 - 보험 : +6억 - 기타금융 : +0억 - 금융투자 : +0억 - 은행 : 0억 - 투신 : 0억 - 사모 : -7억 📌 외국인 : +13억  ✅ JW홀딩스(+1.4%) ❗️ 52주 신고가 신규 돌파 거래대금 : 68억 시가총액 : 2,414억 - 현재가 : 3,265원 📊 주요지표 부채비율 : 139% 유보율 : 409% PBR : 0.91배 📊 최근실적(매출/영업익/순익) 2025.1Q 2,395억/ 418억/ 294억 2024.4Q 2,235억/ 305억/ 261억 2024.3Q 2,265억/ 473억/ 306억 2024.2Q 2,147억/ 279억/ 279억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 투신 : 0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 사모 : 0억 - 금융투자 : 0억 📌 외국인 : -3억  ✅ 노루홀딩스(+5.6%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 13억 시가총액 : 2,342억 - 현재가 : 17,620원 📊 주요지표 부채비율 : 58% 유보율 : 5,488% PBR : 0.3배 📊 최근실적(매출/영업익/순익) 2025.1Q 2,889억/ 123억/ 117억 2024.4Q 3,150억/ 33억/ 112억 2024.3Q 3,072억/ 239억/ 318억 2024.2Q 3,458억/ 284억/ 284억 📊 당일 기관수급 요약 📌 기관합계 : +1억 - 투신 : +1억 - 연기금 : +0억 - 금융투자 : +0억 - 보험 : 0억 - 기타금융 : 0억 - 은행 : 0억 - 사모 : 0억 📌 외국인 : 0억  ✅ JW생명과학(-0.2%) ❗️ 52주 신고가 신규 돌파 거래대금 : 10억 시가총액 : 1,895억 - 현재가 : 11,970원 📊 주요지표 부채비율 : 63% 유보율 : 401% PBR : 0.85배 📊 최근실적(매출/영업익/순익) 2025.2Q 604억/ 95억/ 72억(E) 2025.1Q 762억/ 92억/ 61억 2024.4Q 548억/ 96억/ 254억 2024.3Q 580억/ 93억/ 68억 2024.2Q 544억/ 84억/ 84억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 금융투자 : +0억 - 투신 : 0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 사모 : 0억 📌 외국인 : -1억  ✅ 대원산업(+4.1%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 9억 시가총액 : 1,847억 - 현재가 : 9,220원 📊 주요지표 부채비율 : 39% 유보율 : 5,065% PBR : 0.27배 📊 최근실적(매출/영업익/순익) 2025.1Q 2,598억/ 207억/ 250억 2024.4Q 2,716억/ 469억/ 409억 2024.3Q 2,383억/ 229억/ 131억 2024.2Q 2,273억/ 3억/ 3억 📊 당일 기관수급 요약 📌 기관합계 : +2억 - 사모 : +1억 - 투신 : +0억 - 보험 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 - 은행 : 0억 📌 외국인 : +0억  ✅ 티움바이오(-5.1%) ❗️ 52주 신고가 신규 돌파 거래대금 : 22억 시가총액 : 1,751억 - 현재가 : 6,550원 📊 주요지표 부채비율 : 156% 유보율 : 137% PBR : 2.07배 📊 최근실적(매출/영업익/순익) 2025.1Q 21억/ -53억/ -84억 2024.4Q 15억/ -52억/ 30억 2024.3Q 11억/ -44억/ -49억 2024.2Q 22억/ -45억/ -45억 📊 당일 기관수급 요약 📌 기관합계 : -1억 - 투신 : 0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 사모 : 0억 - 금융투자 : -1억 📌 외국인 : -5억  ✅ 에이플러스에셋(+4.4%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 10억 시가총액 : 1,289억 - 현재가 : 5,700원 📊 주요지표 부채비율 : 100% 유보율 : 1,263% PBR : 0.6배 📊 최근실적(매출/영업익/순익) 2025.2Q 1,325억/ 56억/ 35억(E) 2025.1Q 1,583억/ 74억/ 66억 2024.4Q 1,395억/ 45억/ 97억 2024.3Q 1,399억/ 109억/ -140억 2024.2Q 1,135억/ 102억/ 102억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 투신 : 0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 사모 : 0억 - 금융투자 : 0억 📌 외국인 : +1억  ✅ 빅솔론(+5.2%) ❗️ 52주 신고가 신규 돌파 거래대금 : 5억 시가총액 : 1,099억 - 현재가 : 5,710원 📊 주요지표 부채비율 : 13% 유보율 : 2,071% PBR : 0.41배 📊 최근실적(매출/영업익/순익) 2025.1Q 277억/ 11억/ 17억 2024.4Q 292억/ 26억/ 77억 2024.3Q 286억/ 23억/ 17억 2024.2Q 303억/ 37억/ 37억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 금융투자 : +0억 - 투신 : 0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 사모 : 0억 📌 외국인 : 0억  ✅ 이건홀딩스(+3.2%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 32억 시가총액 : 1,046억 - 현재가 : 4,630원 📊 주요지표 부채비율 : 116% 유보율 : 465% PBR : 0.34배 📊 최근실적(매출/영업익/순익) 2025.1Q 1,234억/ 41억/ 9억 2024.4Q 1,540억/ 78억/ -53억 2024.3Q 1,202억/ 14억/ -19억 2024.2Q 1,124억/ -23억/ -23억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 📌 외국인 : 0억  ✅ 안국약품(+0.9%) ❗️ 52주 신고가 다시 돌파 거래대금 : 40억 시가총액 : 985억 - 현재가 : 7,550원 📊 주요지표 부채비율 : 88% 유보율 : 2,441% PBR : 0.44배 📊 최근실적(매출/영업익/순익) 2025.1Q 758억/ 59억/ 35억 2024.4Q 707억/ 12억/ -7억 2024.3Q 675억/ 7억/ -4억 2024.2Q 672억/ 17억/ 17억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 📌 외국인 : +1억  ✅ JW신약(+7.8%) ❗️ 52주 신고가 신규 돌파 거래대금 : 252억 시가총액 : 894억 - 현재가 : 1,675원 📊 주요지표 부채비율 : 76% 유보율 : -118% PBR : 2.01배 📊 최근실적(매출/영업익/순익) 2025.1Q 197억/ 7억/ 86억 2024.4Q 161억/ -29억/ -35억 2024.3Q 315억/ 81억/ 59억 2024.2Q 216억/ 19억/ 19억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 투신 : +0억 - 금융투자 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : -11억  ✅ 호전실업(+2.8%) ❗️ 52주 신고가 신규 돌파 거래대금 : 9억 시가총액 : 819억 - 현재가 : 8,730원 📊 주요지표 부채비율 : 150% 유보율 : 3,516% PBR : 0.41배 📊 최근실적(매출/영업익/순익) 2025.1Q 1,048억/ 44억/ 10억 2024.4Q 1,107억/ 76억/ 115억 2024.3Q 1,736억/ 194억/ 100억 2024.2Q 992억/ 45억/ 45억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 투신 : 0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 사모 : 0억 - 금융투자 : 0억 - 연기금 : 0억 📌 외국인 : +2억 ⚡ 더욱 깊이있는 신고가 + 수급 정보를 원한다면 AWAKE 신고가 플러스를 이용해 보세요⚡ 👉 https://fishy-trampoline-79b.notion.site/1d175164780f803e93abc1e53c38b42c ⚡ |

|