| 제목 | 52주 신고가 돌파종목(2025년 06월 04일) |

|---|---|

| 작성일 | 2025-06-04 16:48:06 |

|

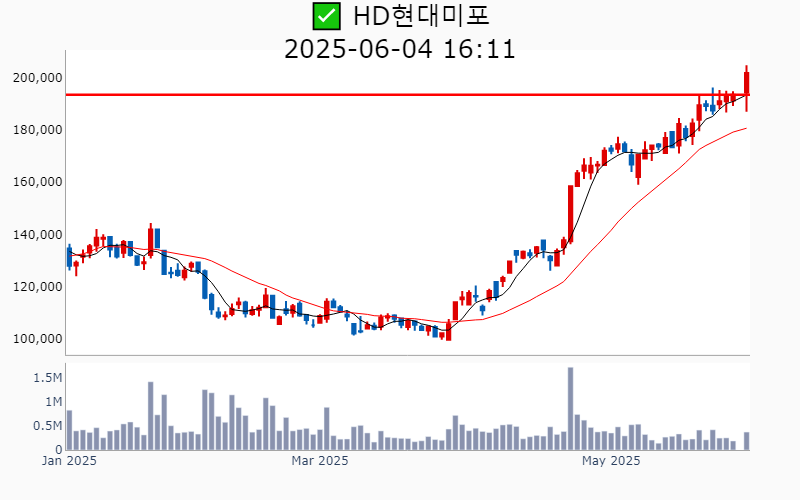

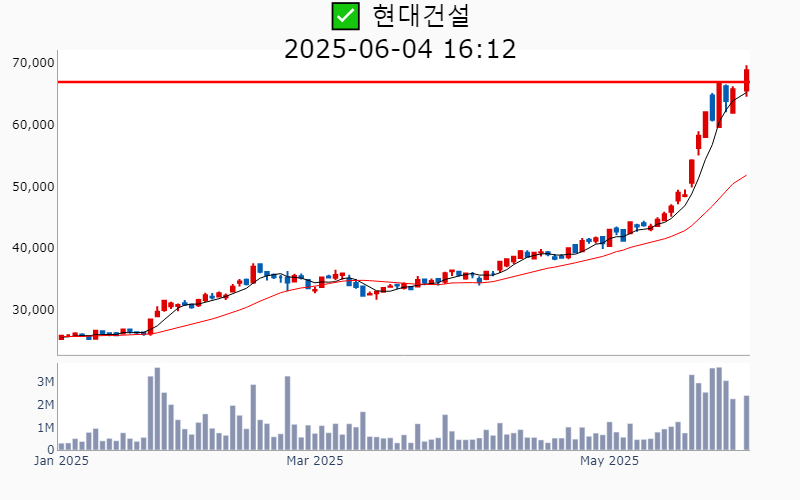

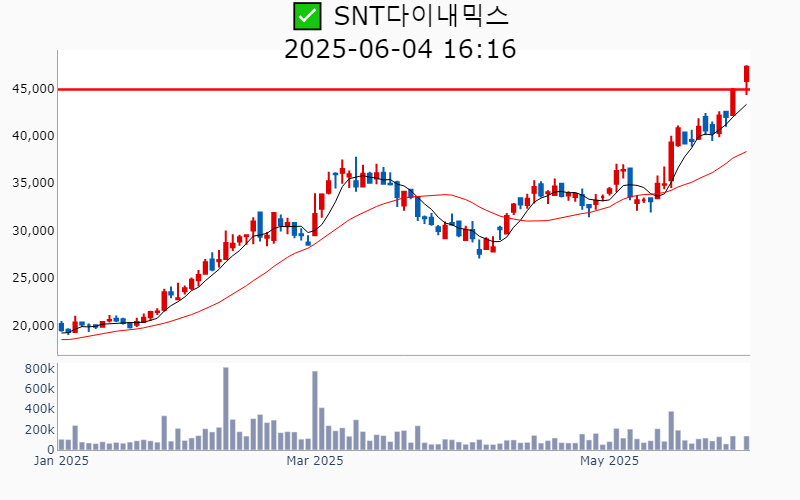

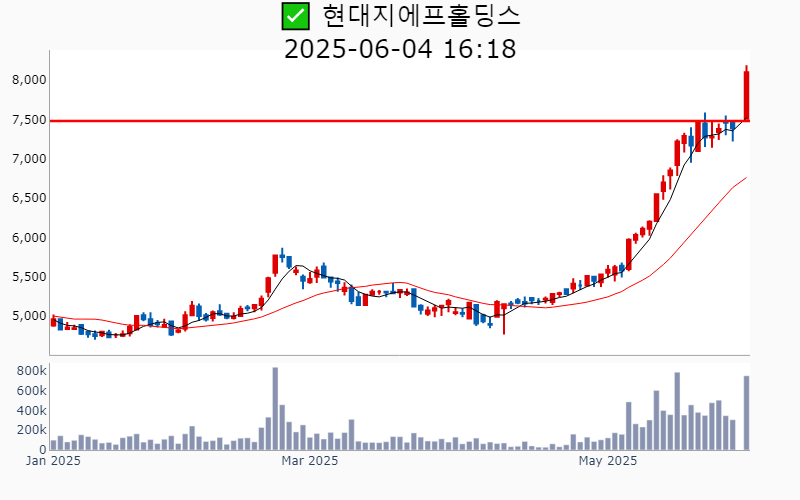

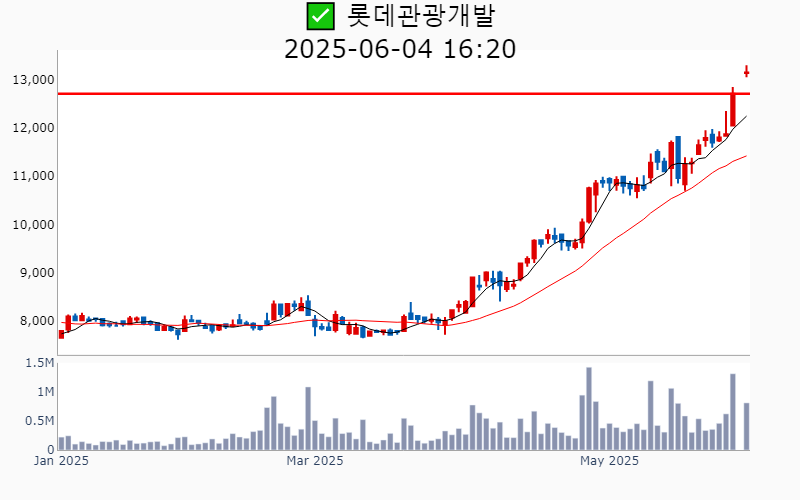

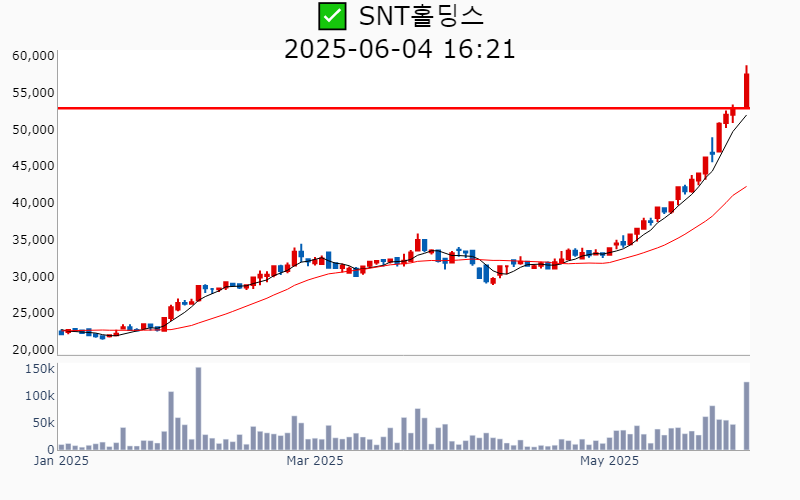

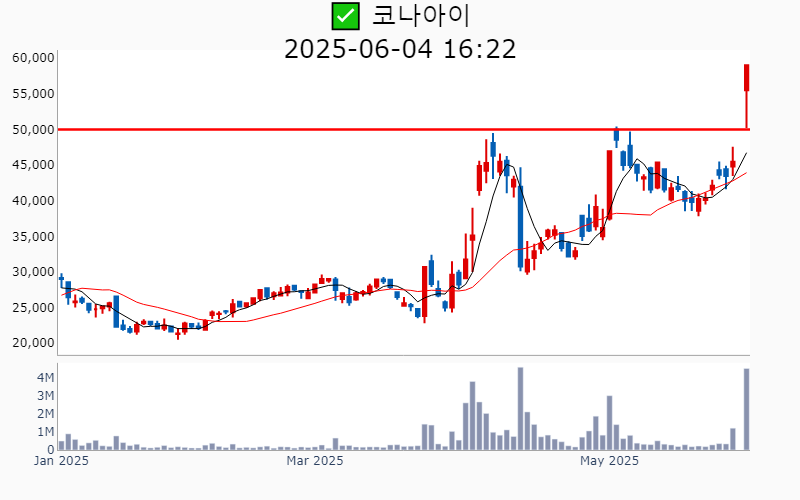

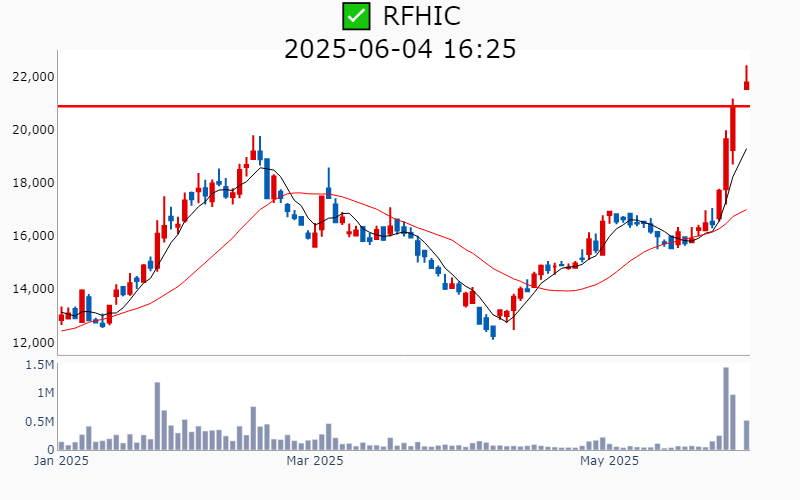

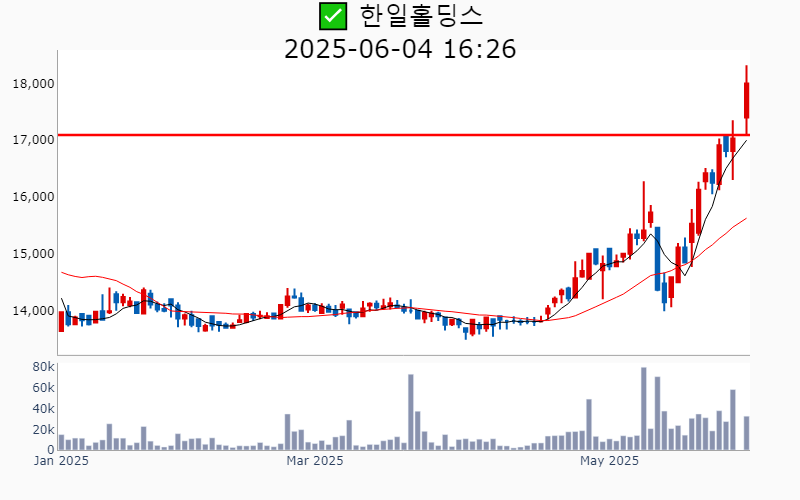

- 2025년 6월 4일기준 신고가 종목을 한눈에 볼 수 있도록 정리했습니다. - 실시간 신고가 종목은 Awake 신고가 종목 텔레그램 채널 https://t.me/awake_realtimeCheck 에서 확인하세요. - ⚡ 더욱 깊이있는 신고가 + 수급 정보를 원한다면 AWAKE 신고가 플러스를 이용해 보세요⚡ 👉 https://fishy-trampoline-79b.notion.site/1d175164780f803e93abc1e53c38b42c ⚡ -----------------------------------  ✅ KB금융(+7.9%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 2,416억 시가총액 : 42.5조 - 현재가 : 107,900원 📊 최근 애널리스트 리포트 요약 📌 KB 금융, 강력한 이익체력과 주주환원 기대감으로 주목 - KB 금융의 비은행 계열사 이익 기여도는 40% 내외로 업계 내 최고 수준을 유지하고 있습니다. - 특히 KB 손해보험은 안정적인 비은행 실적을 견인, 경기 불확실성 속에서도 강점을 드러내고 있습니다. - KB의 CET1비율은 13.67%로 상승, 주주환원에 대한 기대감을 높이며 시장 예상을 뛰어넘는 결과를 보여줍니다. - 2025년 1분기 순이익은 1.7조 원으로 컨센서스를 3.8% 상회, 사상 최대 실적을 이어갈 전망입니다. - 비경상 충당금 증가에도 불구하고 이자손익과 유가증권 매매평가익이 기대 이상을 기록했습니다. - KB금융은 매수 의견과 목표 주가 115,000원을 유지하며, 향후 긍정적인 전망을 보입니다. (출처 : 미래에셋증권/SK증권/하나증권) 📊 주요지표 부채비율 : 1,166% 유보율 : 2,820% PBR : 0.54배 📊 최근실적(매출/영업익/순익) 2025.1Q -/ 21,673억/ 15,774억(E) 2024.4Q 264,119억/ 10,300억/ 6,587억 2024.3Q 155,047억/ 23,576억/ 15,960억 2024.2Q 198,802억/ 23,022억/ 17,107억 2024.1Q 233,155억/ 23,554억/ 23,554억 📊 당일 기관수급 요약 📌 기관합계 : -169억 - 기타금융 : +105억 - 금융투자 : +75억 - 보험 : +7억 - 은행 : 0억 - 사모 : -17억 - 투신 : -160억 - 연기금 : -178억 📌 외국인 : +538억  ✅ HD한국조선해양(+4.8%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 1,187억 시가총액 : 23.2조 - 현재가 : 327,500원 📊 최근 애널리스트 리포트 요약 📌 삼호의 놀라운 실적과 배당 매력, 구조적 호조의 조선업 전망 - 삼호는 1분기에만 4,180억 원의 배당수익을 인식하며 놀라운 수익성을 보였습니다. - 조선 3사는 매출 성장과 수익성 개선을 통해 앞으로 더욱 높은 배당수익을 기대할 수 있습니다. - HD현대삼호의 매출과 영업이익이 각각 15%와 96% 증가하며 괄목할 성과를 기록했습니다. - 외국인 근로자 숙련도 향상과 환율 상승이 주요 실적 상회 요인으로 작용하고 있습니다. - 향후 조선업계는 고가 선박 매출 비중 증가와 인건비 상승 둔화로 이익 개선이 지속될 전망입니다. (출처 : 미래에셋증권/키움증권/SK증권/유안타증권) 📊 주요지표 부채비율 : 172% 유보율 : 5,035% PBR : 1.25배 📊 최근실적(매출/영업익/순익) 2025.2Q 72,669억/ 8,777억/ 7,563억(E) 2025.1Q 67,717억/ 8,592억/ 6,116억 2024.4Q 71,617억/ 4,991억/ 7,271억 2024.3Q 62,458억/ 3,984억/ 1,764억 2024.2Q 66,155억/ 3,765억/ 3,765억 📊 당일 기관수급 요약 📌 기관합계 : +42억 - 투신 : +38억 - 사모 : +11억 - 금융투자 : +4억 - 기타금융 : 0억 - 은행 : 0억 - 연기금 : -2억 - 보험 : -8억 📌 외국인 : +185억  ✅ 하나금융지주(+6.4%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 1,276억 시가총액 : 21.2조 - 현재가 : 74,500원 📊 최근 애널리스트 리포트 요약 📌 하나금융지주, 환율 개선 기대 속 실적 호조 지속 - 하나금융지주는 환율 변동성에 민감하지만 최근 환율 하락으로 긍정적 흐름이 예상됩니다. - 1분기 순이익은 1.1조원으로 컨센서스를 8.7% 상회하며, 경상 이익 창출 역량이 향상되었습니다. - 은행 NIM이 2bp 상승하고 비이자이익이 증가하며 실적 개선에 기여했습니다. - 대손비용률은 29bps로 업계 최저 수준을 기록하며 비용 관리가 잘 이루어졌습니다. - FY25F 총주주환원율은 42%를 상회할 것으로 예상되며, 현 주가는 경쟁은행 대비 매력적인 수준입니다. - 향후 환율 안정화와 함께 주가 상승이 기대됩니다. (출처 : 미래에셋증권/하나증권) 📊 주요지표 부채비율 : 1,363% 유보율 : 2,823% PBR : 0.37배 📊 최근실적(매출/영업익/순익) 2025.1Q -/ 13,847억/ 10,722억(E) 2024.4Q 284,856억/ 6,016억/ 5,211억 2024.3Q 109,773억/ 13,314억/ 11,603억 2024.2Q 197,131억/ 13,591억/ 10,456억 2024.1Q 224,384억/ 15,631억/ 15,631억 📊 당일 기관수급 요약 📌 기관합계 : -83억 - 금융투자 : +2억 - 기타금융 : 0억 - 은행 : 0억 - 연기금 : -8억 - 사모 : -11억 - 투신 : -28억 - 보험 : -36억 📌 외국인 : +258억  ✅ SK스퀘어(+13.1%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 969억 시가총액 : 16.5조 - 현재가 : 124,700원 📊 최근 애널리스트 리포트 요약 📌 SK스퀘어의 자사주 소각과 가치 상승, 주주환원 정책의 선두주자 - SK스퀘어는 현재 NAV 기준으로 목표주가 13~14만원을 산정할 수 있습니다. - 자사주 매입과 즉시 소각 정책은 주주들에게 주주친화적 정책으로 평가받고 있습니다. - 2025년 9월까지 1,000억원 규모의 자사주 매입 및 소각이 예정되어 있습니다. - SK쉴더스 매각 대금 4,500억원이 입금되면 추가적인 주주환원이 기대됩니다. - SK하이닉스의 견조한 실적이 SK스퀘어의 가치 상승에 긍정적인 영향을 미칠 것으로 보입니다. - 11번가는 수익성 개선을 통해 2025년 흑자전환을 목표로 하고 있습니다. (출처 : SK증권/대신증권) 📊 주요지표 부채비율 : 10% 유보율 : 80,205% PBR : 0.6배 📊 최근실적(매출/영업익/순익) 2025.2Q 8,942억/ 12,670억/ 11,351억(E) 2025.1Q 20,876억/ 16,523억/ 16,123억 2024.4Q 23,014억/ 16,520억/ 14,592억 2024.3Q 16,582억/ 11,620억/ 11,292억 2024.2Q 4,686억/ 7,748억/ 7,748억 📊 당일 기관수급 요약 📌 기관합계 : +90억 - 사모 : +62억 - 투신 : +33억 - 금융투자 : +25억 - 기타금융 : +0억 - 은행 : 0억 - 보험 : -6억 - 연기금 : -25억 📌 외국인 : -26억  ✅ KT&G(+3.1%) ❗️ 52주 신고가 신규 돌파 거래대금 : 469억 시가총액 : 15.2조 - 현재가 : 124,400원 📊 최근 애널리스트 리포트 요약 📌 "KT&G: 해외 성장과 주주환원으로 도약하는 글로벌 담배 리더" - KT&G는 투자의견 'BUY'와 목표주가 150,000원으로 평가되며, 글로벌 담배사 대비 약 20% 저평가 상태입니다. - 해외 궐련 수출의 구조적 성장과 신형 디바이스 출시로 NGP 수익성 반등이 기대됩니다. - 2025년 매출액 6조 3,837억원과 영업이익 1조 2,880억원을 전망하며, 해외 담배 매출 비중이 50%를 넘을 것으로 보입니다. - 2024~2027년 동안 3.7조원의 주주환원 계획이 있으며, 이는 EPS 상승과 함께 주가 회복을 촉진할 것입니다. - NGP 부문은 생산지 이전 완료로 매출 회복이 예상되고, 건기식과 부동산 부문도 실적 개선이 기대됩니다. (출처 : iM증권/교보증권/유안타증권) 📊 주요지표 부채비율 : 53% 유보율 : 934% PBR : 1.2배 📊 최근실적(매출/영업익/순익) 2025.2Q 15,283억/ 3,335억/ 2,972억(E) 2025.1Q 14,911억/ 2,856억/ 2,579억 2024.4Q 15,564억/ 2,125억/ 3,251억 2024.3Q 16,363억/ 4,178억/ 2,415억 2024.2Q 14,238억/ 3,220억/ 3,220억 📊 당일 기관수급 요약 📌 기관합계 : -16억 - 사모 : +23억 - 투신 : +3억 - 기타금융 : 0억 - 은행 : 0억 - 연기금 : -6억 - 보험 : -17억 - 금융투자 : -20억 📌 외국인 : +48억  ✅ 우리금융지주(+7.5%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 950억 시가총액 : 15.1조 - 현재가 : 20,300원 📊 최근 애널리스트 리포트 요약 📌 우리금융지주, 보험사 인수로 비은행 부문 강화 성공! 주주환원 기대감 상승 - 금융위가 우리금융지주의 동양생명 및 ABL생명보험 자회사 편입을 승인하며 비은행 부문 강화가 기대됩니다. - 이번 인수는 비용 관리가 아쉬웠던 실적을 보완하고, 주주 환원 여력을 높일 가능성이 큽니다. - 1분기 순이익은 예상보다 저조했지만, 향후 자본비율 개선과 비은행 라인업 확대가 긍정적인 영향을 줄 전망입니다. - 우리금융지주의 1분기 순이익은 전년 동기 대비 25% 감소했지만, 순이자마진이 소폭 상승하며 긍정적인 신호를 보여주고 있습니다. - 향후 실적 개선을 기대하며 은행업종 내 돋보이는 종목으로 주목받고 있습니다. (출처 : 미래에셋증권/하나증권/SK증권) 📊 주요지표 부채비율 : 1,364% 유보율 : 844% PBR : 0.33배 📊 최근실적(매출/영업익/순익) 2025.1Q -/ 10,217억/ 7,596억(E) 2024.4Q 154,851억/ 6,742억/ 4,541억 2024.3Q 74,216억/ 11,770억/ 9,170억 2024.2Q 108,765억/ 12,533억/ 9,615억 2024.1Q 128,388억/ 11,507억/ 11,507억 📊 당일 기관수급 요약 📌 기관합계 : -55억 - 연기금 : +3억 - 사모 : +1억 - 은행 : 0억 - 투신 : -1억 - 기타금융 : -1억 - 보험 : -21억 - 금융투자 : -34억 📌 외국인 : +369억  ✅ 미래에셋증권(+13.2%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 2,188억 시가총액 : 10.1조 - 현재가 : 17,690원 📊 최근 애널리스트 리포트 요약 📌 미래에셋증권, 실적 호조와 지배구조 개편으로 주가 상승 기대 - 미래에셋증권 주가는 5월 29일 큰 폭으로 상승하며 실적 개선과 지배구조 개편 기대감이 반영됐다. - 한국은행의 금리 인하와 증시 상승으로 거래대금이 증가하며 우호적인 업황이 이어지고 있다. - 1분기 지배주주순이익은 전년 대비 59% 증가한 2,587억 원으로 주요 실적을 상회했다. - 해외주식 수수료와 WM, 해외법인 실적 호조가 실적 개선의 주요 요인으로 작용했다. - 목표주가는 14,200원으로 상향, 투자 매력도는 높으나 실적 예측 가능성은 낮다. - 해외 투자자산 평가이익과 해외법인 호조로 연말까지 안정적인 실적 흐름이 예상된다. (출처 : SK증권/유안타증권/대신증권/키움증권) 📊 주요지표 부채비율 : 1,018% 유보율 : 208% PBR : 0.39배 📊 최근실적(매출/영업익/순익) 2025.1Q -/ 3,060억/ 2,368억(E) 2024.4Q 57,949억/ 2,736억/ 2,637억 2024.3Q 54,489억/ 3,708억/ 2,901억 2024.2Q 47,247억/ 2,733억/ 2,012억 2024.1Q 62,758억/ 2,705억/ 2,705억 📊 당일 기관수급 요약 📌 기관합계 : +137억 - 사모 : +70억 - 투신 : +38억 - 연기금 : +21억 - 보험 : +18억 - 은행 : +0억 - 기타금융 : +0억 - 금융투자 : -13억 📌 외국인 : +69억  ✅ HD현대(+6.6%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 1,079억 시가총액 : 9.5조 - 현재가 : 120,300원 📊 주요지표 부채비율 : 190% 유보율 : 9,749% PBR : 0.55배 📊 최근실적(매출/영업익/순익) 2025.2Q 170,120억/ 11,267억/ 7,773억(E) 2025.1Q 170,869억/ 12,864억/ 7,774억 2024.4Q 170,972억/ 8,782억/ 7,761억 2024.3Q 165,992억/ 4,316억/ 1,017억 2024.2Q 175,548억/ 8,798억/ 8,798억 📊 당일 기관수급 요약 📌 기관합계 : +61억 - 연기금 : +39억 - 투신 : +11억 - 금융투자 : +11억 - 은행 : +0억 - 보험 : +0억 - 기타금융 : 0억 - 사모 : 0억 📌 외국인 : -82억  ✅ 두산(+11.0%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 1,196억 시가총액 : 8.9조 - 현재가 : 540,000원 📊 최근 애널리스트 리포트 요약 📌 두산 전자BG, 실적 개선으로 주목받다 - 주가 상승 기대 - 두산 전자BG가 2025년 1분기 예상보다 높은 실적을 기록하며 목표주가가 50만원으로 상향되었습니다. - 전자BG의 매출 추정치가 1조 6,755억원으로 전년 대비 30% 이상 증가할 것으로 보이며, 영업이익률도 30%에 육박할 전망입니다. - 다양한 제품 공급 추진과 미국 Big Tech와의 협력 강화로 향후 3년간 실적 성장이 기대됩니다. - 전자BG의 가치는 5.3조원으로 평가되며, 최근 주가 하락은 매수 기회로 활용할 수 있습니다. - 두산은 주주환원 정책을 강화하고 있으며, 보통주 6%를 소각하기로 발표했습니다. - 2024년 4분기에는 매출 3,360억원을 기록하며, 전년 대비 72% 성장하는 성과를 보였습니다. (출처 : iM증권/대신증권/DS투자증권) 📊 주요지표 부채비율 : 157% 유보율 : 1,487% PBR : 3.49배 📊 최근실적(매출/영업익/순익) 2025.2Q 47,172억/ 4,675억/ 2,531억(E) 2025.1Q 42,987억/ 1,985억/ 113억 2024.4Q 51,998억/ 2,089억/ -451억 2024.3Q 38,785억/ 1,102억/ -949억 2024.2Q 45,922억/ 3,367억/ 3,367억 📊 당일 기관수급 요약 📌 기관합계 : -32억 - 투신 : +24억 - 사모 : +14억 - 금융투자 : +10억 - 은행 : 0억 - 기타금융 : 0억 - 보험 : -6억 - 연기금 : -74억 📌 외국인 : +316억  ✅ HD현대미포(+4.3%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 740억 시가총액 : 8.1조 - 현재가 : 202,000원 📊 최근 애널리스트 리포트 요약 📌 생산성 개선과 수익성 향상, 목표주가 상향의 기회! - FY25-26F OPM은 FY24 대비 크게 개선될 전망으로, FY25는 7.1%, FY26은 9%를 예상합니다. - 1Q25 매출액은 1조 1,838억 원으로 전년 대비 18.3% 증가했으며, 영업이익은 685억 원으로 흑자 전환에 성공했습니다. - 영업이익률은 5.8%로, 전 분기 대비 2.5%포인트, 전년 동기 대비 6.9%포인트 개선되며 시장 기대치를 상회했습니다. - 생산성 향상과 고선가 MR탱커 조기 투입이 수익성 개선을 주도했으며, 환율 효과로 약 40억 원의 추가 이익이 발생했습니다. - 향후 하반기에는 LPG선 비중 증가와 LNG 벙커링선의 매출 투입으로 수익성이 더욱 개선될 전망입니다. - 목표주가는 20만 원으로 상향 조정되었으며, 이는 수익성 향상과 생산성 개선을 반영한 결과입니다. (출처 : iM증권/DS투자증권/SK증권) 📊 주요지표 부채비율 : 144% 유보율 : 801% PBR : 2.03배 📊 최근실적(매출/영업익/순익) 2025.2Q 12,686억/ 756억/ 556억(E) 2025.1Q 11,838억/ 685억/ 517억 2024.4Q 14,228억/ 469억/ 796억 2024.3Q 10,777억/ 352억/ 26억 2024.2Q 11,291억/ 174억/ 174억 📊 당일 기관수급 요약 📌 기관합계 : -19억 - 연기금 : +15억 - 금융투자 : +14억 - 기타금융 : +0억 - 은행 : 0억 - 보험 : -1억 - 사모 : -12억 - 투신 : -36억 📌 외국인 : +88억  ✅ 현대건설(+4.7%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 1,623억 시가총액 : 7.7조 - 현재가 : 68,800원 📊 최근 애널리스트 리포트 요약 📌 [현대건설의 원전 모멘텀과 수익성 개선으로 목표주가 상향!] - 현대건설은 1분기 매출 7.46조 원, 영업이익 2,137억 원으로 수익성 개선을 보여주었습니다. - 원전 분야에서 미국과 EU의 긍정적 정책 변화에 따라 성장 기회를 잡고 있습니다. - 불가리아, 슬로베니아, 핀란드, 미국, 영국 등 다양한 원전 프로젝트를 진행 중입니다. - 현대엔지니어링의 영업이익도 1천억 원대를 기록하며 고무적인 성과를 냈습니다. - 투자 의견은 '매수'로 유지하며, 목표주가는 52,000원으로 상향 조정되었습니다. - 원전과 SMR의 포트폴리오 다각화로 Valuation 확장이 기대됩니다. (출처 : 한화투자증권/키움증권/하나증권) 📊 주요지표 부채비율 : 173% 유보율 : 1,295% PBR : 0.5배 📊 최근실적(매출/영업익/순익) 2025.2Q 75,994억/ 2,413억/ 1,914억(E) 2025.1Q 74,556억/ 2,137억/ 1,667억 2024.4Q 72,469억/ -17,759억/ -11,608억 2024.3Q 82,569억/ 1,143억/ 401억 2024.2Q 86,212억/ 1,473억/ 1,473억 📊 당일 기관수급 요약 📌 기관합계 : +165억 - 투신 : +120억 - 금융투자 : +54억 - 사모 : +43억 - 기타금융 : +0억 - 은행 : 0억 - 보험 : -14억 - 연기금 : -38억 📌 외국인 : +29억  ✅ 한화(+21.0%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 2,935억 시가총액 : 7.0조 - 현재가 : 93,400원 📊 최근 애널리스트 리포트 요약 📌 한화, 할인율 축소와 주주환원 강화로 재평가 기대 - 한화의 주가가 자회사 주가 상승에도 불구하고 낮은 평가를 받고 있으며, 현 주가는 순자산가치(NAV) 대비 80% 할인된 수준입니다. - 한화에어로스페이스의 지분가치가 전체 NAV의 74%를 차지해, 주가 변동성에 큰 영향을 미치고 있습니다. - 2025년 차입금 증가가 예상되지만, 이라크 미수금 회수로 자금 조달이 가능할 전망입니다. - 한화는 자체 주식 보유를 통해 주주환원을 강화하고 있으며, 배당 수익률은 2.9%를 기록 중입니다. - 김승연 회장의 지분 증여로 경영 승계가 정리되면서 기업가치 재평가에 긍정적 영향을 미칠 것으로 보입니다. (출처 : iM증권/대신증권/유안타증권) 📊 주요지표 부채비율 : 580% 유보율 : 2,048% PBR : 0.37배 📊 최근실적(매출/영업익/순익) 2025.2Q 162,020억/ 8,971억/ -(E) 2025.1Q 166,426억/ 10,726억/ 4,657억 2024.4Q 180,005억/ 11,263억/ 16,863억 2024.3Q 122,183억/ 5,254억/ 1,885억 2024.2Q 129,927억/ 5,286억/ 5,286억 📊 당일 기관수급 요약 📌 기관합계 : -86억 - 사모 : +90억 - 투신 : +10억 - 보험 : +3억 - 기타금융 : +2억 - 은행 : +0억 - 연기금 : -5억 - 금융투자 : -188억 📌 외국인 : -170억  ✅ 한국금융지주(+8.4%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 645억 시가총액 : 6.3조 - 현재가 : 113,700원 📊 최근 애널리스트 리포트 요약 📌 금리 하락 수혜로 놀라운 실적, 목표주가 대폭 상향! - 한국금융지주의 한국투자증권은 높은 레버리지로 견조한 이익 흐름을 보여주고 있습니다. - 1분기 지배주주순이익은 4,584억 원으로 예상치를 35.4% 초과하며 놀라운 실적을 기록했습니다. - 금리 하락 및 IMA 인가 확보 시 추가 이익이 기대되며, 목표주가는 120,000원으로 20% 상향되었습니다. - 지주의 PBR은 0.55배로 여전히 매력적이며, 과거 금리 하락기 수준을 고려하면 상승 여력이 큽니다. - 투자 매력은 높지만, 외부 환경 및 자회사 회복 지연 등 리스크도 주의가 필요합니다. (출처 : 미래에셋증권/SK증권/유안타증권) 📊 주요지표 부채비율 : 1,021% 유보율 : 3,077% PBR : 0.43배 📊 최근실적(매출/영업익/순익) 2025.1Q -/ 4,062억/ 3,422억(E) 2024.4Q 47,385억/ 1,552억/ 1,073억 2024.3Q 63,036억/ 3,635억/ 3,145억 2024.2Q 57,555억/ 2,995억/ 2,811억 2024.1Q 66,818억/ 3,815억/ 3,815억 📊 당일 기관수급 요약 📌 기관합계 : +54억 - 연기금 : +43억 - 투신 : +19억 - 보험 : +12억 - 기타금융 : +0억 - 은행 : 0억 - 사모 : -10억 - 금융투자 : -10억 📌 외국인 : -16억  ✅ LG유플러스(+2.2%) ❗️ 52주 신고가 다시 돌파 거래대금 : 251억 시가총액 : 5.7조 - 현재가 : 13,160원 📊 최근 애널리스트 리포트 요약 📌 LGU+, 2025년 이익 성장 기대감과 함께 매력적인 투자 기회! - LGU+에 대한 투자의견 '매수'를 유지하며, 12개월 목표 주가는 14,000원으로 설정되었습니다. - 2025년 두 자리 수 이익 성장이 예상되며, 자사주 소각 및 매입 정책 발표 가능성이 높습니다. - 1분기 실적은 연결 매출 3조 7,481억원, 영업이익 2,554억원으로 컨센서스를 상회했습니다. - 무선 서비스와 기업 인프라 사업의 안정적 성장으로 LGU+의 수익성 개선이 두드러졌습니다. - 2025년 이익 성장에 대한 신뢰도 상승과 외국인 매수 가능성으로 주가 강세가 예상됩니다. - LGU+는 밸류에이션상 여전히 매력적이며, 6월 통신업종 최선호주로 추천됩니다. (출처 : 삼성증권/하나증권/유진투자증권/유안타증권) 📊 주요지표 부채비율 : 124% 유보율 : 235% PBR : 0.52배 📊 최근실적(매출/영업익/순익) 2025.2Q 36,574억/ 2,693억/ 1,781억(E) 2025.1Q 37,481억/ 2,554억/ 1,625억 2024.4Q 37,532억/ 1,422억/ -1,153억 2024.3Q 38,013억/ 2,460억/ 1,349억 2024.2Q 34,937억/ 2,540억/ 2,540억 📊 당일 기관수급 요약 📌 기관합계 : -1억 - 사모 : +1억 - 금융투자 : +1억 - 은행 : 0억 - 기타금융 : 0억 - 투신 : 0억 - 보험 : -1억 - 연기금 : -2억 📌 외국인 : +72억  ✅ LS(+7.8%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 887억 시가총액 : 5.6조 - 현재가 : 173,200원 📊 최근 애널리스트 리포트 요약 📌 2026년을 기다리며: LS의 강력한 성장 시나리오 분석 - LS에 대해 투자의견 Buy와 목표주가 20만원을 제시하며 커버리지를 재개했습니다. - LS ELECTRIC의 주가 상승과 대선 후보들의 주식시장 활성화 공약으로 주가는 최고 수준에 도달했습니다. - 최근 실적은 매출 7.1조 원, 영업이익 2,990억 원으로 기대 이상이었으며, 특히 Electric과 MnM 부문이 실적을 견인했습니다. - 전력 수요 증가와 함께 LS전선의 해저케이블 공장이 2026년 가동 예정으로 성장 전망이 밝습니다. - LS MnM은 2026년 이차전지 소재 공장 시운전을 목표로 하며, SPSX는 통신선 사업의 실적 턴어라운드가 기대됩니다. - 향후 수년간 LS의 지속적인 성장세가 예상되며, 투자 매력이 충분하다는 판단입니다. (출처 : iM증권/한화투자증권/SK증권/키움증권/유진투자증권) 📊 주요지표 부채비율 : 200% 유보율 : 2,976% PBR : 0.59배 📊 최근실적(매출/영업익/순익) 2025.2Q 76,004억/ 3,151억/ 1,370억(E) 2025.1Q 69,136억/ 3,045억/ 1,411억 2024.4Q 70,999억/ 2,978억/ -28억 2024.3Q 70,855억/ 1,571억/ 718억 2024.2Q 74,143억/ 3,744억/ 3,744억 📊 당일 기관수급 요약 📌 기관합계 : +56억 - 금융투자 : +51억 - 투신 : +38억 - 사모 : +19억 - 은행 : +6억 - 기타금융 : +0억 - 보험 : -2억 - 연기금 : -56억 📌 외국인 : +136억  ✅ 삼성증권(+4.7%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 421억 시가총액 : 5.5조 - 현재가 : 62,000원 📊 최근 애널리스트 리포트 요약 📌 안정적인 이익체력, 저평가된 삼성증권의 매력 포인트 - 삼성증권의 목표주가가 65,000원으로 상향 조정되었습니다. 이는 실적 추정치와 무위험수익률을 반영한 결과입니다. - 2025년 1분기 지배주주순이익은 2,484억원으로 예상치를 4.7% 초과하며 안정적인 실적을 기록했습니다. - IB 부문은 전분기 대비 소폭 증가했으나, 부동산PF 관련 수수료 수익 감소로 전년 대비 10.2% 하락했습니다. - 부동산PF 시장 회복이 기대되며, 관련 수익 증가 전망으로 투자 매력이 높아질 가능성이 있습니다. - 내년 발행어음 수익은 보수적으로 운영될 예정이며, 마진 100bp를 목표로 하고 있습니다. - 향후 주주환원 확대 속도와 안정적인 이익 체력이 주목받고 있습니다. (출처 : 미래에셋증권/SK증권/유안타증권) 📊 주요지표 부채비율 : 750% 유보율 : 1,497% PBR : 0.53배 📊 최근실적(매출/영업익/순익) 2025.1Q -/ 3,154억/ 2,450억(E) 2024.4Q 39,051억/ 2,108억/ 1,477억 2024.3Q 27,677억/ 3,241억/ 2,403억 2024.2Q 30,712억/ 3,392억/ 2,579억 2024.1Q 37,226억/ 3,316억/ 3,316억 📊 당일 기관수급 요약 📌 기관합계 : +65억 - 금융투자 : +49억 - 연기금 : +10억 - 사모 : +5억 - 투신 : +0억 - 보험 : +0억 - 기타금융 : +0억 - 은행 : 0억 📌 외국인 : -35억  ✅ CJ(+12.2%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 861억 시가총액 : 4.4조 - 현재가 : 151,900원 📊 최근 애널리스트 리포트 요약 📌 CJ올리브영, 푸드빌의 매력적인 성장 포텐셜과 중장기 전망 - CJ의 1분기 영업이익은 내수 소비심리 부진으로 시장 기대치에 미치지 못했지만, 최근 소비심리 회복세로 중장기 전망은 긍정적입니다. - 올리브영은 전년 대비 매출 14% 성장, 특히 중국 관광객 증가로 하반기 매출 증가가 기대됩니다. - CJ ENM, CJ CGV 등 상장 자회사는 부진했으나, 비상장 자회사인 올리브영과 푸드빌은 견고한 성장을 보였습니다. - 올리브영의 자사주 매입은 향후 합병 가능성을 시사하며, 중복상장 할인 위험을 줄일 수 있습니다. - CJ의 목표 주가는 180,000원으로 유지되며, 비용 효율화와 수요 회복이 이익 개선을 이끌 전망입니다. (출처 : iM증권/대신증권/하나증권) 📊 주요지표 부채비율 : 168% 유보율 : 2,791% PBR : 0.72배 📊 최근실적(매출/영업익/순익) 2025.2Q 111,328억/ 6,641억/ -(E) 2025.1Q 106,004억/ 5,350억/ 1,364억 2024.4Q 116,827억/ 6,301억/ -130억 2024.3Q 108,452억/ 6,748억/ -2,952억 2024.2Q 106,829억/ 6,664억/ 6,664억 📊 당일 기관수급 요약 📌 기관합계 : -96억 - 금융투자 : +26억 - 투신 : +5억 - 기타금융 : +0억 - 은행 : 0억 - 보험 : -4억 - 연기금 : -47억 - 사모 : -76억 📌 외국인 : +100억  ✅ 키움증권(+6.5%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 488억 시가총액 : 4.2조 - 현재가 : 173,000원 📊 최근 애널리스트 리포트 요약 📌 키움증권, 안정적 성과와 확장 가능성으로 투자 매력도 상승 - 키움증권의 1분기 지배주주순이익은 2,353억 원으로 시장 예상을 7.5% 상회했습니다. - 부동산 PF 익스포저 증가와 채권 및 파생상품의 평가이익이 주요한 성과 요인으로 작용했습니다. - 자회사 저축은행의 부진에도 불구하고 캐피탈 실적 개선으로 연결 이익은 양호할 전망입니다. - 발행어음 신규 인가 기대와 함께 브로커리지 기반의 IB 확장 가능성도 주목받고 있습니다. - 자사주 매입·소각 계획으로 이익 안정성과 할인율 개선이 예상되며, 목표주가는 170,000원으로 상향 조정되었습니다. - 증권업계의 우호적 환경 속에서 키움증권의 지속적인 성과와 확장 가능성에 투자자 관심이 쏟아지고 있습니다. (출처 : 미래에셋증권/교보증권) 📊 주요지표 부채비율 : 888% 유보율 : 3,898% PBR : 0.55배 📊 최근실적(매출/영업익/순익) 2025.1Q -/ 2,871억/ 2,256억(E) 2024.4Q 36,416억/ 1,802억/ 1,463억 2024.3Q 27,148억/ 2,680억/ 2,116억 2024.2Q 22,805억/ 3,123억/ 2,321억 2024.1Q 26,433억/ 3,377억/ 3,377억 📊 당일 기관수급 요약 📌 기관합계 : -100억 - 투신 : +12억 - 보험 : +7억 - 연기금 : +2억 - 은행 : 0억 - 사모 : 0억 - 기타금융 : -11억 - 금융투자 : -111억 📌 외국인 : +141억  ✅ 현대엘리베이터(+7.5%) ❗️ 52주 신고가 다시 돌파 거래대금 : 395억 시가총액 : 3.2조 - 현재가 : 81,300원 📊 최근 애널리스트 리포트 요약 📌 현대엘리베이터 투자매력: 안정성과 성장의 조화 - 현대엘리베이터에 대해 투자의견 'Buy'와 목표주가 97,000원을 제시했습니다. - 국내 엘리베이터 시장 점유율 1위로서 가격 전가력과 고마진 유지보수 사업을 통해 안정적인 영업이익을 유지하고 있습니다. - 주주환원율 50% 이상을 통해 높은 ROE를 방어하며, 이는 건설기계 업종 내 프리미엄 요소입니다. - 목표주가는 12개월 선행 BPS에 목표 PBR 2.5배를 적용하여 산출되었습니다. - 주택건설 싸이클 변동에도 안정적인 성과를 보여 투자매력도가 높습니다. (출처 : 유안타증권) 📊 주요지표 부채비율 : 183% 유보율 : 494% PBR : 1.71배 📊 최근실적(매출/영업익/순익) 2025.2Q 7,465억/ 642억/ -(E) 2025.1Q 5,944억/ 484억/ 349억 2024.4Q 7,869억/ 661억/ 971억 2024.3Q 6,977억/ 699억/ 641억 2024.2Q 7,395억/ 499억/ 499억 📊 당일 기관수급 요약 📌 기관합계 : +31억 - 연기금 : +37억 - 투신 : +11억 - 금융투자 : +3억 - 보험 : +1억 - 은행 : 0억 - 기타금융 : 0억 - 사모 : -22억 📌 외국인 : -1억  ✅ 서울보증보험(+7.1%) ❗️ 54일 신고가 다시 돌파 거래대금 : 157억 시가총액 : 2.6조 - 현재가 : 37,500원 📊 주요지표 부채비율 : 80% 유보율 : 2,864% PBR : -배 📊 최근실적(매출/영업익/순익) 2024.4Q 7,117억/ 1,105억/ 827억 2024.3Q 6,497억/ 662억/ 496억 2023.2Q 6,663억/ 1,572억/ 1,194억 📊 당일 기관수급 요약 📌 기관합계 : +23억 - 연기금 : +18억 - 금융투자 : +2억 - 사모 : +1억 - 보험 : +0억 - 투신 : +0억 - 은행 : 0억 - 기타금융 : 0억 📌 외국인 : +46억  ✅ 신영증권(+12.6%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 151억 시가총액 : 1.9조 - 현재가 : 117,800원 📊 주요지표 부채비율 : 510% 유보율 : 2,306% PBR : 0.34배 📊 최근실적(매출/영업익/순익) 2024.4Q 6,475억/ 178억/ 99억 2024.3Q 5,629억/ 373억/ 301억 2024.2Q 8,619억/ 598억/ 426억 2024.1Q 7,525억/ 436억/ 436억 📊 당일 기관수급 요약 📌 기관합계 : +5억 - 금융투자 : +2억 - 투신 : +2억 - 사모 : +1억 - 연기금 : 0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : -1억 📌 외국인 : +12억  ✅ SNT다이내믹스(+5.3%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 63억 시가총액 : 1.6조 - 현재가 : 47,300원 📊 최근 애널리스트 리포트 요약 📌 K2 전차 변속기, 중동 수출의 새로운 지평을 열다 - 동사의 변속기는 튀르키예 알타이 전차에 탑재되어 200km 야지주행 시험을 성공적으로 완료했습니다. - 이러한 성과로 2023년 튀르키예 BMC와 2,671억원 규모의 수출 계약을 체결했습니다. - K2 전차 4차 양산에 동사의 1,500마력급 변속기가 적용될 예정입니다. - 이는 폴란드, 루마니아 등 향후 수출에도 긍정적 영향을 미칠 가능성이 큽니다. - K2 전차 4차 양산은 2024~2028년 사이에 150여 대가 추가 생산될 계획입니다. (출처 : iM증권) 📊 주요지표 부채비율 : 39% 유보율 : 905% PBR : 0.87배 📊 최근실적(매출/영업익/순익) 2025.1Q 1,501억/ 177억/ 178억 2024.4Q 1,916억/ 236억/ 188억 2024.3Q 1,637억/ 184억/ 175억 2024.2Q 1,451억/ 574억/ 574억 📊 당일 기관수급 요약 📌 기관합계 : +17억 - 연기금 : +11억 - 금융투자 : +6억 - 투신 : +1억 - 보험 : +0억 - 기타금융 : 0억 - 은행 : 0억 - 사모 : -1억 📌 외국인 : -9억  ✅ HD현대마린엔진(+6.1%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 309억 시가총액 : 1.5조 - 현재가 : 44,600원 📊 최근 애널리스트 리포트 요약 📌 HD현대의 엔진 혁신: 미포항의 두 번째 심장 - HD 현대미포항이 엔진 생산을 전담하며, 중소형 선박 주기엔진에 특화됩니다. - 2025년에는 엔진 생산 가동률이 90%로 증가할 전망입니다. - 향후 캡티브 및 중국 조선소 물량 확대에 따라 생산 용량이 늘어날 가능성이 큽니다. - 엔진부품 국산화로 공격적인 매출 성장세가 기대됩니다. - HD 현대마린솔루션과의 시너지를 통한 추가 성장 가능성도 높습니다. (출처 : SK증권) 📊 주요지표 부채비율 : 60% 유보율 : 568% PBR : 2.75배 📊 최근실적(매출/영업익/순익) 2025.2Q 1,047억/ 123억/ 91억(E) 2025.1Q 830억/ 103억/ 139억 2024.4Q 886억/ 91억/ 502억 2024.3Q 808억/ 88억/ 95억 2024.2Q 851억/ 90억/ 90억 📊 당일 기관수급 요약 📌 기관합계 : +15억 - 연기금 : +11억 - 사모 : +9억 - 보험 : +1억 - 투신 : +1억 - 기타금융 : 0억 - 은행 : 0억 - 금융투자 : -8억 📌 외국인 : +124억  ✅ 오리온홀딩스(+19.1%) ❗️ 52주 신고가 다시 돌파 거래대금 : 242억 시가총액 : 1.4조 - 현재가 : 22,250원 📊 최근 애널리스트 리포트 요약 📌 오리온그룹, 글로벌 투자로 성장 가속화! 2030년 목표 달성 기대 - 오리온그룹이 8,300억 원을 투자해 국내외 생산 규모를 확대하며 2030년 매출 5조 원, 영업이익 1조 원을 목표로 합니다. - 국내 충북 진천에 통합센터를 구축하고, 베트남과 러시아에 신공장을 설립하여 생산 효율성을 높일 예정입니다. - 베트남과 러시아의 빠른 성장세로 인해 추가 투자가 이루어졌으며, 인도네시아 및 동남아시아 시장 확대 가능성이 큽니다. - 4분기 오리온홀딩스의 매출과 영업이익은 전년 대비 각각 58.4%, 27.7% 증가할 것으로 예상됩니다. - 제과사업부 실적 개선이 전체 성장의 중심에 있으며, 영상사업부는 하반기 부진을 보일 전망입니다. (출처 : IBK투자증권) 📊 주요지표 부채비율 : 20% 유보율 : 7,783% PBR : 0.41배 📊 최근실적(매출/영업익/순익) 2025.2Q 7,853억/ 1,269억/ -(E) 2025.1Q 8,130억/ 1,164억/ 967억 2024.4Q 8,693억/ 1,423억/ 2,238억 2024.3Q 7,791억/ 1,221억/ 832억 2024.2Q 7,359억/ 1,115억/ 1,115억 📊 당일 기관수급 요약 📌 기관합계 : +4억 - 연기금 : +6억 - 금융투자 : +3억 - 사모 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 보험 : 0억 - 투신 : -5억 📌 외국인 : +4억  ✅ 현대지에프홀딩스(+9.6%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 59억 시가총액 : 1.3조 - 현재가 : 8,100원 📊 최근 애널리스트 리포트 요약 📌 현대지에프홀딩스, 성장의 품격과 주주를 위한 전략 - 현대지에프홀딩스의 2025년 1분기 실적은 매출 2조 721억 원, 영업이익 881억 원으로 큰 성장을 보였습니다. - 반면 별도 기준 영업수익은 85억 원, 영업이익은 12억 원으로 하락했으나, 이는 배당금 지급일 변경의 영향입니다. - 주요 연결 자회사인 현대그린푸드, 현대리바트의 실적 성장과 현대이지웰의 편입 효과가 성장을 견인했습니다. - 2024년 4분기에도 매출 2조 1,480억 원, 영업이익 203억 원으로 실적 개선을 이뤄냈습니다. - 연결 자회사 실적 및 지분율 증가, 경영자문 및 배당수익 확대가 실적 개선에 기여했습니다. - 향후 자회사 실적 호조와 경영 전략의 지속적인 개선이 기업가치 상승에 긍정적으로 작용할 전망입니다. (출처 : IBK투자증권) 📊 주요지표 부채비율 : 46% 유보율 : 4,225% PBR : 0.23배 📊 최근실적(매출/영업익/순익) 2025.2Q 21,595억/ 1,019억/ -(E) 2025.1Q 20,721억/ 956억/ 2,038억 2024.4Q 21,480억/ 203억/ 1,618억 2024.3Q 20,114억/ 666억/ 662억 2024.2Q 20,816억/ 744억/ 744억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 금융투자 : +2억 - 투신 : +0억 - 보험 : +0억 - 기타금융 : 0억 - 은행 : 0억 - 사모 : 0억 - 연기금 : -3억 📌 외국인 : +1억  ✅ 미래에셋생명(+11.4%) ❗️ 52주 신고가 다시 돌파 거래대금 : 17억 시가총액 : 1.1조 - 현재가 : 6,050원 📊 최근 애널리스트 리포트 요약 📌 미래에셋생명, 자본 건전성에서 빛나다 - 미래에셋생명의 K-ICS 비율이 IFRS17 전환 후에도 193.8%로 높은 수준을 유지하고 있습니다. - 이는 다른 중소형 생보사들이 160%~170%에 머무는 것과 대비됩니다. - 기본자본 비중이 높고, 위험액이 적어 안정성이 확보된 것이 주요 요인입니다. - 변액보험 중심 사업 구조로 리스크가 작은 점이 긍정적으로 작용했습니다. - 배당가능이익과 투자손익의 불확실성은 여전하지만, 제도 개선 시 성장 가능성이 큽니다. (출처 : SK증권) 📊 주요지표 부채비율 : 1,167% 유보율 : 196% PBR : 0.27배 📊 최근실적(매출/영업익/순익) 2024.4Q 15,001억/ 387억/ 663억 2024.3Q 6,532억/ 69억/ 43억 2024.2Q 10,938억/ 221억/ 220억 2024.1Q 15,491억/ 544억/ 544억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 투신 : +0억 - 연기금 : +0억 - 사모 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 보험 : 0억 - 금융투자 : 0억 📌 외국인 : +3억  ✅ SK케미칼(+5.1%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 56억 시가총액 : 1.1조 - 현재가 : 61,900원 📊 최근 애널리스트 리포트 요약 📌 SK 케미칼, 본업은 호조지만 SKBS 부진이 발목 잡아 - SK 케미칼의 4Q24 매출은 전년 대비 19.2% 증가한 5,143억 원을 기록했지만, 영업적자는 285억 원으로 적자폭이 확대되었습니다. - Green Chemical 부문은 고부가가치 제품 판매 증가로 299억 원의 영업이익을 올리며 선방했습니다. - SKBS의 영업적자는 508억 원으로 전 분기보다 확대되어 전체 실적에 부담으로 작용했습니다. - 자체 Pharma 부문은 판매량 증가와 비용 절감으로 영업이익을 59억 원으로 개선했습니다. - 향후 고부가 제품의 비중 확대와 마케팅 비용 절감이 실적 회복에 기여할 것으로 기대됩니다. (출처 : SK증권) 📊 주요지표 부채비율 : 83% 유보율 : 2,132% PBR : 0.34배 📊 최근실적(매출/영업익/순익) 2025.2Q 5,392억/ 89억/ -5억(E) 2025.1Q 5,366억/ 243억/ 211억 2024.4Q 5,156억/ -289억/ 99억 2024.3Q 4,263억/ -125억/ -110억 2024.2Q 4,139억/ 89억/ 89억 📊 당일 기관수급 요약 📌 기관합계 : +14억 - 투신 : +5억 - 연기금 : +5억 - 금융투자 : +4억 - 보험 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 사모 : -1억 📌 외국인 : -1억  ✅ 하림지주(+9.3%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 153억 시가총액 : 1.0조 - 현재가 : 9,320원 📊 주요지표 부채비율 : 182% 유보율 : 24,341% PBR : 0.18배 📊 최근실적(매출/영업익/순익) 2025.1Q 32,035억/ 2,199억/ 1,086억 2024.4Q 34,076억/ 1,315억/ -1,560억 2024.3Q 31,010억/ 2,592억/ 2,824억 2024.2Q 30,213억/ 1,997억/ 1,997억 📊 당일 기관수급 요약 📌 기관합계 : +12억 - 금융투자 : +7억 - 투신 : +1억 - 연기금 : +1억 - 사모 : +1억 - 보험 : +0억 - 은행 : 0억 - 기타금융 : 0억 📌 외국인 : +36억  ✅ 한화투자증권(+9.6%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 300억 시가총액 : 1.0조 - 현재가 : 4,790원 📊 주요지표 부채비율 : 721% 유보율 : 56% PBR : 0.43배 📊 최근실적(매출/영업익/순익) 2024.4Q 8,843억/ -59억/ -218억 2024.3Q 4,610억/ 56억/ 34억 2024.2Q 4,842억/ -216억/ -193억 2024.1Q 6,663억/ 260억/ 260억 📊 당일 기관수급 요약 📌 기관합계 : +23억 - 금융투자 : +8억 - 투신 : +7억 - 은행 : +4억 - 연기금 : +2억 - 사모 : +0억 - 기타금융 : 0억 - 보험 : 0억 📌 외국인 : +42억  ✅ 롯데관광개발(+3.5%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 106억 시가총액 : 1.0조 - 현재가 : 13,150원 📊 최근 애널리스트 리포트 요약 📌 2025년 제주도 카지노 실적 폭발! 외국인 방문객 증가에 기대감 UP! - 1분기, 롯데관광개발 등 외국인 카지노 3사는 10% 이상의 실적 서프라이즈를 기록하며 최대 실적을 경신했습니다. - 3월 방문객 40,681명, 4월 46,000명으로 매월 기록을 갱신, 드롭액도 2,104억원으로 역대 최대치를 보였습니다. - 하반기 중국 단체관광 무비자 정책으로 인바운드 관광객이 증가할 것으로 기대되며, 내륙 카지노와 함께 성장할 전망입니다. - 지난해 매출액은 4,770억원으로 전년 대비 52.1% 증가했으며, 카지노 부문에서 사상 최대 실적이 기대됩니다. - 중국 방문객 확대와 동경 노선 확장으로 제주도의 방문객 수 증가세가 지속될 가능성이 높습니다. - 주가는 제자리에 머물지만, 향후 성장을 위한 저점 매수 기회로 판단됩니다. (출처 : 유진투자증권/대신증권/SK증권/하나증권) 📊 주요지표 부채비율 : 639% 유보율 : -1,225% PBR : 2.08배 📊 최근실적(매출/영업익/순익) 2025.2Q 1,458억/ 214억/ -154억(E) 2025.1Q 1,219억/ 130억/ -237억 2024.4Q 1,100억/ 22억/ -466억 2024.3Q 1,391억/ 222억/ -290억 2024.2Q 1,161억/ 59억/ 59억 📊 당일 기관수급 요약 📌 기관합계 : +28억 - 사모 : +18억 - 은행 : +3억 - 투신 : +3억 - 연기금 : +1억 - 금융투자 : +1억 - 기타금융 : 0억 - 보험 : 0억 📌 외국인 : +0억  ✅ SK디스커버리(+8.6%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 67억 시가총액 : 9,541억 - 현재가 : 52,000원 📊 주요지표 부채비율 : 139% 유보율 : 3,593% PBR : 0.26배 📊 최근실적(매출/영업익/순익) 2025.1Q 24,061억/ 1,107억/ 735억 2024.4Q 25,720억/ 725억/ -7억 2024.3Q 21,896억/ 210억/ 382억 2024.2Q 21,194억/ 396억/ 396억 📊 당일 기관수급 요약 📌 기관합계 : +6억 - 금융투자 : +6억 - 연기금 : +2억 - 사모 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 보험 : 0억 - 투신 : -2억 📌 외국인 : +19억  ✅ 지역난방공사(+4.1%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 63억 시가총액 : 9,402억 - 현재가 : 81,200원 📊 최근 애널리스트 리포트 요약 📌 미수금 감소와 발전소 가동, 배당성향 상향으로 가속화되는 성장 - 1분기 매출 1조 5,768억 원, 영업이익 3,238억 원으로 어닝 서프라이즈를 기록했습니다. - 대구·청주 발전소 가동과 LNG 단가 하락이 실적 개선의 주요 요인이었습니다. - 미수금 회수와 발전용 가스 가격 하락으로 배당성향이 상향될 전망입니다. - 대구·청주 발전소의 개별요금제 적용으로 에너지 마진이 확대되었습니다. - 목표주가 90,000원으로 상향하며 매수 의견을 유지합니다. - 비규제 부문의 이익 성장세가 확인되어 향후 투자 매력도가 높아지고 있습니다. (출처 : iM증권/유진투자증권/하나증권) 📊 주요지표 부채비율 : 248% 유보율 : 3,279% PBR : 0.23배 📊 최근실적(매출/영업익/순익) 2025.2Q 6,331억/ 116억/ -(E) 2025.1Q 15,768억/ 3,238억/ 2,335억 2024.4Q 10,783억/ 1,139억/ 664억 2024.3Q 5,851억/ 289억/ 326억 2024.2Q 5,323억/ -234억/ -234억 📊 당일 기관수급 요약 📌 기관합계 : +14억 - 투신 : +9억 - 연기금 : +4억 - 사모 : +1억 - 보험 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 금융투자 : 0억 📌 외국인 : +20억  ✅ SNT홀딩스(+8.7%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 71억 시가총액 : 9,375억 - 현재가 : 57,500원 📊 주요지표 부채비율 : 37% 유보율 : 14,960% PBR : 0.37배 📊 최근실적(매출/영업익/순익) 2025.1Q 4,666억/ 531억/ 462억 2024.4Q 5,585억/ 627억/ 711억 2024.3Q 4,364억/ 447억/ 457억 2024.2Q 4,395억/ 875억/ 875억 📊 당일 기관수급 요약 📌 기관합계 : -3억 - 연기금 : +0억 - 사모 : +0억 - 보험 : 0억 - 은행 : 0억 - 투신 : 0억 - 금융투자 : 0억 - 기타금융 : -3억 📌 외국인 : +8억  ✅ 로보티즈(+8.8%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 790억 시가총액 : 8,998억 - 현재가 : 68,100원 📊 최근 애널리스트 리포트 요약 📌 자율주행과 로봇 배송, 2025년을 향한 도약 - 2025년 초부터 Open Manipulator-Y의 본격적인 납품이 시작되며, 하반기 실적에 대한 기대가 높습니다. - 액추에이터 사업 부문은 올해 20-30% 성장할 것으로 예상되며, 자율주행 부문도 큰 폭의 성장이 기대됩니다. - 작년 테스트 물량 위주에서 올해는 초도 물량을 공급하며, 수요가 기대 이상으로 높아집니다. - 로봇 배송 서비스 시장의 선점을 위한 경쟁이 심화될 가능성이 있습니다. - 로보티즈는 2025년 실외 자율주행 배송 로봇을 보수적으로 200대로 가이드하고 있지만, 실제 수요는 이를 초과할 수 있습니다. (출처 : SK증권) 📊 주요지표 부채비율 : 3% 유보율 : 1,465% PBR : 4.11배 📊 최근실적(매출/영업익/순익) 2025.1Q 102억/ 8억/ 12억 2024.4Q 68억/ -7억/ 15억 2024.3Q 68억/ -14억/ -15억 2024.2Q 81억/ 1억/ 1억 📊 당일 기관수급 요약 📌 기관합계 : -15억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 보험 : 0억 - 투신 : 0억 - 금융투자 : -2억 - 사모 : -12억 📌 외국인 : +29억  ✅ NICE평가정보(+3.5%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 14억 시가총액 : 8,747억 - 현재가 : 14,700원 📊 주요지표 부채비율 : 40% 유보율 : 1,265% PBR : 1.69배 📊 최근실적(매출/영업익/순익) 2025.2Q 1,486억/ 280억/ -(E) 2025.1Q 1,422억/ 250억/ 195억 2024.4Q 1,467억/ 227억/ 208억 2024.3Q 1,344억/ 226억/ 189억 2024.2Q 1,311억/ 241억/ 241억 📊 당일 기관수급 요약 📌 기관합계 : +5억 - 투신 : +2억 - 사모 : +1억 - 보험 : +1억 - 금융투자 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : -3억  ✅ 코나아이(+29.8%) ❗️ 52주 신고가 다시 돌파 거래대금 : 2,535억 시가총액 : 8,592억 - 현재가 : 59,000원 📊 주요지표 부채비율 : 122% 유보율 : 2,984% PBR : 1.84배 📊 최근실적(매출/영업익/순익) 2025.1Q 583억/ 127억/ 90억 2024.4Q 600억/ 61억/ 68억 2024.3Q 556억/ 101억/ 74억 2024.2Q 664억/ 135억/ 135억 📊 당일 기관수급 요약 📌 기관합계 : +83억 - 사모 : +84억 - 투신 : +4억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : -2억 - 금융투자 : -2억 📌 외국인 : +104억  ✅ 케이카(+5.1%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 42억 시가총액 : 7,777억 - 현재가 : 16,140원 📊 주요지표 부채비율 : 147% 유보율 : 811% PBR : 2.79배 📊 최근실적(매출/영업익/순익) 2025.2Q 6,048억/ 185억/ 122억(E) 2025.1Q 6,047억/ 215억/ 144억 2024.4Q 5,284억/ 153억/ 93억 2024.3Q 5,797억/ 171억/ 110억 2024.2Q 5,890억/ 181억/ 181억 📊 당일 기관수급 요약 📌 기관합계 : -5억 - 금융투자 : +3억 - 은행 : +0억 - 보험 : +0억 - 연기금 : +0억 - 기타금융 : 0억 - 사모 : -3억 - 투신 : -6억 📌 외국인 : -3억  ✅ 삼양홀딩스(+10.4%) ❗️ 52주 신고가 신규 돌파 거래대금 : 107억 시가총액 : 7,560억 - 현재가 : 87,000원 📊 주요지표 부채비율 : 75% 유보율 : 4,192% PBR : 0.21배 📊 최근실적(매출/영업익/순익) 2025.1Q 8,659억/ 315억/ 386억 2024.4Q 8,756억/ -19억/ -182억 2024.3Q 8,892억/ 395억/ 238억 2024.2Q 9,174억/ 552억/ 552억 📊 당일 기관수급 요약 📌 기관합계 : +16억 - 금융투자 : +12억 - 사모 : +2억 - 연기금 : +1억 - 은행 : 0억 - 기타금융 : 0억 - 보험 : 0억 - 투신 : 0억 📌 외국인 : -19억  ✅ 유안타증권(+6.0%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 46억 시가총액 : 7,046억 - 현재가 : 3,530원 📊 주요지표 부채비율 : 927% 유보율 : 59% PBR : 0.33배 📊 최근실적(매출/영업익/순익) 2024.4Q 7,070억/ 226억/ 111억 2024.3Q 6,723억/ 182억/ 209억 2024.2Q 5,953억/ 119억/ 69억 2024.1Q 7,456억/ 420억/ 420억 📊 당일 기관수급 요약 📌 기관합계 : +1억 - 금융투자 : +1억 - 연기금 : +0억 - 사모 : +0억 - 투신 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 보험 : 0억 📌 외국인 : -2억  ✅ LX홀딩스(+8.1%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 73억 시가총액 : 6,728억 - 현재가 : 8,820원 📊 주요지표 부채비율 : 3% 유보율 : 2,233% PBR : 0.26배 📊 최근실적(매출/영업익/순익) 2025.2Q 537억/ 436억/ -(E) 2025.1Q 797억/ 714억/ 705억 2024.4Q 44억/ -61억/ -31억 2024.3Q 654억/ 548억/ 553억 2024.2Q 697억/ 587억/ 587억 📊 당일 기관수급 요약 📌 기관합계 : +9억 - 연기금 : +5억 - 금융투자 : +3억 - 은행 : 0억 - 기타금융 : 0억 - 보험 : 0억 - 사모 : 0억 - 투신 : 0억 📌 외국인 : +18억  ✅ 한글과컴퓨터(+3.5%) ❗️ 52주 신고가 신규 돌파 거래대금 : 317억 시가총액 : 6,166억 - 현재가 : 25,500원 📊 최근 애널리스트 리포트 요약 📌 AI 혁신으로 도약하는 한글과컴퓨터: 1분기 실적 집중 분석 - 한글과컴퓨터는 AI 기반 소프트웨어 사업의 호조로 1분기 매출 609억 원, 영업이익 84억 원을 기록했습니다. - 클라우드 SaaS 기반 소프트웨어 매출이 전년 대비 108.4% 급성장하며 매출 성장의 주요 요인이 되었습니다. - 본사는 10년 내 최고 1분기 매출 성장률을 기록했으며, 영업이익률도 37.8%로 최고치를 경신했습니다. - 자회사 한컴라이프케어의 매출 부진에도 본업의 구조적 성장이 돋보이며, 2분기에는 영업이익 서프라이즈가 기대됩니다. - AI 사업 확장을 위해 다양한 협약과 투자를 지속 중이며, 향후 성장 전망이 밝습니다. (출처 : 유진투자증권/IBK투자증권/신한투자증권) 📊 주요지표 부채비율 : 40% 유보율 : 2,615% PBR : 1.25배 📊 최근실적(매출/영업익/순익) 2025.2Q 977억/ 207억/ 197억(E) 2025.1Q 609억/ 84억/ 65억 2024.4Q 885억/ 57억/ -188억 2024.3Q 712억/ 85억/ 56억 2024.2Q 905억/ 199억/ 199억 📊 당일 기관수급 요약 📌 기관합계 : +13억 - 투신 : +11억 - 금융투자 : +6억 - 보험 : +0억 - 사모 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : -5억 📌 외국인 : -84억  ✅ 인카금융서비스(+5.1%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 60억 시가총액 : 6,104억 - 현재가 : 11,880원 📊 주요지표 부채비율 : 383% 유보율 : 3,195% PBR : 2.1배 📊 최근실적(매출/영업익/순익) 2025.2Q 2,182억/ 239억/ -(E) 2025.1Q 2,301억/ 211억/ 157억 2024.4Q 2,007억/ 184억/ 137억 2024.3Q 2,351억/ 284억/ 208억 2024.2Q 2,104억/ 210억/ 210억 📊 당일 기관수급 요약 📌 기관합계 : +3억 - 사모 : +3억 - 투신 : +2억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : -2억 📌 외국인 : +6억  ✅ 현대그린푸드(+5.8%) ❗️ 역사적 신고가 다시 돌파 거래대금 : 18억 시가총액 : 5,964억 - 현재가 : 18,000원 📊 최근 애널리스트 리포트 요약 📌 현대그린푸드, 어려운 환경 속에서도 긍정적인 실적 달성 - 2025년 1분기 현대그린푸드는 매출 5,706억 원, 영업이익 322억 원으로 예상을 충족했습니다. - 외식경기 부진과 군납식자재 공급 문제에도 불구하고, 단체급식 성장세가 긍정적 영향을 미쳤습니다. - 영업일수 감소와 통상임금 판결로 인한 비용 증가에도 주요 고객사 식수 증가로 이익 방어에 성공했습니다. - 2024년 4분기에는 매출 5,669억 원, 영업손실 -53억 원을 기록했으나, 1회성 비용 영향이 컸습니다. - 대형프랜차이즈 공급 확대와 디마케팅을 통한 거래처 수익성 개선이 긍정적 요소로 작용했습니다. - 향후 해외급식 매출 증가와 비용 관리로 안정적인 성장이 기대됩니다. (출처 : IBK투자증권) 📊 주요지표 부채비율 : 42% 유보율 : 3,866% PBR : 0.69배 📊 최근실적(매출/영업익/순익) 2025.2Q 5,730억/ 376억/ 289억(E) 2025.1Q 5,706억/ 322억/ 264억 2024.4Q 5,669억/ -53억/ -40억 2024.3Q 6,016억/ 383억/ 305억 2024.2Q 5,424억/ 325억/ 325억 📊 당일 기관수급 요약 📌 기관합계 : +4억 - 연기금 : +3억 - 보험 : +0억 - 금융투자 : +0억 - 투신 : +0억 - 사모 : +0억 - 기타금융 : 0억 - 은행 : 0억 📌 외국인 : +5억  ✅ HD현대에너지솔루션(+0.2%) ❗️ 52주 신고가 다시 돌파 거래대금 : 678억 시가총액 : 5,858억 - 현재가 : 52,300원 📊 최근 애널리스트 리포트 요약 📌 태양광, 실적 부진 속에서도 반전의 기회 찾는다 - 1분기 매출 853억원, 영업적자 30억원으로 예상보다 부진한 실적을 기록했습니다. - 이는 수익성이 낮은 미국 매출 증가와 국내 매출 비중 감소가 주요 원인입니다. - 유럽 시장은 악성재고 소진이 마무리되면서 적자 폭이 줄어들었습니다. - 2024년 4분기에는 국내 시장 매출 증가와 N타입 모듈 판매로 흑자 전환이 기대됩니다. - 유럽과 미국의 재고 소진 완료가 향후 실적 개선에 긍정적 영향을 미칠 전망입니다. (출처 : DS투자증권) 📊 주요지표 부채비율 : 22% 유보율 : 553% PBR : 0.67배 📊 최근실적(매출/영업익/순익) 2025.2Q 1,217억/ 50억/ -(E) 2025.1Q 853억/ -30억/ -11억 2024.4Q 1,114억/ 64억/ 84억 2024.3Q 1,006억/ 34억/ 7억 2024.2Q 1,128억/ 79억/ 79억 📊 당일 기관수급 요약 📌 기관합계 : -2억 - 금융투자 : +3억 - 보험 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 투신 : 0억 - 사모 : -5억 📌 외국인 : -74억  ✅ RFHIC(+4.3%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 113억 시가총액 : 5,774억 - 현재가 : 21,800원 📊 최근 애널리스트 리포트 요약 📌 RFHIC, 실적 개선과 주파수 경매 기대감으로 주가 상승 전망! - RFHIC는 실적 개선 국면에 진입하며 목표주가를 40,000원으로 상향 조정했습니다. - 주파수 경매와 GAN TR 성장성으로 PBR이 낮은 상황이며, 미국의 중국산 부품 제재 강화로 수출 증가가 예상됩니다. - 미국 통신장비 시장에서의 대표 수혜주로서 투자 매력도가 높습니다. - 2024년과 2025년에도 꾸준한 이익 성장이 기대되며, 주가는 역사적 PBR 수준에서 저평가된 상태입니다. - 장기적으로 주가 상승 가능성이 높아 매수 적기로 판단됩니다. (출처 : 하나증권) 📊 주요지표 부채비율 : 36% 유보율 : 2,339% PBR : 1.15배 📊 최근실적(매출/영업익/순익) 2025.2Q 359억/ 28억/ -(E) 2025.1Q 319억/ 37억/ 43억 2024.4Q 387억/ 25억/ -55억 2024.3Q 246억/ -11억/ 7억 2024.2Q 261억/ -2억/ -2억 📊 당일 기관수급 요약 📌 기관합계 : +16억 - 사모 : +10억 - 금융투자 : +4억 - 은행 : +3억 - 보험 : +1억 - 연기금 : +0억 - 기타금융 : 0억 - 투신 : -3억 📌 외국인 : +13억  ✅ 삼천리(+3.4%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 57억 시가총액 : 5,624억 - 현재가 : 138,700원 📊 주요지표 부채비율 : 158% 유보율 : 8,246% PBR : 0.18배 📊 최근실적(매출/영업익/순익) 2025.1Q 18,141억/ 969억/ 896억 2024.4Q 14,172억/ -218억/ -80억 2024.3Q 9,569억/ 309억/ 254억 2024.2Q 9,908억/ 171억/ 171억 📊 당일 기관수급 요약 📌 기관합계 : +8억 - 연기금 : +5억 - 사모 : +2억 - 보험 : +0억 - 은행 : +0억 - 기타금융 : +0억 - 투신 : +0억 - 금융투자 : 0억 📌 외국인 : +3억  ✅ 한일홀딩스(+5.7%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 5억 시가총액 : 5,550억 - 현재가 : 18,000원 📊 주요지표 부채비율 : 62% 유보율 : 7,942% PBR : 0.26배 📊 최근실적(매출/영업익/순익) 2025.1Q 4,105억/ 127억/ 103억 2024.4Q 6,293억/ 343억/ 97억 2024.3Q 4,920억/ 704억/ 513억 2024.2Q 6,140억/ 1,199억/ 1,199억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 연기금 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 보험 : 0억 - 사모 : 0억 - 투신 : 0억 - 금융투자 : 0억 📌 외국인 : +0억  ✅ LF(+8.0%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 30억 시가총액 : 5,184억 - 현재가 : 17,730원 📊 주요지표 부채비율 : 69% 유보율 : 997% PBR : 0.25배 📊 최근실적(매출/영업익/순익) 2025.1Q 4,303억/ 301억/ 229억 2024.4Q 5,595억/ 260억/ 117억 2024.3Q 4,810억/ 538억/ 389억 2024.2Q 4,692억/ 217억/ 217억 📊 당일 기관수급 요약 📌 기관합계 : +1억 - 금융투자 : +1억 - 사모 : +0억 - 연기금 : 0억 - 기타금융 : 0억 - 보험 : 0억 - 은행 : 0억 - 투신 : 0억 📌 외국인 : +11억  ✅ 솔트룩스(+21.9%) ❗️ 52주 신고가 신규 돌파 거래대금 : 1,735억 시가총액 : 5,155억 - 현재가 : 42,500원 📊 최근 애널리스트 리포트 요약 📌 AI 국가대표, 우리가 될 상인가? - 오는 7월, 정부 주관으로 5개의 AI 국가대표 기업이 선발될 예정입니다. - 선발된 기업은 3년간 GPU, 데이터, 인재 등 다양한 자원을 지원받습니다. - 국가대표 AI 모델은 초기 AI 산업 성장을 주도할 공공사업에 우선 활용됩니다. - 동사는 파운데이션 모델 개발 역량으로 주목받고 있으며, 실제 공공 사업에도 모델이 활용되고 있습니다. - 루시아 모델 시리즈는 경쟁력 있는 운영비와 성능으로 AI 업계에서 주목받고 있습니다. - 특히, 루시아 2.5는 GPT-4o 대비 운영비 1/20, 딥시크 대비 1/10 수준의 비용 효율성을 |

|