| 제목 | 52주 신고가 돌파종목(2025년 06월 11일) |

|---|---|

| 작성일 | 2025-06-11 16:20:51 |

|

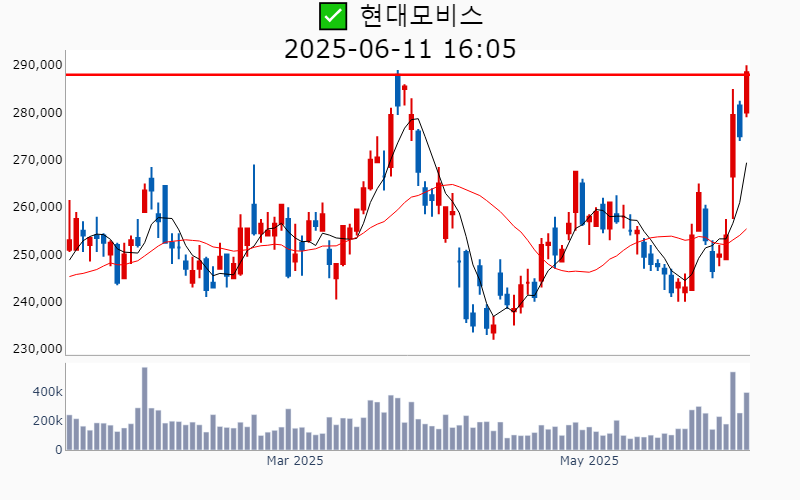

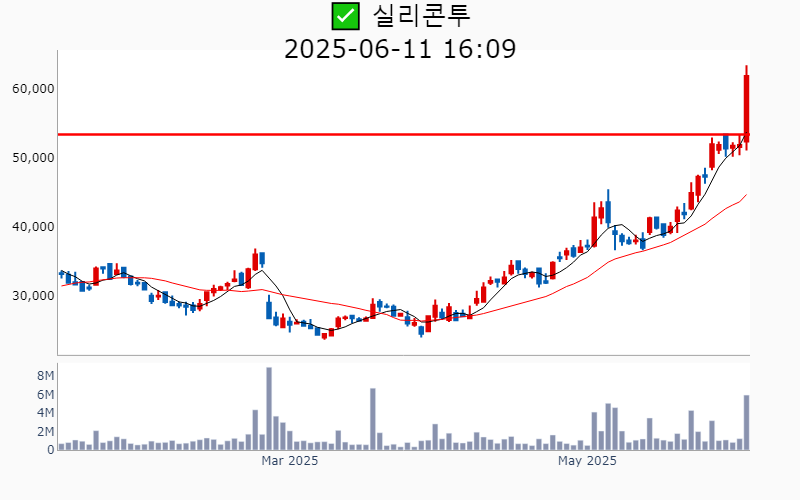

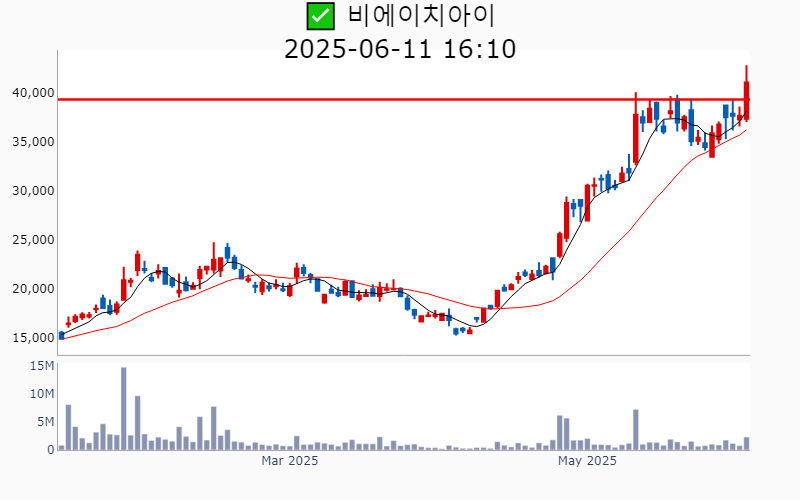

- 2025년 6월 11일기준 신고가 종목을 한눈에 볼 수 있도록 정리했습니다. - 실시간 신고가 종목은 Awake 신고가 종목 텔레그램 채널 https://t.me/awake_realtimeCheck 에서 확인하세요. - ⚡ 더욱 깊이있는 신고가 + 수급 정보를 원한다면 AWAKE 신고가 플러스를 이용해 보세요⚡ 👉 https://fishy-trampoline-79b.notion.site/1d175164780f803e93abc1e53c38b42c ⚡ -----------------------------------  ✅ 두산에너빌리티(+6.5%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 7,154억 시가총액 : 32.7조 - 현재가 : 51,100원 📊 최근 애널리스트 리포트 요약 📌 원자력과 가스터빈, 미래 성장의 열쇠: 2025년 기대되는 수주 폭발 - 2025년까지 가스터빈 생산은 6대에서 8대로, SMR 모듈은 8기에서 20기로 확대될 전망입니다. - 총 투자 규모는 1.3조원으로, 코스트센터 매각 등을 통해 재무 건전성을 유지할 계획입니다. - 2050년까지 원전 설비용량은 최대 1,000GW를 넘길 것으로 예상되며, SMR 시장 확대로 가속화될 것입니다. - 체코 및 중동에서의 원전 수주가 가시화되며, 매년 4조원 이상의 수주가 기대됩니다. - 향후 두산에너빌리티는 대형 원전 및 가스 터빈 사업을 통해 견고한 성장을 지속할 것입니다. - 최근 주가 변동에도 불구하고 안정적 성장 전망으로 매집 기회가 될 수 있습니다. (출처 : iM증권/대신증권/신한투자증권) 📊 주요지표 부채비율 : 129% 유보율 : 91% PBR : 1.98배 📊 최근실적(매출/영업익/순익) 2025.2Q 40,533억/ 2,989억/ 2,072억(E) 2025.1Q 37,486억/ 1,425억/ -212억 2024.4Q 45,891억/ 2,349억/ -607억 2024.3Q 33,956억/ 1,148억/ -265억 2024.2Q 41,505억/ 3,098억/ 3,098억 📊 당일 기관수급 요약 📌 기관합계 : +23억 - 금융투자 : +88억 - 연기금 : +6억 - 은행 : 0억 - 기타금융 : -2억 - 보험 : -6억 - 투신 : -22억 - 사모 : -39억 📌 외국인 : +715억  ✅ 현대모비스(+4.9%) ❗️ 52주 신고가 신규 돌파 거래대금 : 1,127억 시가총액 : 26.8조 - 현재가 : 288,500원 📊 최근 애널리스트 리포트 요약 📌 현대모비스, 전동화 시대의 주도권을 잡다! - 현대모비스는 올해 주가가 10% 이상 상승하며 자동차 업종 평균을 크게 웃돌고 있습니다. - 2025년 하반기에도 현대모비스 중심의 포트폴리오가 자동차 투자에 유리한 전략일 것으로 보입니다. - AS 부문이 높은 수익성을 보이며 실적을 견인 중입니다. - 미국 신공장의 가동률 상승과 전장화 수요 확대로 미래 성장 가능성이 큽니다. - 핵심부품 증가와 원가 구조 개선으로 수익성이 향상되고 있습니다. - 예상 배당수익률 3.6%와 자기주식 매입이 주가에 긍정적 영향을 미칠 전망입니다. (출처 : 키움증권/하나증권/유진투자증권) 📊 주요지표 부채비율 : 46% 유보율 : 9,127% PBR : 0.5배 📊 최근실적(매출/영업익/순익) 2025.2Q 154,378억/ 8,271억/ 10,402억(E) 2025.1Q 147,520억/ 7,767억/ 10,317억 2024.4Q 147,107억/ 9,861억/ 12,789억 2024.3Q 140,018억/ 9,086억/ 9,212억 2024.2Q 146,553억/ 6,361억/ 6,361억 📊 당일 기관수급 요약 📌 기관합계 : +93억 - 금융투자 : +74억 - 사모 : +19억 - 보험 : +8억 - 연기금 : +1억 - 기타금융 : 0억 - 은행 : -2억 - 투신 : -7억 📌 외국인 : +122억  ✅ SK스퀘어(+7.1%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 1,065억 시가총액 : 18.3조 - 현재가 : 138,400원 📊 최근 애널리스트 리포트 요약 📌 SK스퀘어의 지속 가능한 주주 환원 정책과 가치 상승 전략 - SK스퀘어는 자사주 매입 및 즉시 소각을 추진하며 주주 친화적인 정책을 강화하고 있습니다. - 현재 목표주가는 NAV에 60% 할인율을 적용하지만, 포트폴리오 가치 상승과 자사주 정책을 통해 50% 할인 시 14만원까지 상승 가능성이 있습니다. - 자사주 매입 규모는 2023년 3,100억원, 2024년 1,000억원에 이어 2025년에도 1,000억원 규모로 지속될 예정입니다. - SK하이닉스의 실적 상승으로 SK스퀘어의 영업이익과 순이익도 흑자로 전환되었으며, 하반기 추가 주주 환원 가능성도 충분합니다. - 11번가는 수익성 개선을 통해 2025년 연간 EBITDA 흑자 전환을 목표로 하고 있습니다. (출처 : SK증권/대신증권) 📊 주요지표 부채비율 : 10% 유보율 : 80,205% PBR : 0.6배 📊 최근실적(매출/영업익/순익) 2025.2Q 8,942억/ 12,734억/ 11,116억(E) 2025.1Q 20,876억/ 16,523억/ 16,123억 2024.4Q 23,014억/ 16,520억/ 14,592억 2024.3Q 16,582억/ 11,620억/ 11,292억 2024.2Q 4,686억/ 7,748억/ 7,748억 📊 당일 기관수급 요약 📌 기관합계 : +141억 - 연기금 : +110억 - 보험 : +16억 - 투신 : +11억 - 사모 : +11억 - 기타금융 : 0억 - 은행 : -2억 - 금융투자 : -4억 📌 외국인 : -103억  ✅ 삼양식품(+3.5%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 871억 시가총액 : 9.0조 - 현재가 : 1,197,000원 📊 최근 애널리스트 리포트 요약 📌 밀양 2공장 가동, 삼양식품의 영업이익률 25% 돌파! 식품업계의 새로운 역사를 쓰다 - 삼양식품의 1분기 매출액은 5,920억 원으로, 전년 대비 37% 증가하며 시장 기대치를 크게 상회했습니다. - 영업이익은 1,340억 원으로 67% 증가, 영업이익률은 25.3%로 역대 최고치를 기록했습니다. - 해외 매출이 47% 성장하며 전체 매출에서 80%를 차지, 특히 미국과 중국이 주요 성장 동력으로 작용했습니다. - 마케팅 비용 절감과 환율 효과는 영업이익 개선에 긍정적인 영향을 미쳤습니다. - 일부 수출 물량은 해운 지연으로 2분기로 이월, 추가 성장 여력을 남겨두었습니다. - 삼양식품은 국내 물량 생산을 줄이고, 해외 물량을 늘리는 전략으로 식품업계의 새로운 역사를 쓰고 있습니다. (출처 : 교보증권/SK증권/한화투자증권/IBK투자증권) 📊 주요지표 부채비율 : 84% 유보율 : 2,272% PBR : 7.1배 📊 최근실적(매출/영업익/순익) 2025.2Q 5,475억/ 1,291억/ 1,011억(E) 2025.1Q 5,290억/ 1,340억/ 990억 2024.4Q 4,789억/ 877억/ 757억 2024.3Q 4,390억/ 873억/ 587억 2024.2Q 4,244억/ 895억/ 895억 📊 당일 기관수급 요약 📌 기관합계 : -72억 - 보험 : +4억 - 투신 : +3억 - 기타금융 : 0억 - 은행 : -1억 - 금융투자 : -12억 - 사모 : -24억 - 연기금 : -42억 📌 외국인 : +262억  ✅ HD현대마린솔루션(+7.3%) ❗️ 52주 신고가 신규 돌파 거래대금 : 886억 시가총액 : 8.9조 - 현재가 : 198,600원 📊 최근 애널리스트 리포트 요약 📌 조선업 불황에도 굴하지 않는 엔진부품의 힘센 성장 - 이 회사는 조선업종의 흐름과 무관하게 꾸준한 성장을 보여주고 있습니다. - After-market과 MRO 사업 덕분에 경쟁이 제한적이고, 비용 불확실성이 적어 수익성이 높습니다. - 2025년 1분기 매출 4,856억 원, 영업이익 830억 원으로 시장 기대치를 넘었습니다. - AM 솔루션 사업부는 HiMSEN 엔진의 독점 서비스로 높은 이익 성장이 예상됩니다. - 친환경 솔루션은 강화되는 환경 규제 덕에 2세대 솔루션의 수요가 커지고 있습니다. - 디지털 솔루션의 유료 구독 전환으로 장기적인 성장 가능성이 기대됩니다. (출처 : SK증권/대신증권/유안타증권/신한투자증권) 📊 주요지표 부채비율 : 72% 유보율 : 2,989% PBR : 8.38배 📊 최근실적(매출/영업익/순익) 2025.2Q 5,225억/ 876억/ 724억(E) 2025.1Q 4,856억/ 830억/ 633억 2024.4Q 4,634억/ 659억/ 684억 2024.3Q 4,613억/ 834억/ 585억 2024.2Q 4,379억/ 710억/ 710억 📊 당일 기관수급 요약 📌 기관합계 : -24억 - 연기금 : +38억 - 투신 : +37억 - 보험 : +11억 - 사모 : +5억 - 기타금융 : 0억 - 은행 : 0억 - 금융투자 : -116억 📌 외국인 : +270억  ✅ 한국금융지주(+3.8%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 491억 시가총액 : 6.9조 - 현재가 : 123,000원 📊 최근 애널리스트 리포트 요약 📌 한국금융지주, 목표주가 상향! 놀라운 실적과 레버리지 기반의 이익 개선 기대 - 한국금융지주의 1분기 지배주주순이익이 4,584억원으로 예상치를 크게 상회했습니다. - 레버리지를 활용한 채권 운용 성과 덕분에 트레이딩 및 상품손익이 두드러졌습니다. - IB 수익과 배당 수익이 증가하며, 목표주가는 120,000원으로 조정되었습니다. - 향후 금리 하락 시 추가 이익이 기대되며, IMA 인가 확보 시 더 큰 레버리지 활용 가능성이 있습니다. - 다만, 외부 환경에 따른 실적 변동성과 연결 자회사의 회복 지연은 주의해야 할 리스크입니다. (출처 : 미래에셋증권/SK증권/유안타증권) 📊 주요지표 부채비율 : 1,020% 유보율 : 3,159% PBR : 0.43배 📊 최근실적(매출/영업익/순익) 2025.2Q -/ 3,701억/ 2,983억(E) 2025.1Q 53,638억/ 5,296억/ 4,593억 2024.4Q 47,385억/ 1,552억/ 1,073억 2024.3Q 63,036억/ 3,635억/ 3,145억 2024.2Q 57,555억/ 2,995억/ 2,995억 📊 당일 기관수급 요약 📌 기관합계 : +108억 - 사모 : +49억 - 금융투자 : +36억 - 보험 : +14억 - 투신 : +13억 - 연기금 : 0억 - 기타금융 : 0억 - 은행 : -4억 📌 외국인 : -98억  ✅ 삼성카드(+5.8%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 86억 시가총액 : 5.9조 - 현재가 : 50,800원 📊 최근 애널리스트 리포트 요약 📌 "삼성카드, 안정적 수익성과 성장 잠재력 주목!" - 삼성카드는 1분기 순이익 1,844억원을 기록하며 전년 대비 3.4% 증가, 시장 예상을 웃돌았습니다. - 가맹점수수료율 인하에도 개인신판 취급고가 증가하여 이자 및 수수료수익이 전년 대비 2.4% 상승했습니다. - 대손비용은 1,740억원으로 경쟁사 대비 안정적이며, 연체율 상승도 크지 않았습니다. - 1분기 비경상 이익으로는 배당수익 및 매각익이 포함되었습니다. - 목표주가는 실적 조정 및 리스크 프리미엄 변경을 반영하여 48,000원으로 상향되었습니다. - 내수 부진에 따른 소비 위축 등이 투자 리스크로 지적되지만, 안정적인 실적 방어가 기대됩니다. (출처 : 하나증권/SK증권) 📊 주요지표 부채비율 : 261% 유보율 : 1,327% PBR : 0.51배 📊 최근실적(매출/영업익/순익) 2025.2Q 10,912억/ 2,312억/ 1,714억(E) 2025.1Q 10,674억/ 2,449억/ 1,844억 2024.4Q 13,042억/ 1,718억/ 1,331억 2024.3Q 8,833억/ 2,238억/ 1,687억 2024.2Q 10,897억/ 2,486억/ 2,486억 📊 당일 기관수급 요약 📌 기관합계 : +35억 - 연기금 : +20억 - 금융투자 : +10억 - 투신 : +5억 - 보험 : +1억 - 은행 : +0억 - 기타금융 : 0억 - 사모 : -3억 📌 외국인 : -14억  ✅ 에이피알(+5.4%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 817억 시가총액 : 5.1조 - 현재가 : 136,000원 📊 최근 애널리스트 리포트 요약 📌 1분기 실적 폭발, 글로벌 화장품 시장에서의 비상! - 1분기 매출 2,660억원, 영업이익 546억원으로 전년 대비 각각 79%, 97% 증가하며 시장 예상을 뛰어넘었습니다. - 화장품 매출이 1,650억원으로 전년 대비 152% 증가, 디바이스 매출을 압도하며 실적 개선을 주도했습니다. - 미국과 일본 시장의 매출이 각각 187%, 198% 증가하며 글로벌 확장의 성과가 두드러졌습니다. - 마케팅비 증가에도 불구하고 영업이익률은 20.5%로 상승, 비용 효율성을 보여주었습니다. - 목표 주가는 150,000원으로 상향 조정되었으며, 글로벌 확장과 수익성 다변화가 기대됩니다. (출처 : 유안타증권/유진투자증권/미래에셋증권) 📊 주요지표 부채비율 : 68% 유보율 : 9,255% PBR : 7.44배 📊 최근실적(매출/영업익/순익) 2025.2Q 2,697억/ 522억/ 443억(E) 2025.1Q 2,660억/ 546억/ 499억 2024.4Q 2,442억/ 397억/ 434억 2024.3Q 1,741억/ 272억/ 160억 2024.2Q 1,555억/ 280억/ 280억 📊 당일 기관수급 요약 📌 기관합계 : -1억 - 금융투자 : +14억 - 연기금 : +10억 - 보험 : +3억 - 기타금융 : +0억 - 은행 : 0억 - 사모 : -13억 - 투신 : -16억 📌 외국인 : +144억  ✅ 휴젤(+1.8%) ❗️ 역사적 신고가 다시 돌파 거래대금 : 330억 시가총액 : 4.6조 - 현재가 : 370,000원 📊 최근 애널리스트 리포트 요약 📌 국내외 성장세와 2분기 주요 모멘텀: 미국, 중국 시장 주목 - 1분기 매출 898억원, 영업이익 390억원으로 전년 대비 각각 20.9%, 54.5% 증가하며 기대치를 충족했습니다. - 의료 관광 증가로 국내 톡신 매출이 195억원으로 13.4% 성장, 해외 수출은 408억원으로 19% 증가했습니다. - 중국 시장에서의 판매 증가와 미국 시장의 본격 진출로 향후 성장이 기대됩니다. - 2분기 미국 톡신 대량 선적이 주가 모멘텀이 될 가능성이 크며, 신공장 가동으로 생산 능력도 강화되었습니다. - 주가는 여전히 피어 평균 대비 매력적이며, 적극적인 주주가치 제고 계획이 발표되었습니다. (출처 : 교보증권/미래에셋증권/삼성증권/대신증권) 📊 주요지표 부채비율 : 10% 유보율 : 22,721% PBR : 4.29배 📊 최근실적(매출/영업익/순익) 2025.2Q 1,211억/ 604억/ 518억(E) 2025.1Q 898억/ 390억/ 309억 2024.4Q 982억/ 465억/ 414억 2024.3Q 1,051억/ 534억/ 420억 2024.2Q 954억/ 424억/ 424억 📊 당일 기관수급 요약 📌 기관합계 : +51억 - 사모 : +25억 - 금융투자 : +11억 - 보험 : +11억 - 연기금 : +7억 - 기타금융 : 0억 - 은행 : -1억 - 투신 : -2억 📌 외국인 : +34억  ✅ 실리콘투(+19.3%) ❗️ 역사적 신고가 신규 돌파 거래대금 : 3,467억 시가총액 : 3.8조 - 현재가 : 61,800원 📊 최근 애널리스트 리포트 요약 📌 판을 바꾸는 실리콘투: 글로벌 시장의 새로운 강자 - 실리콘투는 유럽, 중동, 북미를 중심으로 전략적 입지를 굳히며 글로벌 시장에서 빠르게 확장하고 있습니다. - 2025년 1분기 실적은 연결 매출 2.5천억원(YoY+64%)을 기록하며, 창사 이래 최대 매출과 이익을 달성했습니다. - 유럽은 매출의 33%를 차지하며 가장 큰 시장으로 부상했고, 중동에서는 아랍에미리트 거점으로 본격 성장세에 진입했습니다. - 신규 브랜드들의 매출 기여가 확대되면서 2025년 2분기 매출은 전 분기 대비 14% 증가할 것으로 예상됩니다. - 투자의견은 'Buy'를 유지하며, 목표주가는 기존 42,000원에서 49,000원으로 상향 조정되었습니다. - 구조적 성장 기반이 강화되고 있는 가운데, 실리콘투는 글로벌 K-뷰티 시장의 선도주자로 자리잡고 있습니다. (출처 : 유안타증권/교보증권/하나증권) 📊 주요지표 부채비율 : 80% 유보율 : 852% PBR : 4.9배 📊 최근실적(매출/영업익/순익) 2025.2Q 2,675억/ 561억/ 409억(E) 2025.1Q 2,457억/ 477억/ 388억 2024.4Q 1,736억/ 266억/ 320억 2024.3Q 1,867억/ 426억/ 299억 2024.2Q 1,814억/ 389억/ 389억 📊 당일 기관수급 요약 📌 기관합계 : -71억 - 기타금융 : 0억 - 보험 : 0억 - 은행 : 0억 - 금융투자 : -9억 - 사모 : -12억 - 투신 : -14억 - 연기금 : -32억 📌 외국인 : +275억  ✅ 젬백스(+9.8%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 161억 시가총액 : 2.5조 - 현재가 : 59,500원 📊 주요지표 부채비율 : 283% 유보율 : 101% PBR : 32.21배 📊 최근실적(매출/영업익/순익) 2025.1Q 124억/ -30억/ -89억 2024.4Q 183억/ -82억/ -467억 2024.3Q 127억/ -89억/ -82억 2024.2Q 170억/ -31억/ -31억 📊 당일 기관수급 요약 📌 기관합계 : +7억 - 연기금 : +4억 - 금융투자 : +3억 - 투신 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 보험 : 0억 - 사모 : 0억 📌 외국인 : +42억  ✅ 풍산(+9.3%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 944억 시가총액 : 2.4조 - 현재가 : 84,200원 📊 최근 애널리스트 리포트 요약 📌 방산의 힘! 풍산, 부품부터 수출까지 강세 유지 - 풍산의 2025년 1분기 연결 매출액은 약 1.2조원으로 전년 대비 20% 증가하며 강세를 보였습니다. - 방산 부문은 계절적 비수기에도 불구하고 2,036억원의 매출을 기록하며 내수 시장에서의 견조한 성과를 보여주었습니다. - 전기동 가격 상승으로 메탈 관련 이익이 74억원 발생하며 영업이익은 697억원으로 시장 예상치를 크게 상회했습니다. - 주요 자회사들의 실적 개선도 연결 영업이익 상승에 기여했으며, 특히 방산 자회사인 풍산FNS는 신관 수출 호조로 60억원의 영업이익을 달성했습니다. - 향후 방산 부문의 내수 비중 확대가 수익성에 도전이 될 수 있지만, 민수 부문과 신동 판매량의 증가가 긍정적인 전망을 제공합니다. (출처 : iM증권/하나증권/유안타증권) 📊 주요지표 부채비율 : 88% 유보율 : 1,395% PBR : 0.78배 📊 최근실적(매출/영업익/순익) 2025.2Q 12,814억/ 1,009억/ 594억(E) 2025.1Q 11,559억/ 697억/ 416억 2024.4Q 12,280억/ 339억/ 403억 2024.3Q 11,292억/ 744억/ 476억 2024.2Q 12,336억/ 1,613억/ 1,613억 📊 당일 기관수급 요약 📌 기관합계 : -22억 - 금융투자 : +20억 - 기타금융 : 0억 - 은행 : 0억 - 투신 : -5억 - 사모 : -7억 - 연기금 : -11억 - 보험 : -18억 📌 외국인 : +81억  ✅ 씨젠(+1.2%) ❗️ 52주 신고가 다시 돌파 거래대금 : 122억 시가총액 : 1.8조 - 현재가 : 33,600원 📊 최근 애널리스트 리포트 요약 📌 9분기 만에 두 자릿수 영업이익률 달성! 매출 성장의 비결은? - 이번 분기 매출은 전년 대비 29% 증가한 1,160억 원으로 시장 기대치를 넘어섰습니다. - 코로나 키트 매출은 전년과 유사한 151억 원을 유지했으며, 비코로나 키트 매출은 38% 증가한 792억 원을 기록했습니다. - 장비 매출은 26% 증가하여 217억 원에 이르렀고, 신규 증폭 장비는 115대가 추가 판매되었습니다. - 영업이익은 전년 대비 흑자 전환에 성공하며 148억 원을 기록, 영업이익률은 12.8%에 달했습니다. - 조정 EBITDA는 193% 상승해 323억 원으로, EBITDA 마진은 27.8%로 추정됩니다. - 향후 비코로나 분야에서의 성장과 장비 판매 확대가 매출 상승의 주요 동력이 될 것으로 보입니다. (출처 : 미래에셋증권) 📊 주요지표 부채비율 : 23% 유보율 : 4,393% PBR : 1.02배 📊 최근실적(매출/영업익/순익) 2025.2Q 1,134억/ 98억/ 107억(E) 2025.1Q 1,160억/ 148억/ 289억 2024.4Q 1,153억/ -62억/ -441억 2024.3Q 1,088억/ 53억/ 17억 2024.2Q 1,001억/ -11억/ -11억 📊 당일 기관수급 요약 📌 기관합계 : +11억 - 금융투자 : +6억 - 연기금 : +5억 - 투신 : +0억 - 보험 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 사모 : -1억 📌 외국인 : 0억  ✅ 비에이치아이(+9.0%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 938억 시가총액 : 1.3조 - 현재가 : 41,100원 📊 최근 애널리스트 리포트 요약 📌 수주 확장과 실적 성장, 전력 수요가 이끄는 매력적인 주가 상승! - 1분기 매출액 1,353억원으로 전년 대비 85% 증가, 영업이익은 253% 급증하며 시장 기대치를 크게 초과했습니다. - 신규 수주가 증가하며 원재료 구매력이 향상되어 영업이익률 개선이 지속될 전망입니다. - HRSG 수주가 해외에서도 확대되며, 사우디, 일본과의 주요 계약들이 실적 성장에 기여하고 있습니다. - 올해 신규 수주 규모는 1.2조원 이상 예상되며, 이는 향후 실적 개선을 가속화할 것으로 보입니다. - 전력 수요 증가와 석탄화력발전소 대체로 인해 지속적인 수주 증가가 기대됩니다. - 목표주가는 30,000원으로 조정되며, 주가 상승과 펀더멘털 강화를 기대할 수 있습니다. (출처 : iM증권/IBK투자증권) 📊 주요지표 부채비율 : 429% 유보율 : 166% PBR : 4.29배 📊 최근실적(매출/영업익/순익) 2025.2Q 1,510억/ 114억/ -(E) 2025.1Q 1,353억/ 124억/ 87억 2024.4Q 1,471억/ 77억/ 103억 2024.3Q 982억/ 48억/ 17억 2024.2Q 863억/ 60억/ 60억 📊 당일 기관수급 요약 📌 기관합계 : +44억 - 사모 : +14억 - 투신 : +14억 - 금융투자 : +6억 - 연기금 : +5억 - 보험 : +2억 - 은행 : 0억 - 기타금융 : 0억 📌 외국인 : +68억  ✅ 풍산홀딩스(+5.1%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 138억 시가총액 : 5,652억 - 현재가 : 39,200원 📊 주요지표 부채비율 : 20% 유보율 : 1,209% PBR : 0.35배 📊 최근실적(매출/영업익/순익) 2025.2Q 1,166억/ 304억/ -(E) 2025.1Q 979억/ 170억/ 164억 2024.4Q 1,215억/ 164억/ 178억 2024.3Q 1,095억/ 239억/ 218억 2024.2Q 1,261억/ 490억/ 490억 📊 당일 기관수급 요약 📌 기관합계 : -1억 - 금융투자 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 사모 : 0억 - 보험 : 0억 - 연기금 : -1억 - 투신 : -1억 📌 외국인 : -34억  ✅ 신대양제지(+7.7%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 17억 시가총액 : 5,581억 - 현재가 : 13,850원 📊 주요지표 부채비율 : 27% 유보율 : 3,154% PBR : 0.35배 📊 최근실적(매출/영업익/순익) 2025.1Q 1,573억/ 59억/ 65억 2024.4Q 1,708억/ 63억/ 74억 2024.3Q 1,657억/ 20억/ -26억 2024.2Q 1,656억/ 108억/ 108억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 연기금 : +0억 - 은행 : 0억 - 투신 : 0억 - 보험 : 0억 - 금융투자 : 0억 - 기타금융 : 0억 - 사모 : 0억 📌 외국인 : 0억  ✅ 아이티센글로벌(+21.3%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 951억 시가총액 : 4,908억 - 현재가 : 21,150원 📊 주요지표 부채비율 : 187% 유보율 : 660% PBR : 1.72배 📊 최근실적(매출/영업익/순익) 2025.1Q 16,366억/ 338억/ 262억 2024.4Q 15,064억/ 281억/ 136억 2024.3Q 12,849억/ 106억/ 84억 2024.2Q 12,598억/ 161억/ 161억 📊 당일 기관수급 요약 📌 기관합계 : +64억 - 사모 : +41억 - 투신 : +18억 - 금융투자 : +3억 - 연기금 : +0억 - 기타금융 : +0억 - 보험 : 0억 - 은행 : 0억 📌 외국인 : -20억  ✅ 한국기업평가(+3.5%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 9억 시가총액 : 4,631억 - 현재가 : 102,000원 📊 주요지표 부채비율 : 52% 유보율 : 302% PBR : 3.75배 📊 최근실적(매출/영업익/순익) 2025.1Q 221억/ 48억/ 43억 2024.4Q 217억/ 46억/ 43억 2024.3Q 228억/ 58억/ 55억 2024.2Q 389억/ 188억/ 188억 📊 당일 기관수급 요약 📌 기관합계 : +1억 - 연기금 : +2억 - 금융투자 : +0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 보험 : 0억 - 투신 : 0억 📌 외국인 : +0억  ✅ 한국정보인증(+16.2%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 3,216억 시가총액 : 3,798억 - 현재가 : 8,950원 📊 주요지표 부채비율 : 67% 유보율 : 844% PBR : 0.84배 📊 최근실적(매출/영업익/순익) 2025.1Q 336억/ 63억/ 126억 2024.4Q 341억/ 51억/ -42억 2024.3Q 303억/ 58억/ 43억 2024.2Q 303억/ 37억/ 37억 📊 당일 기관수급 요약 📌 기관합계 : +16억 - 사모 : +9억 - 금융투자 : +8억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 투신 : 0억 📌 외국인 : +4억  ✅ 오상헬스케어(+6.5%) ❗️ 52주 신고가 신규 돌파 거래대금 : 41억 시가총액 : 3,199억 - 현재가 : 22,050원 📊 최근 애널리스트 리포트 요약 📌 7개 분기 만에 흑자전환! 면역진단기기 매출 대박 - 동사의 1분기 매출액이 321.3억원으로 전년 대비 55.3% 증가하며 영업이익은 40.7억원으로 흑자 전환했습니다. - 영업이익 흑자는 23.3분기 이후 7개 분기 만에 이루어진 성과입니다. - 주력 매출 품목이었던 생화학진단 매출은 감소했지만, 면역진단기기 매출이 17배 이상 급증했습니다. - 단일 고객사향 수출 매출액은 161.1억원으로 공시되어 있으며, 이는 글로벌 의료기기 기업과의 협업 덕분인 것으로 보입니다. - 향후 면역진단기기의 수출 성장세와 신규 고객사 확보가 기대됩니다. (출처 : 유안타증권) 📊 주요지표 부채비율 : 16% 유보율 : 3,700% PBR : 0.64배 📊 최근실적(매출/영업익/순익) 2025.1Q 321억/ 41억/ 39억 2024.4Q 194억/ -82억/ -14억 2024.3Q 204억/ -71억/ -55억 2024.2Q 200억/ -44억/ -44억 📊 당일 기관수급 요약 📌 기관합계 : +16억 - 연기금 : +8억 - 투신 : +4억 - 사모 : +2억 - 보험 : +1억 - 금융투자 : +0억 - 은행 : 0억 - 기타금융 : 0억 📌 외국인 : +1억  ✅ 제닉(+5.7%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 74억 시가총액 : 3,156억 - 현재가 : 39,600원 📊 최근 애널리스트 리포트 요약 📌 전방위적 수주 확대와 생산능력 증설로 호실적 기대 - 제닉은 가파른 수주 증가에 대응해 생산능력을 820만 장으로 확대하고, 7월까지 1천만 장으로 늘릴 계획입니다. - 1분기 매출은 전년 대비 188% 증가한 183억 원, 영업이익은 38억 원으로 흑자 전환하며 역대 최대 이익을 예상합니다. - 하이드로겔 마스크팩 수주가 지속적으로 확대되면서 매출 증가와 가동률 상승으로 영업이익률은 20%를 넘을 것으로 보입니다. - 4분기 매출은 190억 원으로 전년 대비 207% 증가했으며, 영업이익은 33억 원으로 흑자 전환했습니다. - 하이드로겔 마스크팩 매출은 전년 대비 917% 증가한 166억 원으로, 주요 고객사 매출이 급성장한 결과입니다. - 자동화 설비 도입과 그룹사의 시너지 효과가 하반기부터 가시화될 전망입니다. (출처 : 하나증권) 📊 주요지표 부채비율 : 61% 유보율 : 620% PBR : 6.61배 📊 최근실적(매출/영업익/순익) 2025.2Q 258억/ 71억/ 56억(E) 2025.1Q 178억/ 38억/ 35억 2024.4Q 194억/ 36억/ 55억 2024.3Q 151억/ 21억/ 19억 2024.2Q 90억/ 9억/ 9억 📊 당일 기관수급 요약 📌 기관합계 : +5억 - 사모 : +7억 - 연기금 : +0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 금융투자 : 0억 - 투신 : -2억 📌 외국인 : +23억  ✅ 폰드그룹(+18.9%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 166억 시가총액 : 3,150억 - 현재가 : 9,740원 📊 최근 애널리스트 리포트 요약 📌 2025년에도 이어질 성과, 주가는 왜 떨어질까? - 2024년은 오프라인 매장 확대와 자회사 인수로 큰 성장을 이룬 해였습니다. - 슈퍼드라이와 BBC Earth 브랜드의 매장 확대로 MZ세대의 인기를 끌고 있습니다. - 브랜드유니버스 인수로 스파이더 브랜드의 국내 사업을 강화하고, 한화이글스 스폰서쉽으로 인지도를 높였습니다. - 자회사 모스트는 K-Beauty 브랜드를 코스트코에 유통하며 성장을 이어가고 있습니다. - 4분기 매출은 1,376억 원, 영업이익은 147억 원으로, 연간 실적도 뛰어났습니다. - 향후 주가 하락에도 불구하고 실적 개선이 이어질 전망입니다. (출처 : 유안타증권) 📊 주요지표 부채비율 : 91% 유보율 : 1,169% PBR : 0.84배 📊 최근실적(매출/영업익/순익) 2025.1Q 1,065억/ 144억/ 92억 2024.4Q 1,377억/ 147억/ 137억 2024.3Q 726억/ 53억/ 17억 2024.2Q 828억/ 110억/ 110억 📊 당일 기관수급 요약 📌 기관합계 : +9억 - 사모 : +8억 - 투신 : +1억 - 기타금융 : +0억 - 금융투자 : 0억 - 보험 : 0억 - 은행 : 0억 - 연기금 : 0억 📌 외국인 : +1억  ✅ 에스앤디(+8.4%) ❗️ 52주 신고가 다시 돌파 거래대금 : 169억 시가총액 : 3,061억 - 현재가 : 105,800원 📊 최근 애널리스트 리포트 요약 📌 1Q25 Review: '불닭' 열풍과 K-Food 수혜의 지속 - 1분기 실적은 매출액 357억원, 영업이익 54억원으로 전년 대비 각각 49.9%, 53.1% 증가하며 최고 매출을 기록했습니다. - 글로벌 '불닭볶음면' 열풍과 주요 고객에게 공급하는 소스 매출이 54.6% 증가한 것이 주요 성장 요인입니다. - 건강기능식품소재 부문은 매출비중 7.5%로 전년 대비 12.1% 증가했습니다. - 영업이익률도 15.1%로 소폭 상승하며 수익성 개선을 나타냈습니다. - 2분기에도 매출액 362억원, 영업이익 63억원으로 성장세를 지속할 것으로 예상됩니다. - 현재 주가는 PER 11.6배로, 동종 업체 대비 할인 거래 중이며, 향후 성장 잠재력이 높습니다. (출처 : 유진투자증권/유안타증권) 📊 주요지표 부채비율 : 39% 유보율 : 3,355% PBR : 2.77배 📊 최근실적(매출/영업익/순익) 2025.2Q 398억/ 67억/ 52억(E) 2025.1Q 357억/ 54억/ 44억 2024.4Q 346억/ 64억/ 58억 2024.3Q 289억/ 50억/ 41억 2024.2Q 288억/ 52억/ 52억 📊 당일 기관수급 요약 📌 기관합계 : +5억 - 투신 : +6억 - 연기금 : +2억 - 기타금융 : +0억 - 은행 : 0억 - 보험 : 0억 - 금융투자 : 0억 - 사모 : -2억 📌 외국인 : +45억  ✅ 선진(+7.4%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 35억 시가총액 : 2,599억 - 현재가 : 10,930원 📊 주요지표 부채비율 : 161% 유보율 : 3,996% PBR : 0.26배 📊 최근실적(매출/영업익/순익) 2025.1Q 4,562억/ 562억/ 456억 2024.4Q 4,364억/ 317억/ -340억 2024.3Q 4,000억/ 236억/ 363억 2024.2Q 4,147억/ 354억/ 354억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 금융투자 : +1억 - 보험 : +0억 - 사모 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 투신 : 0억 📌 외국인 : -3억  ✅ 애니플러스(+8.0%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 85억 시가총액 : 2,111억 - 현재가 : 4,315원 📊 최근 애널리스트 리포트 요약 📌 하반기 주목! '귀멸의 칼날' 극장판과 서브컬쳐 산업의 반전 기대 - 국내 서브컬쳐 산업을 주도하는 기업이지만 최근 주가는 부진했습니다. - 이는 실적 성장률이 기대보다 낮고, 잦은 전환사채 발행 때문입니다. - 하지만 2025년에는 본업 성장과 주주 소통에 집중할 계획입니다. - 특히 하반기에는 인기 IP '귀멸의 칼날: 무한성편' 영화 개봉이 예정되어 있습니다. - 이로 인해 실적 성장 가능성이 높아지고 있습니다. - 4분기 실적 이후부터 영화 개봉까지 매수가 유효할 전망입니다. (출처 : 신한투자증권) 📊 주요지표 부채비율 : 106% 유보율 : 2,504% PBR : 1.13배 📊 최근실적(매출/영업익/순익) 2025.1Q 294억/ 52억/ 42억 2024.4Q 323억/ 58억/ 65억 2024.3Q 386억/ 60억/ 45억 2024.2Q 343억/ 81억/ 81억 📊 당일 기관수급 요약 📌 기관합계 : +14억 - 연기금 : +9억 - 사모 : +2억 - 투신 : +1억 - 금융투자 : +0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 📌 외국인 : +7억  ✅ 와이지-원(+3.1%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 31억 시가총액 : 2,095억 - 현재가 : 6,240원 📊 주요지표 부채비율 : 181% 유보율 : 1,849% PBR : 0.49배 📊 최근실적(매출/영업익/순익) 2025.1Q 1,416억/ 91억/ 42억 2024.4Q 1,446억/ 131억/ 20억 2024.3Q 1,571억/ 164억/ 35억 2024.2Q 1,407억/ 112억/ 112억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 금융투자 : +0억 - 투신 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 보험 : 0억 📌 외국인 : +5억  ✅ 웅진(+3.0%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 56억 시가총액 : 1,890억 - 현재가 : 2,365원 📊 주요지표 부채비율 : 286% 유보율 : 325% PBR : 0.33배 📊 최근실적(매출/영업익/순익) 2025.1Q 2,337억/ -92억/ 750억 2024.4Q 2,551억/ 55억/ -97억 2024.3Q 2,491억/ 117억/ 69억 2024.2Q 2,575억/ 136억/ 136억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 사모 : +2억 - 보험 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 투신 : 0억 - 금융투자 : 0억 📌 외국인 : -7억  ✅ 디에스케이(+7.7%) ❗️ 52주 신고가 다시 돌파 거래대금 : 39억 시가총액 : 1,756억 - 현재가 : 6,830원 📊 주요지표 부채비율 : 26% 유보율 : 805% PBR : 0.88배 📊 최근실적(매출/영업익/순익) 2025.1Q 31억/ -56억/ -47억 2024.4Q 41억/ -63억/ -25억 2024.3Q 46억/ -50억/ -45억 2024.2Q 93억/ -34억/ -34억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 📌 외국인 : +1억  ✅ 서울옥션(+5.6%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 136억 시가총액 : 1,745억 - 현재가 : 9,820원 📊 주요지표 부채비율 : 108% 유보율 : 1,059% PBR : 1.0배 📊 최근실적(매출/영업익/순익) 2025.1Q 37억/ -21억/ -34억 2024.4Q 39억/ -27억/ -45억 2024.3Q 27억/ -23억/ -33억 2024.2Q 52억/ -3억/ -3억 📊 당일 기관수급 요약 📌 기관합계 : +4억 - 금융투자 : +4억 - 사모 : +0억 - 투신 : 0억 - 보험 : 0억 - 은행 : 0억 - 연기금 : 0억 - 기타금융 : 0억 📌 외국인 : -4억  ✅ 에스텍(+7.0%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 26억 시가총액 : 1,701억 - 현재가 : 15,590원 📊 주요지표 부채비율 : 85% 유보율 : 3,845% PBR : 0.44배 📊 최근실적(매출/영업익/순익) 2025.1Q 1,194억/ 120억/ 108억 2024.4Q 1,313억/ 40억/ 101억 2024.3Q 1,534억/ 154억/ 106억 2024.2Q 1,235억/ 158억/ 158억 📊 당일 기관수급 요약 📌 기관합계 : -3억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 - 투신 : -1억 - 사모 : -2억 📌 외국인 : +3억  ✅ 리드코프(+13.4%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 1,257억 시가총액 : 1,611억 - 현재가 : 6,090원 📊 주요지표 부채비율 : 118% 유보율 : 3,003% PBR : 0.24배 📊 최근실적(매출/영업익/순익) 2025.1Q 829억/ 36억/ -44억 2024.4Q 894억/ 59억/ 55억 2024.3Q 1,063억/ 67억/ 34억 2024.2Q 1,077억/ 51억/ 51억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 투신 : +0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 📌 외국인 : +1억  ✅ 내츄럴엔도텍(+17.0%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 25억 시가총액 : 1,588억 - 현재가 : 5,000원 📊 주요지표 부채비율 : 26% 유보율 : 103% PBR : 1.67배 📊 최근실적(매출/영업익/순익) 2025.1Q 62억/ -7억/ -7억 2024.4Q 48억/ -9억/ -11억 2024.3Q 65억/ -10억/ -10억 2024.2Q 57억/ -9억/ -9억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 금융투자 : 0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : +0억  ✅ 이지케어텍(+2.4%) ❗️ 52주 신고가 신규 돌파 거래대금 : 23억 시가총액 : 1,312억 - 현재가 : 19,200원 📊 주요지표 부채비율 : 47% 유보율 : 1,095% PBR : 3.03배 📊 최근실적(매출/영업익/순익) 2024.4Q 177억/ 10억/ 14억 2024.3Q 187억/ 13억/ 9억 2024.2Q 192억/ 6억/ 7억 2024.1Q 185억/ 8억/ 8억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 금융투자 : +0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : +0억  ✅ 라온시큐어(+15.3%) ❗️ 52주 신고가 신규 돌파 거래대금 : 597억 시가총액 : 1,305억 - 현재가 : 11,650원 📊 최근 애널리스트 리포트 요약 📌 사이버보안의 새로운 돌파구: 성장과 도전의 현 주소 - 최근 발표한 1분기 실적은 매출액 109억원, 영업손실 31억원으로 전년 대비 소폭 감소하였습니다. - 정부 및 공공기관 프로젝트 지연과 신기술 개발 투자 증가로 인해 실적 부진이 이어졌습니다. - 그러나 화이트햇 컨설팅, IDaaS 인증 등 일부 부문은 여전히 높은 성장세를 보였습니다. - 2분기에는 정치, 경제 상황 안정화로 인한 투자 재개로 매출 증가와 영업이익 흑자 전환이 기대됩니다. - 대규모 해킹 사건 등으로 정보보안산업에 대한 관심이 높아지며 수혜가 예상됩니다. - 2025년에는 AI 기반 딥페이크 탐지와 양자내성암호 상용화로 새로운 수익 모델을 기대하고 있습니다. (출처 : 유진투자증권) 📊 주요지표 부채비율 : 42% 유보율 : 86% PBR : 2.17배 📊 최근실적(매출/영업익/순익) 2025.2Q 154억/ 6억/ 7억(E) 2025.1Q 109억/ -31억/ -28억 2024.4Q 235억/ 64억/ 63억 2024.3Q 149억/ -2억/ -1억 2024.2Q 127억/ -14억/ -14억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 투신 : +1억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 - 사모 : 0억 📌 외국인 : -4억  ✅ 텔코웨어(+5.2%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 10억 시가총액 : 1,260억 - 현재가 : 13,640원 📊 주요지표 부채비율 : 10% 유보율 : 2,652% PBR : 0.43배 📊 최근실적(매출/영업익/순익) 2025.1Q 64억/ -18억/ -11억 2024.4Q 214억/ 70억/ 62억 2024.3Q 75억/ -9억/ 0억 2024.2Q 89억/ -5억/ -5억 📊 당일 기관수급 요약 📌 기관합계 : -1억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : -1억 📌 외국인 : +3억  ✅ 솔본(+4.7%) ❗️ 52주 신고가 신규 돌파 거래대금 : 13억 시가총액 : 1,190억 - 현재가 : 4,350원 📊 주요지표 부채비율 : 18% 유보율 : 1,384% PBR : 0.46배 📊 최근실적(매출/영업익/순익) 2025.1Q 248억/ -60억/ -92억 2024.4Q 375억/ 122억/ 275억 2024.3Q 273억/ 53억/ 44억 2024.2Q 312억/ 93억/ 93억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 금융투자 : +0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : 0억  ✅ CS홀딩스(+3.1%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 1억 시가총액 : 1,101억 - 현재가 : 95,400원 📊 주요지표 부채비율 : 9% 유보율 : 5,549% PBR : 0.23배 📊 최근실적(매출/영업익/순익) 2025.1Q 328억/ 53억/ 69억 2024.4Q 380억/ 66억/ 181억 2024.3Q 338억/ 52억/ 54억 2024.2Q 308억/ 64억/ 64억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 보험 : +0억 - 투신 : +0억 - 사모 : +0억 - 금융투자 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : +0억  ✅ 예림당(+23.0%) ❗️ 52주 신고가 신규 돌파 거래대금 : 221억 시가총액 : 931억 - 현재가 : 4,040원 📊 주요지표 부채비율 : 148% 유보율 : 913% PBR : 0.51배 📊 최근실적(매출/영업익/순익) 2025.1Q 27억/ -1억/ -139억 2024.4Q 48억/ -10억/ -264억 2024.3Q 47억/ -11억/ -14억 2024.2Q 37억/ -16억/ -16억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 금융투자 : +0억 - 사모 : +0억 - 투신 : 0억 - 보험 : 0억 - 은행 : 0억 - 연기금 : 0억 - 기타금융 : 0억 📌 외국인 : -11억  ✅ 케이사인(+29.9%) ❗️ 52주 신고가 신규 돌파 거래대금 : 209억 시가총액 : 914억 - 현재가 : 12,930원 📊 주요지표 부채비율 : 64% 유보율 : 1,261% PBR : 0.58배 📊 최근실적(매출/영업익/순익) 2025.1Q 68억/ -9억/ -12억 2024.4Q 207억/ 13억/ 16억 2024.3Q 139억/ 9억/ 3억 2024.2Q 99억/ -3억/ -3억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 금융투자 : 0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : -6억  ✅ 지니너스(+5.7%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 10억 시가총액 : 830억 - 현재가 : 2,490원 📊 주요지표 부채비율 : 64% 유보율 : 14% PBR : 2.13배 📊 최근실적(매출/영업익/순익) 2025.1Q 26억/ -24억/ -24억 2024.4Q 15억/ -36억/ -36억 2024.3Q 18억/ -21억/ -20억 2024.2Q 15억/ -37억/ -37억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 금융투자 : 0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : +1억  ✅ 한국전자인증(+4.7%) ❗️ 52주 신고가 신규 돌파 거래대금 : 37억 시가총액 : 806억 - 현재가 : 4,240원 📊 주요지표 부채비율 : 37% 유보율 : 374% PBR : 1.01배 📊 최근실적(매출/영업익/순익) 2025.1Q 95억/ 21억/ 16억 2024.4Q 88억/ 22억/ 25억 2024.3Q 97억/ 7억/ 3억 2024.2Q 91억/ 7억/ 7억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 금융투자 : +0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : +1억  ✅ 케이엘넷(+14.7%) ❗️ 52주 신고가 신규 돌파 거래대금 : 369억 시가총액 : 774억 - 현재가 : 3,205원 📊 주요지표 부채비율 : 14% 유보율 : 459% PBR : 0.87배 📊 최근실적(매출/영업익/순익) 2025.1Q 114억/ 24억/ 28억 2024.4Q 142억/ 22억/ 12억 2024.3Q 128억/ 24억/ 28억 2024.2Q 123억/ 35억/ 35억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 - 투신 : 0억 📌 외국인 : -3억  ✅ 그리티(+9.5%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 85억 시가총액 : 745억 - 현재가 : 3,700원 📊 주요지표 부채비율 : 50% 유보율 : 699% PBR : 0.66배 📊 최근실적(매출/영업익/순익) 2025.1Q 410억/ 13억/ 10억 2024.4Q 365억/ 8억/ 2억 2024.3Q 543억/ 42억/ 34억 2024.2Q 631억/ 52억/ 52억 📊 당일 기관수급 요약 📌 기관합계 : +2억 - 투신 : +1억 - 사모 : +0억 - 금융투자 : +0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : +4억 ⚡ 더욱 깊이있는 신고가 + 수급 정보를 원한다면 AWAKE 신고가 플러스를 이용해 보세요⚡ 👉 https://fishy-trampoline-79b.notion.site/1d175164780f803e93abc1e53c38b42c ⚡ |

|