| 제목 | 52주 신고가 돌파종목(2025년 06월 25일) |

|---|---|

| 작성일 | 2025-06-25 16:21:00 |

|

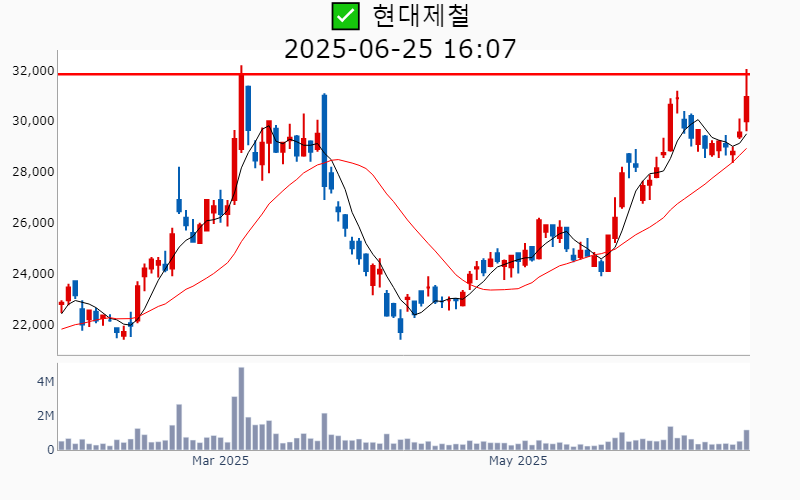

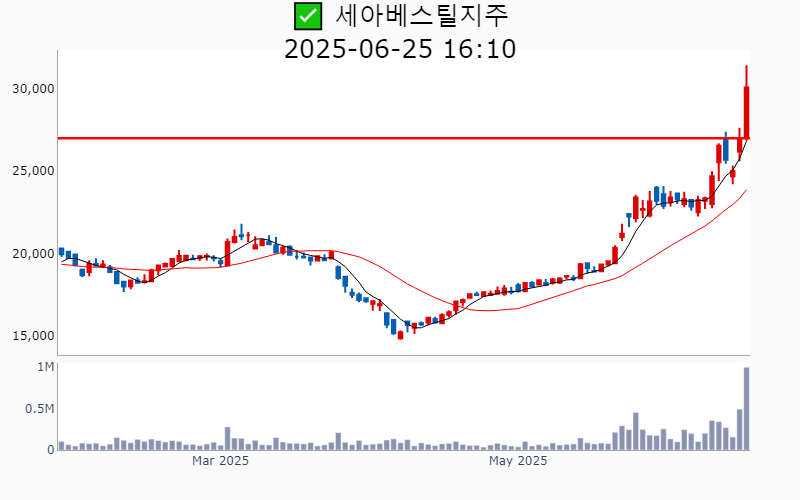

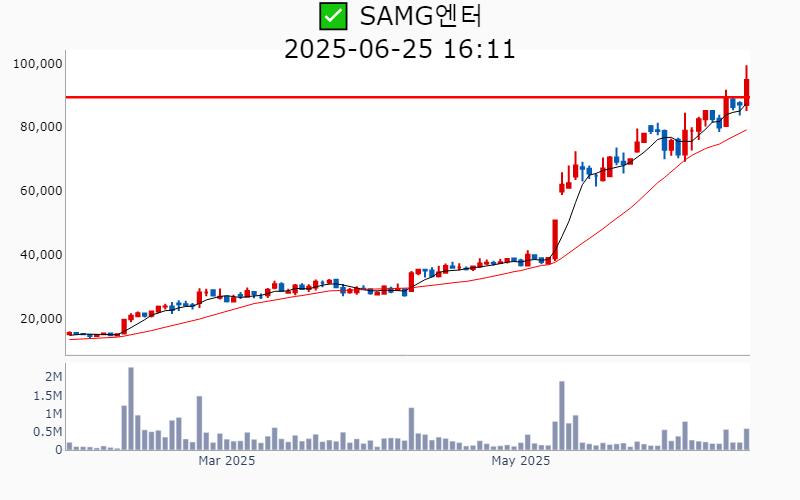

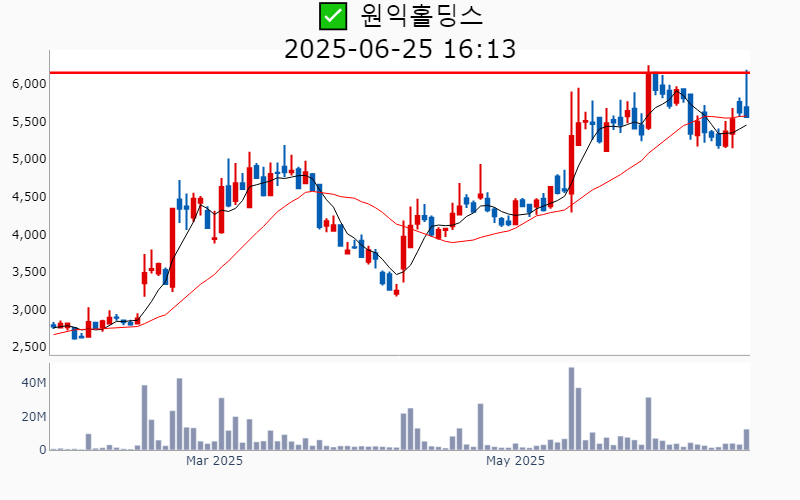

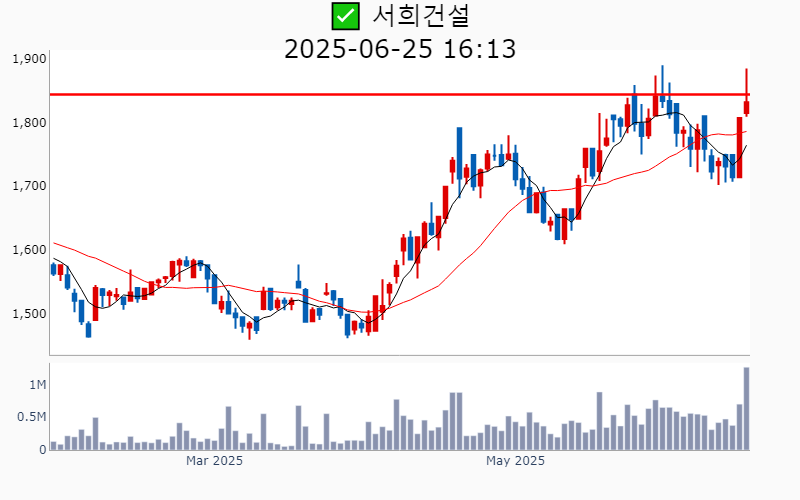

- 2025년 6월 25일기준 신고가 종목을 한눈에 볼 수 있도록 정리했습니다. - 실시간 신고가 종목은 Awake 신고가 종목 텔레그램 채널 https://t.me/awake_realtimeCheck 에서 확인하세요. - ⚡ 더욱 깊이있는 신고가 + 수급 정보를 원한다면 AWAKE 신고가 플러스를 이용해 보세요⚡ 👉 https://fishy-trampoline-79b.notion.site/1d175164780f803e93abc1e53c38b42c ⚡ -----------------------------------  ✅ SK스퀘어(+6.2%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 1,843억 시가총액 : 25.5조 - 현재가 : 192,200원 📊 최근 애널리스트 리포트 요약 📌 주주환원 정책 강화, SK스퀘어의 미래가치 주목 - SK스퀘어는 자사주 매입 후 즉시 소각을 통해 주주환원 정책을 강화해 주주친화적이라는 평가를 받고 있습니다. - 할인율을 기존 70%에서 50%로 낮출 경우, SK스퀘어의 목표 주가는 13~14만 원까지 상승할 가능성이 있습니다. - 2025년 4월부터 9월까지 1,000억 원 규모의 자사주를 매입하고 소각할 예정이며, 올해 SK쉴더스 매각 대금 4,500억 원이 추가적인 주주환원에 사용될 수 있습니다. - SK하이닉스의 지분법 이익 증가로 SK스퀘어의 2024년 4분기 순이익이 흑자로 전환되었습니다. - 11번가는 수익성 개선을 통해 2025년 EBITDA 흑자 전환을 목표로 하고 있습니다. (출처 : SK증권/대신증권) 📊 주요지표 부채비율 : 10% 유보율 : 80,205% PBR : 0.6배 📊 최근실적(매출/영업익/순익) 2025.2Q 8,757억/ 12,657억/ 11,295억(E) 2025.1Q 20,876억/ 16,523억/ 16,123억 2024.4Q 23,014억/ 16,520억/ 14,592억 2024.3Q 16,582억/ 11,620억/ 11,292억 2024.2Q 4,686억/ 7,748억/ 7,748억 📊 당일 기관수급 요약 📌 기관합계 : -37억 - 투신 : +55억 - 연기금 : +50억 - 보험 : +8억 - 은행 : 0억 - 기타금융 : 0억 - 금융투자 : -60억 - 사모 : -91억 📌 외국인 : -113억  ✅ 한국전력(+11.0%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 7,318억 시가총액 : 24.3조 - 현재가 : 37,850원 📊 최근 애널리스트 리포트 요약 📌 전기요금 인하 우려는 오히려 저가 매수 기회?! 한국전력의 실적과 전망 분석 - 6월 10일 한국전력 주가는 전기요금 인하 우려로 10.2% 하락했습니다. - 그러나 정권교체로 인한 물가 안정화 정책 우려가 과도하다는 분석입니다. - 이재명 대통령 당선인은 중장기 전기요금 인상을 언급한 바 있습니다. - 한국전력의 1분기 매출액은 24.2조 원, 영업이익은 3.75조 원으로 전년 대비 크게 증가했습니다. - 전기요금 인하 가능성은 낮으며, 목표 주가 30,000원과 매수 의견이 유지됩니다. - 향후 실적 개선 가능성은 높으나, 배당 확대에 대한 명확한 근거는 부족합니다. (출처 : 한화투자증권/대신증권/미래에셋증권) 📊 주요지표 부채비율 : 479% 유보율 : 768% PBR : 0.33배 📊 최근실적(매출/영업익/순익) 2025.2Q 218,661억/ 23,247억/ 10,510억(E) 2025.1Q 242,240억/ 37,536억/ 23,617억 2024.4Q 235,291억/ 24,190억/ 10,320억 2024.3Q 261,034억/ 33,961억/ 18,796억 2024.2Q 204,737억/ 12,503억/ 12,503억 📊 당일 기관수급 요약 📌 기관합계 : +707억 - 투신 : +252억 - 사모 : +226억 - 연기금 : +172억 - 보험 : +61억 - 은행 : +4억 - 기타금융 : +1억 - 금융투자 : -11억 📌 외국인 : -909억  ✅ HD현대일렉트릭(+3.1%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 1,202억 시가총액 : 17.9조 - 현재가 : 497,000원 📊 최근 애널리스트 리포트 요약 📌 HD현대일렉트릭, 강력한 매출 성장과 견고한 이익 체력 유지 - HD현대일렉트릭의 1분기 매출액은 약 1조 1,50억 원으로 전년 대비 26.7% 증가했습니다. - 영업이익은 2,182억 원으로 69.4% 증가하며 시장 기대치를 상회했습니다. - 북미 매출 비중이 38.3%로 증가하며, 고마진 제품의 판매가 실적 개선을 이끌었습니다. - 수주금액은 전년 대비 소폭 감소했으나, 수주잔고는 21.3% 증가해 긍정적인 전망을 보여줍니다. - 주가는 실적 발표 당일 9.8% 하락했지만, 장기적으로 전력망 투자와 수익성 개선이 기대됩니다. - 2025년까지 꾸준한 성장과 PER 15.2배, PBR 5.3배를 유지할 것으로 예상됩니다. (출처 : 대신증권/키움증권/SK증권) 📊 주요지표 부채비율 : 180% 유보율 : 676% PBR : 6.99배 📊 최근실적(매출/영업익/순익) 2025.2Q 10,671억/ 2,426억/ 1,909억(E) 2025.1Q 10,147억/ 2,182억/ 1,534억 2024.4Q 8,157억/ 1,663억/ 1,272억 2024.3Q 7,887억/ 1,638억/ 1,166억 2024.2Q 9,169억/ 2,101억/ 2,101억 📊 당일 기관수급 요약 📌 기관합계 : -15억 - 연기금 : +18억 - 금융투자 : +10억 - 투신 : +5억 - 은행 : 0억 - 보험 : -2억 - 기타금융 : -4억 - 사모 : -42억 📌 외국인 : +349억  ✅ 기업은행(+4.0%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 311억 시가총액 : 15.0조 - 현재가 : 18,790원 📊 최근 애널리스트 리포트 요약 📌 대손비용 개선과 배당 매력, 기업은행의 잠재력 탐구 - 기업은행의 1분기 지배주주순이익은 8,086억원으로 예상보다 10.8% 높았습니다. - 이자이익은 시장금리 하락으로 감소했지만, 비이자이익이 29.2% 증가하며 이를 보완했습니다. - 대손비용은 전년 대비 16.6% 감소, 대손비용률도 개선되어 건전성을 입증했습니다. - 기업은행의 보통주자본비율은 업계 최저이지만, 안정적인 대손율이 긍정적인 투자 포인트입니다. - 향후 배당성향은 35% 수준에 머물 전망이지만, 2025년 연간 이익은 5.5% 증가가 예상됩니다. (출처 : 미래에셋증권/하나증권/한화투자증권/SK증권/키움증권) 📊 주요지표 부채비율 : 1,309% 유보율 : 714% PBR : 0.33배 📊 최근실적(매출/영업익/순익) 2025.2Q -/ 9,090억/ 6,825억(E) 2025.1Q 72,191억/ 10,240억/ 8,142억 2024.4Q 102,205억/ 6,107억/ 4,566억 2024.3Q 54,646억/ 11,261억/ 8,036억 2024.2Q 53,481억/ 8,276억/ 8,276억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 금융투자 : +5억 - 연기금 : +0억 - 은행 : +0억 - 기타금융 : 0억 - 투신 : -2억 - 보험 : -2억 - 사모 : -2억 📌 외국인 : -4억  ✅ DB손해보험(+0.1%) ❗️ 역사적 신고가 신규 돌파 거래대금 : 321억 시가총액 : 8.7조 - 현재가 : 122,200원 📊 최근 애널리스트 리포트 요약 📌 높은 배당과 안정성, DB손해보험의 투자 매력 분석 - DB손해보험의 1분기 순이익은 4,470억원으로 시장 기대치를 9% 상회했습니다. - 연령별 손해율 적용으로 손실계약에서 환입이 발생하며 보험손익 방어에 성공했죠. - 투자손익은 본질적인 이자 및 배당수익 증가로 견조한 성과를 보였습니다. - 신계약 CSM은 악화된 가정에도 불구하고 안정적인 모습을 유지했습니다. - 내년부터 이익 정상화와 높은 배당 수익률로 매수 전략이 유효할 전망입니다. - 그러나 대형 재해 손실 및 계리적 가정 변동성은 리스크 요인으로 지적됩니다. (출처 : 한화투자증권/미래에셋증권/SK증권) 📊 주요지표 부채비율 : 755% 유보율 : 23,355% PBR : 0.66배 📊 최근실적(매출/영업익/순익) 2025.1Q 56,202억/ 6,198억/ 4,314억 2024.4Q 63,091억/ 2,499억/ 1,867억 2024.3Q 47,236억/ 6,290억/ 4,741억 2024.2Q 54,708억/ 7,868억/ 7,868억 📊 당일 기관수급 요약 📌 기관합계 : -52억 - 금융투자 : +24억 - 연기금 : +9억 - 기타금융 : +0억 - 사모 : -1억 - 은행 : -4억 - 투신 : -7억 - 보험 : -73억 📌 외국인 : +42억  ✅ 에이피알(+7.4%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 884억 시가총액 : 5.8조 - 현재가 : 151,600원 📊 최근 애널리스트 리포트 요약 📌 [B2C와 B2B의 완벽한 협업으로 글로벌 시장을 정복하다] - 에이피알은 B2C와 B2B를 통해 브랜드와 실적을 동시에 강화하며 글로벌 시장에 진출하고 있습니다. - B2C에서는 미국, 일본 등지에서 마케팅 투자를 늘려 제품 인지도를 높이고 있습니다. - B2B는 유럽, 중동으로 빠르게 확장하며 실적 안정성을 확보했습니다. - 1분기 매출과 영업이익은 전년 대비 각각 79%, 97% 성장하여 시장 기대치를 크게 초과했습니다. - 에이피알의 목표 주가는 150,000원으로 상향 조정되었으며, 투자의견은 Buy입니다. - 글로벌 시장에서의 빠른 확장과 높은 수익성은 향후 성장 가능성을 더욱 높이고 있습니다. (출처 : 유안타증권/유진투자증권/미래에셋증권) 📊 주요지표 부채비율 : 68% 유보율 : 9,255% PBR : 7.44배 📊 최근실적(매출/영업익/순익) 2025.2Q 2,738억/ 538억/ 444억(E) 2025.1Q 2,660억/ 546억/ 499억 2024.4Q 2,442억/ 397억/ 434억 2024.3Q 1,741억/ 272억/ 160억 2024.2Q 1,555억/ 280억/ 280억 📊 당일 기관수급 요약 📌 기관합계 : +45억 - 연기금 : +37억 - 사모 : +20억 - 금융투자 : +1억 - 기타금융 : +0억 - 은행 : 0억 - 보험 : -4억 - 투신 : -10억 📌 외국인 : +41억  ✅ 현대제철(+4.7%) ❗️ 52주 신고가 신규 돌파 거래대금 : 364억 시가총액 : 4.1조 - 현재가 : 30,950원 📊 최근 애널리스트 리포트 요약 📌 아메리칸 드림을 향한 정상화와 집중: 철강 업계의 새로운 바닥 - 중국은 철강 산업 감산을 계획 중이나 구체적 실행은 아직 미진한 상황입니다. - 4월 중국 조강생산량은 전월 대비 4.3% 감소하며 다소 이례적인 결과를 보였습니다. - 현대제철은 2025년 1분기 매출 5.6조원, 영업손실 190억원을 기록, 시장 기대에 부합했습니다. - 파업과 감산 영향으로 현대제철의 강재 판매량은 전년 대비 5% 감소했습니다. - 판매단가 하락과 원자재 가격 안정화에도 봉형강 스프레드는 축소되었습니다. - 향후 철강 업계의 정책 및 수익성 변화를 주목할 필요가 있습니다. (출처 : 삼성증권/하나증권/유안타증권/iM증권) 📊 주요지표 부채비율 : 79% 유보율 : 2,570% PBR : 0.17배 📊 최근실적(매출/영업익/순익) 2025.2Q 59,147억/ 1,168억/ 439억(E) 2025.1Q 55,635억/ -190억/ -544억 2024.4Q 56,127억/ -458억/ -86억 2024.3Q 56,243억/ 515억/ -162억 2024.2Q 60,414억/ 980억/ 980억 📊 당일 기관수급 요약 📌 기관합계 : +80억 - 연기금 : +82억 - 투신 : +10억 - 보험 : +7억 - 은행 : +0억 - 기타금융 : 0억 - 사모 : -5억 - 금융투자 : -15억 📌 외국인 : +1억  ✅ BNK금융지주(+4.6%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 233억 시가총액 : 4.0조 - 현재가 : 12,710원 📊 최근 애널리스트 리포트 요약 📌 BNK금융, 실적 부진 속에서도 기회를 잡다! 디지털타워 매각 후 이익 증가 전망 - BNK금융은 BNK디지털타워 매각으로 연간 순익이 8,300억원을 상회할 가능성이 높아졌습니다. - 1분기 실적은 대손비용 증가로 부진했지만, 3분기에는 570억원의 영업외이익이 예상됩니다. - 목표주가는 14,000원으로 유지되었으나, 건전성 지표 악화로 향후 조정 가능성도 있습니다. - 지역 경기 부진이 실적 변동성을 높일 수 있지만, 기업가치 제고 의지는 확고합니다. - 투자 리스크로는 지역경기 부진에 따른 추가 부실 발생 가능성과 주주환원 규모 감소 우려가 있습니다. (출처 : 미래에셋증권/하나증권) 📊 주요지표 부채비율 : 1,304% 유보율 : 572% PBR : 0.31배 📊 최근실적(매출/영업익/순익) 2025.2Q -/ 2,920억/ 2,378억(E) 2025.1Q 26,471억/ 2,058억/ 1,718억 2024.4Q 26,118억/ 286억/ 287억 2024.3Q 22,849억/ 2,415억/ 2,184억 2024.2Q 24,841억/ 2,943억/ 2,943억 📊 당일 기관수급 요약 📌 기관합계 : +37억 - 연기금 : +33억 - 보험 : +4억 - 사모 : +3억 - 은행 : 0억 - 기타금융 : 0억 - 금융투자 : 0억 - 투신 : -2억 📌 외국인 : -24억  ✅ 강원랜드(+3.6%) ❗️ 52주 신고가 신규 돌파 거래대금 : 217억 시가총액 : 4.0조 - 현재가 : 18,910원 📊 최근 애널리스트 리포트 요약 📌 글로벌 복합리조트로의 도약: 중장기 성장과 기대 - 2030년 오사카 복합리조트에 맞서 글로벌 복합리조트로 도약을 목표로 하고 있습니다. - 카지노 면적을 3배 확장하고, 서울 접근성 강화와 비카지노 매출 증대를 위해 랜드마크 건설을 추진 중입니다. - 2024년 주주환원율 60% 달성과 2025년 예상 P/E 10배 내외는 매력적인 투자 지표로 보입니다. - VIP 방문객 수는 전년 대비 35.6% 증가했으며, 드롭액은 5% 성장해 긍정적인 실적을 보였습니다. - 올해 9월 K-HIT 마스트 플랜 발표가 예정되어 있어 미래 성장성을 확인할 기회가 될 것입니다. - 폐광기금 취소 소송에서 승소 시 1,887억 원 반환이 예상되며, 현재 주가 기준 배당수익률은 약 7%로 유지될 전망입니다. (출처 : 한화투자증권/대신증권/하나증권) 📊 주요지표 부채비율 : 26% 유보율 : 3,576% PBR : 0.9배 📊 최근실적(매출/영업익/순익) 2025.2Q 3,415억/ 731억/ 809억(E) 2025.1Q 3,663억/ 743억/ 746억 2024.4Q 3,446억/ 427억/ 1,122억 2024.3Q 3,759억/ 933억/ 909억 2024.2Q 3,380억/ 739억/ 739억 📊 당일 기관수급 요약 📌 기관합계 : +2억 - 연기금 : +6억 - 보험 : +3억 - 사모 : +2억 - 은행 : +0억 - 기타금융 : 0억 - 투신 : -1억 - 금융투자 : -9억 📌 외국인 : +27억  ✅ DL이앤씨(+14.5%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 1,372억 시가총액 : 2.1조 - 현재가 : 55,400원 📊 최근 애널리스트 리포트 요약 📌 인적분할 후 첫 이익 증가, DL이앤씨의 구조적 원가 정상화 순항 중! - 2025년 DL이앤씨의 매출은 7.89조 원, 영업이익은 4,839억 원으로 예측되며, 전년 대비 78.6% 증가할 전망입니다. - 1분기 실적은 매출 1.81조 원, 영업이익 810억 원으로, 시장 예상치를 만족했습니다. - 주택 매출은 착공 부진으로 15% 감소했으나, 플랜트 매출은 주요 프로젝트 덕분에 37% 증가했습니다. - 주택 부문 원가율 개선과 도급증액 효과로 영업이익이 크게 증가했습니다. - 수주는 다소 저조했지만, 영업이익 가이던스 5,200억 원 달성 예고로 이익 턴어라운드 기대감이 큽니다. (출처 : 유안타증권/한화투자증권/삼성증권/IBK투자증권/iM증권) 📊 주요지표 부채비율 : 102% 유보율 : 2,143% PBR : 0.36배 📊 최근실적(매출/영업익/순익) 2025.2Q 19,060억/ 1,107억/ 868억(E) 2025.1Q 18,082억/ 810억/ 302억 2024.4Q 24,388억/ 941억/ 1,173억 2024.3Q 19,189억/ 833억/ 453억 2024.2Q 20,702억/ 326억/ 326억 📊 당일 기관수급 요약 📌 기관합계 : +90억 - 금융투자 : +58억 - 사모 : +48억 - 연기금 : +2억 - 기타금융 : +0억 - 은행 : 0억 - 보험 : -5억 - 투신 : -13억 📌 외국인 : -2억  ✅ iM금융지주(+3.7%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 77억 시가총액 : 2.1조 - 현재가 : 12,580원 📊 최근 애널리스트 리포트 요약 📌 [iM금융, 목표가 상향! 대손비용 개선과 자본비율 상승의 턴어라운드] - iM금융의 1분기 순이익은 전년 대비 38% 증가한 1,543억원을 기록했으며, 이는 예상치를 상회한 성과입니다. - 대손비용이 56% 감소하며 실적 개선에 큰 역할을 했으며, 전 계열사의 실적 또한 양호한 흐름을 보였습니다. - CET 1 비율이 크게 개선되며 자본비율의 빠른 회복이 가능할 것으로 전망됩니다. - 목표 주가는 13,000원으로 상향되었으며, 이는 대손비용 축소와 자본비율 상승을 반영한 것입니다. - 향후 2025년 연결순이익은 4,194억원으로 상향 조정되었으며, 이는 충당금 부담이 줄어들면서 실적이 개선될 것으로 보입니다. (출처 : 미래에셋증권/하나증권/한화투자증권/키움증권/SK증권) 📊 주요지표 부채비율 : 1,484% 유보율 : 631% PBR : 0.25배 📊 최근실적(매출/영업익/순익) 2025.2Q -/ 1,807억/ 1,375억(E) 2025.1Q 18,351억/ 2,091억/ 1,587억 2024.4Q 23,338억/ -422억/ -425억 2024.3Q 17,754억/ 1,136억/ 1,004억 2024.2Q 19,437억/ 335억/ 335억 📊 당일 기관수급 요약 📌 기관합계 : +4억 - 금융투자 : +5억 - 사모 : +3억 - 보험 : +0억 - 기타금융 : 0억 - 은행 : 0억 - 투신 : 0억 - 연기금 : -4억 📌 외국인 : +2억  ✅ 씨젠(+5.1%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 299억 시가총액 : 1.8조 - 현재가 : 35,150원 📊 최근 애널리스트 리포트 요약 📌 9분기 만에 두 자릿수 영업이익률, 드디어 날아오르다 - 매출은 전년 대비 29% 성장한 1,160억원으로 시장 기대치를 초과했습니다. - 비코로나 키트 매출은 전년 대비 38% 증가한 792억원을 기록했습니다. - 장비 매출은 전년 대비 26% 증가한 217억원으로 강세를 보였습니다. - 신규 증폭 장비는 115대 판매되며 누적 6,279대를 달성했습니다. - 영업이익은 148억원으로 전년 대비 흑자 전환하며 OPM 12.8%를 기록했습니다. - 향후 장비 판매 증가에 힘입어 긍정적인 성장 전망이 기대됩니다. (출처 : 미래에셋증권) 📊 주요지표 부채비율 : 23% 유보율 : 4,393% PBR : 1.02배 📊 최근실적(매출/영업익/순익) 2025.2Q 1,146억/ 98억/ 107억(E) 2025.1Q 1,160억/ 148억/ 289억 2024.4Q 1,153억/ -62억/ -441억 2024.3Q 1,088억/ 53억/ 17억 2024.2Q 1,001억/ -11억/ -11억 📊 당일 기관수급 요약 📌 기관합계 : +4억 - 연기금 : +10억 - 사모 : +1억 - 금융투자 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 보험 : 0억 - 투신 : -6억 📌 외국인 : +22억  ✅ 세아베스틸지주(+11.9%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 297억 시가총액 : 1.1조 - 현재가 : 30,100원 📊 최근 애널리스트 리포트 요약 📌 성장과 변신: 배당주에서 성장주로, 세아베스틸지주의 새로운 도전 - 세아베스틸지주는 2025년 1분기 매출 9,017억원, 영업이익 181억원을 기록하며 흑자전환에 성공했습니다. - 2025년 2분기에는 영업이익이 전분기 대비 98% 증가한 360억원으로 예상됩니다. - 자동차 내수 판매 증가로 특수강 판매량이 전분기 대비 18.1% 증가하여 고정비 부담이 감소했습니다. - 지난 분기의 대규모 일회성 비용 제거가 실적 개선에 긍정적 영향을 미쳤습니다. - 미국 특수합금강 공장의 추가 비용으로 미국 자회사는 적자를 기록했으나, 전체적으로는 긍정적인 전망입니다. (출처 : iM증권/하나증권/유안타증권) 📊 주요지표 부채비율 : 104% 유보율 : 693% PBR : 0.33배 📊 최근실적(매출/영업익/순익) 2025.2Q 9,417억/ 374억/ 235억(E) 2025.1Q 8,999억/ 181억/ 60억 2024.4Q 8,295억/ -570억/ -538억 2024.3Q 8,835억/ 244억/ 114억 2024.2Q 9,701억/ 637억/ 637억 📊 당일 기관수급 요약 📌 기관합계 : +56억 - 투신 : +36억 - 금융투자 : +8억 - 연기금 : +8억 - 사모 : +6억 - 기타금융 : 0억 - 은행 : 0억 - 보험 : -1억 📌 외국인 : -1억  ✅ NICE평가정보(+3.2%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 32억 시가총액 : 1.0조 - 현재가 : 16,850원 📊 주요지표 부채비율 : 40% 유보율 : 1,265% PBR : 1.69배 📊 최근실적(매출/영업익/순익) 2025.2Q 1,515억/ 281억/ -(E) 2025.1Q 1,422억/ 250억/ 195억 2024.4Q 1,467억/ 227억/ 208억 2024.3Q 1,344억/ 226억/ 189억 2024.2Q 1,311억/ 241억/ 241억 📊 당일 기관수급 요약 📌 기관합계 : +8억 - 사모 : +3억 - 투신 : +2억 - 연기금 : +1억 - 금융투자 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 보험 : 0억 📌 외국인 : -4억  ✅ SNT홀딩스(+7.0%) ❗️ 역사적 신고가 다시 돌파 거래대금 : 70억 시가총액 : 9,424억 - 현재가 : 57,800원 📊 주요지표 부채비율 : 37% 유보율 : 14,960% PBR : 0.37배 📊 최근실적(매출/영업익/순익) 2025.1Q 4,666억/ 531억/ 462억 2024.4Q 5,585억/ 627억/ 711억 2024.3Q 4,364억/ 447억/ 457억 2024.2Q 4,395억/ 875억/ 875억 📊 당일 기관수급 요약 📌 기관합계 : -2억 - 연기금 : +2억 - 금융투자 : +0억 - 기타금융 : 0억 - 은행 : 0억 - 사모 : 0억 - 보험 : 0억 - 투신 : -5억 📌 외국인 : +8억  ✅ SAMG엔터(+8.8%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 554억 시가총액 : 8,315억 - 현재가 : 94,800원 📊 최근 애널리스트 리포트 요약 📌 글로벌 시장을 향한 SAMG엔터의 도약, 투자 매력도는? - SAMG엔터는 목표주가 90,000원으로 투자 의견 '매수'를 개시하였습니다. - 목표주가는 2026년 지배순이익에 Target PER 32.5배를 적용해 산정되었습니다. - 글로벌 시장 확장이 본격화될 전망이며, SM 아티스트와의 협업을 통한 TAM 확장이 기대됩니다. - 4Q24 매출액과 영업이익 모두 흑자전환에 성공하며 긍정적 전망을 유지하고 있습니다. - 인기 IP 기반 제품 판매 증가와 수출 증가로 외형 성장이 지속되고 있습니다. - 티니핑 IP의 성공적인 도약과 비용 구조 개선이 2025년 순이익 상향 조정을 뒷받침하고 있습니다. (출처 : SK증권/유진투자증권/신한투자증권) 📊 주요지표 부채비율 : 163% 유보율 : 578% PBR : 6.72배 📊 최근실적(매출/영업익/순익) 2025.2Q 355억/ 64억/ 30억(E) 2025.1Q 357억/ 63억/ 57억 2024.4Q 419억/ 90억/ 39억 2024.3Q 250억/ -55억/ -69억 2024.2Q 243억/ -37억/ -37억 📊 당일 기관수급 요약 📌 기관합계 : -19억 - 투신 : +12억 - 보험 : +4억 - 금융투자 : +2억 - 기타금융 : +0억 - 은행 : 0억 - 연기금 : -1억 - 사모 : -36억 📌 외국인 : +79억  ✅ 파미셀(+19.3%) ❗️ 52주 신고가 다시 돌파 거래대금 : 940억 시가총액 : 7,712억 - 현재가 : 12,850원 📊 최근 애널리스트 리포트 요약 📌 폭발적 성장과 신공장 증설로 급이 다른 도약 - 25년 1분기 매출 270억 원, 영업이익 84억 원으로 예상치를 초과했습니다. - 특히 케미컬 부문은 매출 264억 원, 마진율 38%로 주목받고 있습니다. - 울산에 5,000평 규모의 제3공장을 증설하며 26년 여름 가동 예정입니다. - AI 및 5G 수요 증가로 특수 경화제와 레진의 수요가 급증하고 있습니다. - 두산 전자와의 협력으로 고성능 소재 개발에 앞장서며 성장 전망이 밝습니다. - 바이오 부문은 적자를 기록하지만, 잠재 가치는 여전히 높습니다. (출처 : DS투자증권) 📊 주요지표 부채비율 : 13% 유보율 : 212% PBR : 6.49배 📊 최근실적(매출/영업익/순익) 2025.1Q 270억/ 84억/ 85억 2024.4Q 215억/ 31억/ 42억 2024.3Q 146억/ 13억/ 7억 2024.2Q 178억/ 22억/ 22억 📊 당일 기관수급 요약 📌 기관합계 : +4억 - 투신 : +11억 - 금융투자 : +0억 - 보험 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 사모 : -3억 - 연기금 : -4억 📌 외국인 : +49억  ✅ 태웅(+4.7%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 352억 시가총액 : 7,373억 - 현재가 : 36,850원 📊 최근 애널리스트 리포트 요약 📌 SMR과 유럽해상풍력: 미래 에너지 시장의 두 축 - 글로벌 SMR 시장은 2030년 0.9GW에서 2050년 404GW로 연평균 16.9% 성장할 전망입니다. - 탄소중립과 AI 기술 확대로 데이터 센터용 SMR 수요가 증가하면서 시장 성장을 이끌 것으로 예상됩니다. - SMR 분야 글로벌 투자액은 50억 달러에서 2050년 6700억 달러로 급증할 전망입니다. - 동사는 캐나다와의 수주 계약을 통해 향후 추가 수주 가능성이 높아졌습니다. - 에너지 안보 관점에서 SMR 프로젝트에 중국 업체 배제가 예상되어 동사의 수주 기회가 늘어날 것입니다. - 동사는 해상풍력 플랜지 시장에서 50% 점유율을 차지하며 글로벌 터빈사에 공급 중입니다. (출처 : iM증권) 📊 주요지표 부채비율 : 37% 유보율 : 4,619% PBR : 0.47배 📊 최근실적(매출/영업익/순익) 2025.2Q 852억/ 16억/ 17억(E) 2025.1Q 856억/ 9억/ 15억 2024.4Q 1,079억/ 60억/ 82억 2024.3Q 876억/ 39억/ 23억 2024.2Q 1,007억/ 65억/ 65억 📊 당일 기관수급 요약 📌 기관합계 : +13억 - 사모 : +12억 - 금융투자 : +2억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 보험 : 0억 - 투신 : -2억 📌 외국인 : -12억  ✅ 인카금융서비스(+8.3%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 113억 시가총액 : 7,327억 - 현재가 : 14,260원 📊 주요지표 부채비율 : 383% 유보율 : 3,195% PBR : 2.1배 📊 최근실적(매출/영업익/순익) 2025.2Q 2,228억/ 232억/ -(E) 2025.1Q 2,301억/ 211억/ 157억 2024.4Q 2,007억/ 184억/ 137억 2024.3Q 2,351억/ 284억/ 208억 2024.2Q 2,104억/ 210억/ 210억 📊 당일 기관수급 요약 📌 기관합계 : -11억 - 금융투자 : +0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 사모 : -3억 - 투신 : -8억 📌 외국인 : +1억  ✅ 제주은행(+11.3%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 1,624억 시가총액 : 5,821억 - 현재가 : 15,400원 📊 주요지표 부채비율 : 1,191% 유보율 : 266% PBR : 0.41배 📊 최근실적(매출/영업익/순익) 2025.1Q 912억/ 13억/ 29억 2024.4Q 932억/ 10억/ 10억 2024.3Q 984억/ 32억/ 32억 2024.2Q 924억/ 19억/ 19억 📊 당일 기관수급 요약 📌 기관합계 : +4억 - 투신 : +4억 - 금융투자 : +0억 - 사모 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 보험 : 0억 📌 외국인 : +30억  ✅ 원익홀딩스(-1.1%) ❗️ 52주 신고가 다시 돌파 거래대금 : 726억 시가총액 : 4,294억 - 현재가 : 5,560원 📊 주요지표 부채비율 : 51% 유보율 : 2,421% PBR : 0.3배 📊 최근실적(매출/영업익/순익) 2025.1Q 1,710억/ 102억/ 116억 2024.4Q 2,072억/ 130억/ -358억 2024.3Q 1,463억/ 110억/ -4억 2024.2Q 1,752억/ 95억/ 95억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 투신 : +0억 - 금융투자 : +0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : -18억  ✅ 서희건설(+1.4%) ❗️ 52주 신고가 다시 돌파 거래대금 : 23억 시가총액 : 4,210억 - 현재가 : 1,832원 📊 주요지표 부채비율 : 56% 유보율 : 813% PBR : 0.28배 📊 최근실적(매출/영업익/순익) 2025.1Q 2,870억/ 509억/ 166억 2024.4Q 3,599억/ 635억/ 367억 2024.3Q 3,414억/ 598억/ 326억 2024.2Q 4,076억/ 637억/ 637억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 사모 : +0억 - 투신 : 0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 📌 외국인 : +0억  ✅ 한일현대시멘트(+4.8%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 40억 시가총액 : 3,730억 - 현재가 : 19,300원 📊 주요지표 부채비율 : 119% 유보율 : 331% PBR : 0.64배 📊 최근실적(매출/영업익/순익) 2025.1Q 1,011억/ 109억/ 79억 2024.4Q 1,438억/ 144억/ 93억 2024.3Q 1,144억/ 258억/ 198억 2024.2Q 1,459억/ 332억/ 332억 📊 당일 기관수급 요약 📌 기관합계 : +1억 - 투신 : +1억 - 보험 : +1억 - 금융투자 : +0억 - 사모 : +0억 - 은행 : 0억 - 연기금 : 0억 - 기타금융 : -1억 📌 외국인 : -3억  ✅ 가비아(+4.3%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 35억 시가총액 : 3,621억 - 현재가 : 26,750원 📊 주요지표 부채비율 : 81% 유보율 : 2,441% PBR : 1.51배 📊 최근실적(매출/영업익/순익) 2025.1Q 770억/ 58억/ 38억 2024.4Q 899억/ 143억/ 140억 2024.3Q 660억/ 59억/ 44억 2024.2Q 645억/ 76억/ 76억 📊 당일 기관수급 요약 📌 기관합계 : +2억 - 금융투자 : +1억 - 사모 : +0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 투신 : 0억 📌 외국인 : +7억  ✅ SK증권(+3.1%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 142억 시가총액 : 3,322억 - 현재가 : 703원 📊 주요지표 부채비율 : 1,108% 유보율 : 151% PBR : 0.34배 📊 최근실적(매출/영업익/순익) 2025.1Q 2,794억/ 5억/ 27억 2024.4Q 3,416억/ -315억/ -307억 2024.3Q 2,088억/ -13억/ 10억 2024.2Q 2,599억/ -612억/ -612억 📊 당일 기관수급 요약 📌 기관합계 : +1억 - 금융투자 : +1억 - 투신 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 보험 : 0억 - 사모 : 0억 📌 외국인 : +14억  ✅ JTC(+12.1%) ❗️ 52주 신고가 다시 돌파 거래대금 : 96억 시가총액 : 3,312억 - 현재가 : 6,400원 📊 최근 애널리스트 리포트 요약 📌 일본을 찾는 관광객, JTC 실적을 폭발적으로 끌어올리다! - JTC는 2024 회계연도에 매출 3,086억원, 영업이익 475억원으로 코로나 이전 최고 실적을 기록했습니다. - 일본을 찾는 외국인 관광객 수가 급증하며, JTC의 매출도 빠르게 성장하고 있습니다. - 2024년 일본 외국인 입국자는 3,680만명을 넘어섰고, 올해는 4,500만명 이상이 방문할 것으로 예상됩니다. - 코로나19 이후 인력 효율성 및 PB 상품 판매 증가로 JTC의 이익률이 크게 개선되었습니다. - 2024년 3분기까지 매출은 2,343억원, 영업이익은 282억원으로 폭발적인 성장을 이어가고 있습니다. - 오사카, 도쿄 등 주요 관광 도시를 중심으로 안정적인 실적을 유지하고 있습니다. (출처 : SK증권) 📊 주요지표 부채비율 : 95% 유보율 : 13,953% PBR : 1.4배 📊 최근실적(매출/영업익/순익) 2025.02 742억/ 193억/ 535억 2024.11 732억/ 78억/ 67억 2024.08 774억/ 91억/ 71억 2024.05 820억/ 111억/ 111억 📊 당일 기관수급 요약 📌 기관합계 : +12억 - 투신 : +6억 - 연기금 : +3억 - 사모 : +2억 - 금융투자 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 보험 : 0억 📌 외국인 : +0억  ✅ 사피엔반도체(+4.6%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 76억 시가총액 : 2,259억 - 현재가 : 27,500원 📊 최근 애널리스트 리포트 요약 📌 AR/VR 시장의 미래: 차세대 디스플레이 기술과 투자 기회 - 유진투자증권이 주최한 콥데이에 참여한 사피엔반도체는 중장기 사업 계획을 발표하며, AR/MR 시장 성장에 주목하고 있습니다. - 동사는 Micro-/Mini-LED 디스플레이용 DDIC를 전문으로 하며, 초소형 디스플레이를 중심으로 시장 확대를 기대하고 있습니다. - 메타는 LEDoS 기술을 채택한 Orion AR 글래스를 통해 2026년 2세대, 2027년 3세대 제품 출시를 예상합니다. - 트렌드포스에 따르면, AR 디바이스 내 LEDoS 점유율은 2030년 44%까지 성장할 전망입니다. - 사피엔반도체는 2026년 말 글로벌 빅테크 기업에 3세대 AR 기기용 제품을 공급할 계획입니다. - MIP 기술 기반으로 최대 75% 소비전력 절감 등 경쟁력을 확보하며, 해외 빅테크 기업과의 협력도 강화하고 있습니다. (출처 : 유진투자증권/하나증권) 📊 주요지표 부채비율 : 86% 유보율 : 1,673% PBR : 8.18배 📊 최근실적(매출/영업익/순익) 2025.1Q 16억/ -16억/ -17억 2024.4Q 67억/ 4억/ 6억 2024.3Q 11억/ -7억/ -8억 2024.2Q 2억/ -15억/ -15억 📊 당일 기관수급 요약 📌 기관합계 : +22억 - 연기금 : +12억 - 투신 : +5억 - 금융투자 : +4억 - 보험 : +0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 📌 외국인 : -12억  ✅ 코람코더원리츠(+1.9%) ❗️ 52주 신고가 신규 돌파 거래대금 : 4억 시가총액 : 2,174억 - 현재가 : 5,380원 📊 당일 기관수급 요약 📌 기관합계 : +1억 - 사모 : +1억 - 투신 : +0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 📌 외국인 : +0억  ✅ 푸른저축은행(-0.6%) ❗️ 52주 신고가 신규 돌파 거래대금 : 45억 시가총액 : 1,445억 - 현재가 : 9,580원 📊 주요지표 부채비율 : 361% 유보율 : 2,002% PBR : 0.31배 📊 최근실적(매출/영업익/순익) 2025.1Q 221억/ -25억/ -21억 2024.4Q 227억/ 11억/ 10억 2024.3Q 224억/ -15억/ -11억 2024.2Q 255억/ 81억/ 81억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 금융투자 : 0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : -1억  ✅ 세보엠이씨(-0.2%) ❗️ 52주 신고가 신규 돌파 거래대금 : 22억 시가총액 : 1,353억 - 현재가 : 12,850원 📊 주요지표 부채비율 : 63% 유보율 : 4,511% PBR : 0.39배 📊 최근실적(매출/영업익/순익) 2025.1Q 1,745억/ 101억/ 91억 2024.4Q 1,833억/ 104억/ 87억 2024.3Q 1,595억/ 70억/ 61억 2024.2Q 2,024억/ 83억/ 83억 📊 당일 기관수급 요약 📌 기관합계 : +5억 - 사모 : +5억 - 투신 : 0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 📌 외국인 : -2억  ✅ 스맥(+29.8%) ❗️ 52주 신고가 신규 돌파 거래대금 : 28억 시가총액 : 1,348억 - 현재가 : 3,350원 📊 주요지표 부채비율 : 124% 유보율 : 591% PBR : 0.86배 📊 최근실적(매출/영업익/순익) 2025.1Q 424억/ 43억/ 40억 2024.4Q 486억/ 31억/ 31억 2024.3Q 555억/ 84억/ 46억 2024.2Q 546억/ 74억/ 74억 📊 당일 기관수급 요약 📌 기관합계 : +1억 - 금융투자 : +1억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 투신 : 0억 📌 외국인 : 0억  ✅ 딥마인드(+15.8%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 404억 시가총액 : 1,204억 - 현재가 : 5,270원 📊 주요지표 부채비율 : 63% 유보율 : 867% PBR : 2.58배 📊 최근실적(매출/영업익/순익) 2025.1Q 43억/ -21억/ -28억 2024.4Q 29억/ 3억/ -34억 2024.3Q 72억/ -17억/ -38억 2024.2Q 65억/ -12억/ -12억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 금융투자 : +0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : -12억  ✅ FSN(+8.3%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 174억 시가총액 : 1,177억 - 현재가 : 2,865원 📊 주요지표 부채비율 : 234% 유보율 : 254% PBR : 0.69배 📊 최근실적(매출/영업익/순익) 2025.1Q 863억/ 41억/ 37억 2024.4Q 831억/ 14억/ -566억 2024.3Q 867억/ 29억/ 1억 2024.2Q 574억/ -12억/ -12억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 금융투자 : +0억 - 사모 : +0억 - 투신 : 0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : +14억  ✅ 로보로보(+12.9%) ❗️ 52주 신고가 신규 돌파 거래대금 : 1,396억 시가총액 : 1,146억 - 현재가 : 5,630원 📊 주요지표 부채비율 : 7% 유보율 : 1,443% PBR : 2.27배 📊 최근실적(매출/영업익/순익) 2025.1Q 31억/ -4억/ -2억 2024.4Q 38억/ -4억/ 0억 2024.3Q 31억/ -4억/ 0억 2024.2Q 34억/ -3억/ -3억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 📌 외국인 : -1억  ✅ 인천도시가스(+1.6%) ❗️ 52주 신고가 신규 돌파 거래대금 : 4억 시가총액 : 1,133억 - 현재가 : 25,900원 📊 주요지표 부채비율 : 152% 유보율 : 943% PBR : 0.45배 📊 최근실적(매출/영업익/순익) 2025.1Q 3,505억/ 39억/ 41억 2024.4Q 2,891억/ 92억/ 83억 2024.3Q 1,640억/ 0억/ 8억 2024.2Q 1,743억/ 11억/ 11억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 사모 : +0억 - 투신 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 보험 : 0억 - 금융투자 : 0억 📌 외국인 : +0억  ✅ 예림당(+9.9%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 20억 시가총액 : 1,065억 - 현재가 : 4,625원 📊 주요지표 부채비율 : 148% 유보율 : 913% PBR : 0.51배 📊 최근실적(매출/영업익/순익) 2025.1Q 27억/ -1억/ -139억 2024.4Q 48억/ -10억/ -264억 2024.3Q 47억/ -11억/ -14억 2024.2Q 37억/ -16억/ -16억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 사모 : +0억 - 투신 : 0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 📌 외국인 : +0억  ✅ 대창솔루션(+9.5%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 269억 시가총액 : 965억 - 현재가 : 589원 📊 최근 애널리스트 리포트 요약 📌 숨겨진 강자, 대창솔루션의 친환경 선박엔진 부품 혁신 - 대창솔루션은 주강을 활용한 선박용 엔진 부품 시장에서 강력한 경쟁력을 자랑합니다. - 특히 MBS 부품은 글로벌 중대형 선박용 저속엔진 시장에서 독보적인 점유율을 확보하고 있습니다. - 이 부품은 엔진의 진동과 하중을 지지하는 핵심 역할을 하며, 높은 기술력을 요구합니다. - 중국도 주조 산업을 보유하고 있지만, 품질 문제로 우리나라 제품에 대한 선호도가 높습니다. - 조선 산업의 호황으로 대창솔루션의 수주 및 성장 가능성이 밝아 보입니다. (출처 : SK증권) 📊 주요지표 부채비율 : 337% 유보율 : -2% PBR : 2.05배 📊 최근실적(매출/영업익/순익) 2025.1Q 103억/ -12억/ -18억 2024.4Q 177억/ 2억/ -31억 2024.3Q 129억/ -6억/ -15억 2024.2Q 141억/ -2억/ -2억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 📌 외국인 : +0억  ✅ 텔콘RF제약(+29.8%) ❗️ 52주 신고가 신규 돌파 거래대금 : 398억 시가총액 : 957억 - 현재가 : 7,960원 📊 주요지표 부채비율 : 104% 유보율 : 423% PBR : 0.54배 📊 최근실적(매출/영업익/순익) 2025.1Q 100억/ -15억/ -146억 2024.4Q 138억/ 31억/ -122억 2024.3Q 72억/ -12억/ 30억 2024.2Q 88억/ -10억/ -10억 📊 당일 기관수급 요약 📌 기관합계 : -3억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : -3억 📌 외국인 : -4억  ✅ 센코(+0.9%) ❗️ 52주 신고가 신규 돌파 거래대금 : 66억 시가총액 : 881억 - 현재가 : 2,670원 📊 주요지표 부채비율 : 58% 유보율 : 167% PBR : 1.75배 📊 최근실적(매출/영업익/순익) 2025.1Q 65억/ 4억/ 2억 2024.4Q 140억/ 22억/ 27억 2024.3Q 65억/ 0억/ -6억 2024.2Q 80억/ 8억/ 8억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 금융투자 : 0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : -1억  ✅ 인터지스(+5.9%) ❗️ 52주 신고가 신규 돌파 거래대금 : 113억 시가총액 : 857억 - 현재가 : 2,880원 📊 주요지표 부채비율 : 68% 유보율 : 1,542% PBR : 0.22배 📊 최근실적(매출/영업익/순익) 2025.1Q 1,739억/ 83억/ 60억 2024.4Q 1,807억/ 41억/ -1억 2024.3Q 1,837억/ 75억/ 52억 2024.2Q 1,796억/ 86억/ 86억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 사모 : +0억 - 금융투자 : +0억 - 투신 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 보험 : 0억 📌 외국인 : +5억  ✅ TJ미디어(+2.9%) ❗️ 52주 신고가 신규 돌파 거래대금 : 1억 시가총액 : 829억 - 현재가 : 5,950원 📊 주요지표 부채비율 : 53% 유보율 : 1,061% PBR : 0.79배 📊 최근실적(매출/영업익/순익) 2025.1Q 214억/ 7억/ 5억 2024.4Q 249억/ 13억/ 25억 2024.3Q 204억/ 5억/ 0억 2024.2Q 232억/ 18억/ 18억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 금융투자 : +0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : +0억  ✅ 한일철강(+5.2%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 17억 시가총액 : 762억 - 현재가 : 2,855원 📊 주요지표 부채비율 : 104% 유보율 : 1,151% PBR : 0.27배 📊 최근실적(매출/영업익/순익) 2025.1Q 498억/ 2억/ -1억 2024.4Q 563억/ 0억/ -3억 2024.3Q 440억/ -2억/ -6억 2024.2Q 555억/ 4억/ 4억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 사모 : +0억 - 금융투자 : +0억 - 투신 : 0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : +1억  ✅ 포인트모바일(+10.4%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 15억 시가총액 : 738억 - 현재가 : 5,830원 📊 주요지표 부채비율 : 66% 유보율 : 3,130% PBR : 0.74배 📊 최근실적(매출/영업익/순익) 2025.1Q 126억/ -13억/ -27억 2024.4Q 230억/ -35억/ 35억 2024.3Q 208억/ 20억/ -7억 2024.2Q 167억/ -4억/ -4억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 금융투자 : +0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : +0억  ✅ 네오펙트(+8.1%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 8억 시가총액 : 708억 - 현재가 : 1,535원 📊 주요지표 부채비율 : 98% 유보율 : 35% PBR : 1.03배 📊 최근실적(매출/영업익/순익) 2025.1Q 45억/ -14억/ -23억 2024.4Q 65억/ 0억/ -3억 2024.3Q 47억/ -6억/ -28억 2024.2Q 54억/ -4억/ -4억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 금융투자 : 0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : 0억 ⚡ 더욱 깊이있는 신고가 + 수급 정보를 원한다면 AWAKE 신고가 플러스를 이용해 보세요⚡ 👉 https://fishy-trampoline-79b.notion.site/1d175164780f803e93abc1e53c38b42c ⚡ |

|