| 제목 | 52주 신고가 돌파종목(2025년 07월 01일) |

|---|---|

| 작성일 | 2025-07-01 16:23:40 |

|

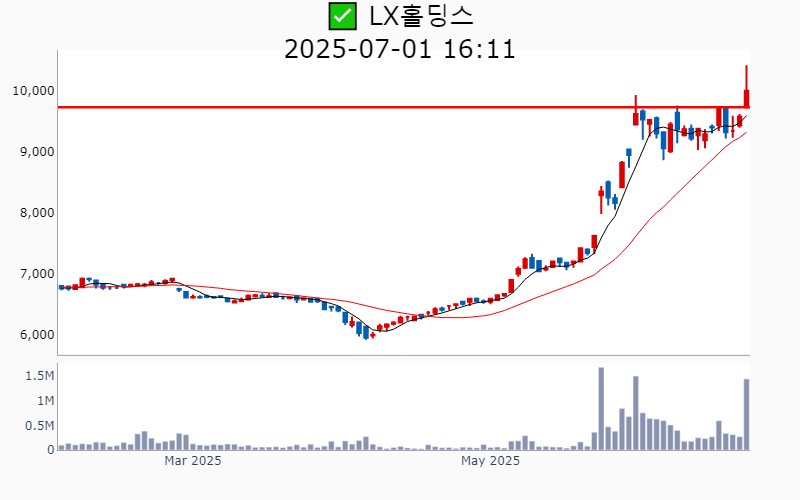

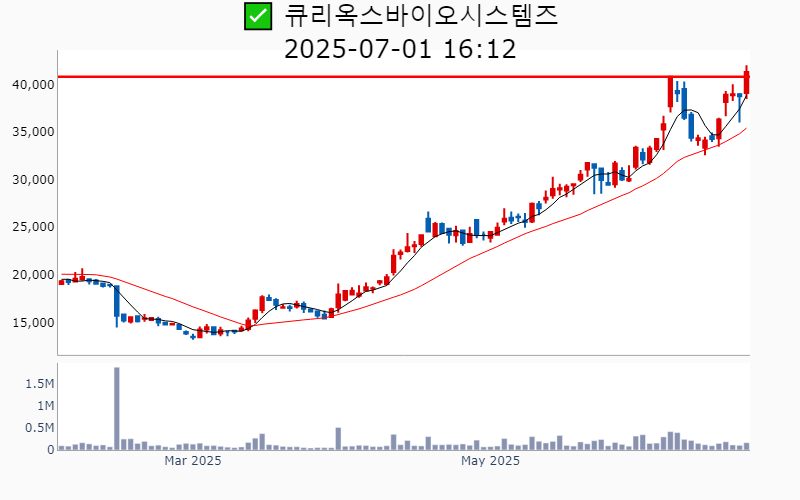

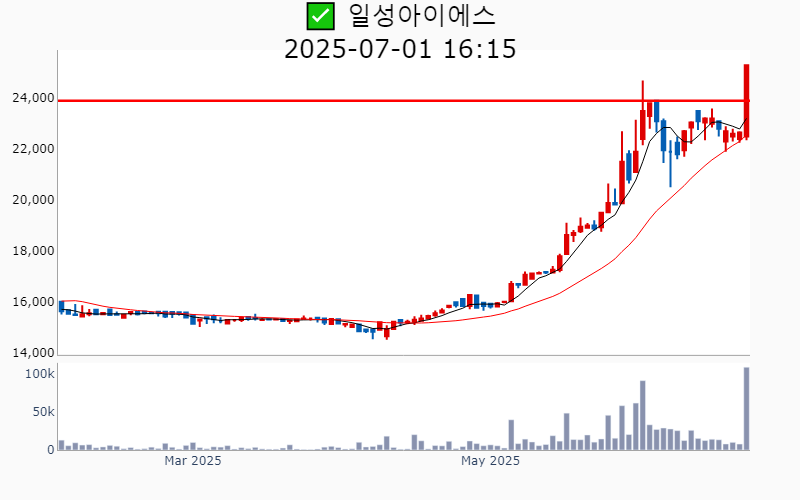

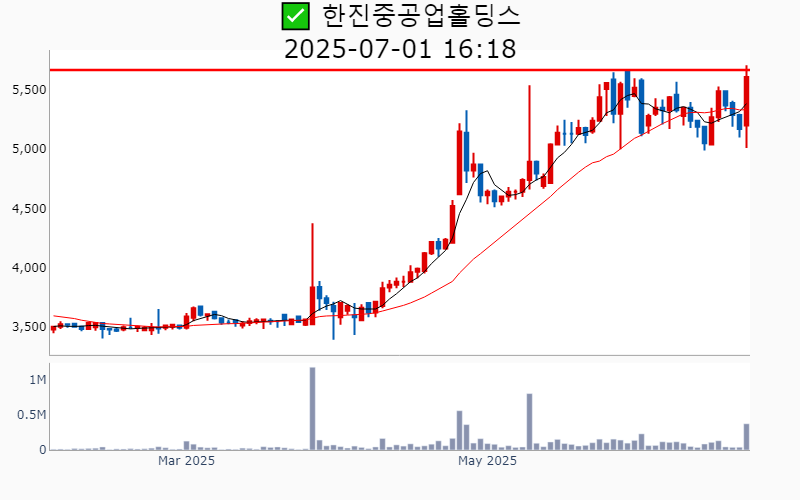

- 2025년 7월 1일기준 신고가 종목을 한눈에 볼 수 있도록 정리했습니다. - 실시간 신고가 종목은 Awake 신고가 종목 텔레그램 채널 https://t.me/awake_realtimeCheck 에서 확인하세요. - ⚡ 더욱 깊이있는 신고가 + 수급 정보를 원한다면 AWAKE 신고가 플러스를 이용해 보세요⚡ 👉 https://fishy-trampoline-79b.notion.site/1d175164780f803e93abc1e53c38b42c ⚡ -----------------------------------  ✅ 하나금융지주(+3.0%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 1,502억 시가총액 : 25.3조 - 현재가 : 88,900원 📊 최근 애널리스트 리포트 요약 📌 환율 변화와 하나금융지주의 가치 상승: 긍정적 신호 - 하나금융지주의 목표주가가 10만 2천원으로 상향 조정되었습니다. 이는 무위험수익률과 이익 추정치, 주주환원율을 반영한 결과입니다. - 환율이 1,400원 대로 하락하면서 비화폐성 환차익이 7~800억 원 발생할 것으로 예상됩니다. CET1비율도 20~25bp 개선될 전망입니다. - 1Q25 당기순이익은 1조 1,280억 원으로 전년 대비 9.1% 증가, 컨센서스를 크게 초과했습니다. - 하나금융지주는 업계에서 가장 낮은 대손비용률을 기록하며 안정적인 실적을 보여주고 있습니다. - 향후 환율 개선과 함께 추가적인 CET1비율 개선 기대가 커지고 있습니다. (출처 : 미래에셋증권/하나증권) 📊 주요지표 부채비율 : 1,353% 유보율 : 2,887% PBR : 0.38배 📊 최근실적(매출/영업익/순익) 2025.2Q -/ 14,003억/ 10,969억(E) 2025.1Q 169,221억/ 14,889억/ 11,384억 2024.4Q 284,856억/ 6,016억/ 5,211억 2024.3Q 109,773억/ 13,314억/ 11,603억 2024.2Q 197,131억/ 13,591억/ 13,591억 📊 당일 기관수급 요약 📌 기관합계 : +8억 - 금융투자 : +87억 - 보험 : 0억 - 은행 : -1억 - 투신 : -3억 - 기타금융 : -15억 - 사모 : -27억 - 연기금 : -30억 📌 외국인 : +48억  ✅ SK(+9.5%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 3,196억 시가총액 : 16.2조 - 현재가 : 224,000원 📊 최근 애널리스트 리포트 요약 📌 재무구조 개선과 AI 중심의 성장 기대, SK의 투자 매력 - SK의 목표주가를 27.5만 원으로 20% 상향하며 '매수' 의견을 유지했습니다. - AI 도입과 디지털 전환을 위한 데이터센터 구축이 중장기 실적 성장으로 이어질 전망입니다. - SK는 자산 매각을 통해 순차입금을 5조 원 이하로 줄이며 재무구조를 개선하고 있습니다. - 반도체 계열사를 SK에코플랜트에 현물출자하는 등 사업 포트폴리오 조정이 진행 중입니다. - 주요 사업부 실적은 견조하며, 특히 신규 고객 확대로 고부가 신규제품의 판매가 증가세를 보입니다. - SK의 재무구조 개선과 AI 중심의 성장으로 향후 투자 매력도가 높아질 것으로 기대됩니다. (출처 : iM증권/유안타증권/하나증권) 📊 주요지표 부채비율 : 172% 유보율 : 167,616% PBR : 0.26배 📊 최근실적(매출/영업익/순익) 2025.2Q 299,763억/ 11,301억/ -(E) 2025.1Q 312,299억/ 3,998억/ 35,907억 2024.4Q 302,305억/ -4,083억/ -17,984억 2024.3Q 306,373억/ 5,131억/ 11,479억 2024.2Q 311,971억/ 7,562억/ 7,562억 📊 당일 기관수급 요약 📌 기관합계 : +245억 - 금융투자 : +104억 - 연기금 : +73억 - 사모 : +28억 - 투신 : +26억 - 보험 : +18억 - 기타금융 : 0억 - 은행 : -5억 📌 외국인 : +6억  ✅ 한화(+15.4%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 4,704억 시가총액 : 8.2조 - 현재가 : 108,800원 📊 최근 애널리스트 리포트 요약 📌 한화, 주주환원 확대와 지분 재평가 가능성 주목 - 한화는 자회사 주가 상승에 힘입어 목표 주가를 상향 조정했습니다. - 현 주가는 순자산가치(NAV) 대비 80% 할인된 상태로 거래되고 있습니다. - 한화에어로스페이스 유상증자 축소로 한화의 차입금은 2~3천억 원 증가할 전망입니다. - 향후 한화에너지 지분 확대와 한화에어로스페이스의 지분 인수 등으로 주가 변동 가능성이 큽니다. - 2025년부터 미수금 및 손실보상금 수령이 예정되어 있어 현금흐름 개선이 기대됩니다. - 김승연 회장의 지분 증여로 그룹의 안정적인 승계가 예상되면서 투자 매력이 증가하고 있습니다. (출처 : iM증권/대신증권/유안타증권) 📊 주요지표 부채비율 : 580% 유보율 : 2,048% PBR : 0.37배 📊 최근실적(매출/영업익/순익) 2025.2Q 162,827억/ 8,900억/ -(E) 2025.1Q 166,426억/ 10,726억/ 4,657억 2024.4Q 180,005억/ 11,263억/ 16,863억 2024.3Q 122,183억/ 5,254억/ 1,885억 2024.2Q 129,927억/ 5,286억/ 5,286억 📊 당일 기관수급 요약 📌 기관합계 : -43억 - 투신 : +22억 - 연기금 : +11억 - 사모 : +10억 - 보험 : 0억 - 기타금융 : 0억 - 은행 : -1억 - 금융투자 : -85억 📌 외국인 : -20억  ✅ LS(+7.1%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 1,364억 시가총액 : 6.8조 - 현재가 : 211,000원 📊 최근 애널리스트 리포트 요약 📌 'LS, 한진과의 도원결의: 2026년을 기다리며' - LS에 대한 투자의견은 'Buy'로, 목표주가는 20만원입니다. - 최근 주가 상승에도 불구하고 여전히 상승 여력이 충분하다고 판단됩니다. - 2024년 4분기 매출액은 7.1조원, 영업이익은 2,990억원으로 호실적을 기록했습니다. - LS전선과 MnM은 각각 해저케이블 공장과 이차전지 소재 공장을 2026년에 가동 시작할 예정입니다. - SPSX의 통신선 사업은 미국의 BEAD 법안 시행으로 올해부터 실적 반등이 기대됩니다. - 향후 전력 수요 증가는 지속적으로 예상되어 LS의 성장세도 긍정적으로 전망됩니다. (출처 : iM증권/한화투자증권/SK증권/키움증권/유진투자증권) 📊 주요지표 부채비율 : 200% 유보율 : 2,976% PBR : 0.59배 📊 최근실적(매출/영업익/순익) 2025.2Q 77,558억/ 3,165억/ 1,535억(E) 2025.1Q 69,136억/ 3,045억/ 1,411억 2024.4Q 70,999억/ 2,978억/ -28억 2024.3Q 70,855억/ 1,571억/ 718억 2024.2Q 74,143억/ 3,744억/ 3,744억 📊 당일 기관수급 요약 📌 기관합계 : +62억 - 금융투자 : +85억 - 연기금 : +6억 - 은행 : +4억 - 기타금융 : -1억 - 보험 : -4억 - 투신 : -6억 - 사모 : -22억 📌 외국인 : +119억  ✅ GS(+4.5%) ❗️ 52주 신고가 신규 돌파 거래대금 : 367억 시가총액 : 4.5조 - 현재가 : 48,750원 📊 주요지표 부채비율 : 93% 유보율 : 3,406% PBR : 0.25배 📊 최근실적(매출/영업익/순익) 2025.2Q 62,225억/ 6,771억/ 2,753억(E) 2025.1Q 62,388억/ 8,002억/ 2,915억 2024.4Q 64,074억/ 6,181억/ 734억 2024.3Q 63,975억/ 6,277억/ 387억 2024.2Q 62,037억/ 7,981억/ 7,981억 📊 당일 기관수급 요약 📌 기관합계 : +104억 - 금융투자 : +51억 - 사모 : +18억 - 연기금 : +15억 - 투신 : +11억 - 보험 : +7억 - 기타금융 : +0억 - 은행 : 0억 📌 외국인 : -44억  ✅ 이마트(+11.4%) ❗️ 52주 신고가 신규 돌파 거래대금 : 585억 시가총액 : 2.6조 - 현재가 : 95,100원 📊 최근 애널리스트 리포트 요약 📌 유통법 규제와 상관없이 이마트의 펀더멘탈은 더욱 견고하다! - 이마트 주가는 유통법 규제 우려로 하락했지만, 실적에 큰 영향은 없을 전망입니다. - 1분기 이마트 실적은 매출 7조 2,189억원, 영업이익 1,593억원으로 시장 기대치를 크게 상회했습니다. - 고정비 절감과 수익성 전략 덕분에 영업이익이 238% 상승하며 펀더멘탈이 개선되었습니다. - G마켓의 PPA 상각비 소멸과 프라퍼티의 영업이익 증가가 실적을 더욱 높일 것입니다. - 하지만 할인점 기존점 성장률이 여전히 부진해 해결해야 할 과제입니다. - 이마트 주가는 2분기 실적 개선과 함께 다시 상승할 것으로 기대됩니다. (출처 : IBK투자증권/한화투자증권) 📊 주요지표 부채비율 : 158% 유보율 : 6,362% PBR : 0.21배 📊 최근실적(매출/영업익/순익) 2025.2Q 71,634억/ 335억/ -248억(E) 2025.1Q 72,189억/ 1,593억/ 836억 2024.4Q 72,497억/ -771억/ -5,963억 2024.3Q 75,085억/ 1,117억/ 1,054억 2024.2Q 70,560억/ -346억/ -346억 📊 당일 기관수급 요약 📌 기관합계 : +63억 - 금융투자 : +20억 - 보험 : +20억 - 투신 : +19억 - 은행 : +8억 - 연기금 : +3억 - 사모 : -4억 - 기타금융 : -4억 📌 외국인 : +243억  ✅ BGF리테일(+4.3%) ❗️ 52주 신고가 다시 돌파 거래대금 : 104억 시가총액 : 2.2조 - 현재가 : 126,200원 📊 최근 애널리스트 리포트 요약 📌 실적 회복은 언제? 편의점 구조조정 속 투자 기회 잡기 - BGF리테일은 1분기 매출 2조 165억 원, 영업이익 226억 원으로 기대치를 밑돌았습니다. - 궂은 날씨와 대형 산불 등으로 트래픽이 감소해 기존점 성장률이 -2.1%를 기록했습니다. - 담배 매출 비중 증가로 인해 상품 이익률이 하락하여 수익성에 부담이 되었습니다. - 편의점 업계는 구조조정이 진행 중이며, 상위 사업자인 BGF리테일이 수혜를 입을 가능성이 큽니다. - 주가는 P/E 9배 수준으로 저평가되어 있으며, 구조조정 완료 후 성장 가능성이 기대됩니다. (출처 : 미래에셋증권/한화투자증권/IBK투자증권) 📊 주요지표 부채비율 : 196% 유보율 : 6,334% PBR : 1.68배 📊 최근실적(매출/영업익/순익) 2025.2Q 23,181억/ 750억/ 556억(E) 2025.1Q 20,165억/ 226억/ 134억 2024.4Q 22,165억/ 516억/ 435억 2024.3Q 23,256억/ 912억/ 699억 2024.2Q 22,029억/ 762억/ 762억 📊 당일 기관수급 요약 📌 기관합계 : +17억 - 투신 : +7억 - 연기금 : +2억 - 금융투자 : +2억 - 사모 : +2억 - 보험 : +2억 - 은행 : 0억 - 기타금융 : 0억 📌 외국인 : +15억  ✅ iM금융지주(+3.4%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 84억 시가총액 : 2.2조 - 현재가 : 13,000원 📊 최근 애널리스트 리포트 요약 📌 무위험수익률 조정과 실적 개선으로 목표주가 상향, iM금융지주 매수 기회 - iM금융지주의 목표주가가 15,000원으로 상향되었습니다. 이는 무위험수익률 조정과 총주주환원수익률 고려한 결과입니다. - 1분기 순익은 전년 대비 38.1% 증가한 1,543억원으로, 예상을 상회했습니다. - 대손비용은 전년 동기 대비 56.1% 개선되었고, 자본비율도 빠르게 회복 중입니다. - 포트폴리오 개편으로 자산 건전성이 개선되었으며, 2분기부터 대출 성장이 예상됩니다. - 투자 리스크로는 지역 경기 부진과 부동산 PF 불확실성이 있습니다. (출처 : 미래에셋증권/하나증권/한화투자증권/키움증권/SK증권) 📊 주요지표 부채비율 : 1,484% 유보율 : 631% PBR : 0.25배 📊 최근실적(매출/영업익/순익) 2025.2Q -/ 1,843억/ 1,376억(E) 2025.1Q 18,351억/ 2,091억/ 1,587억 2024.4Q 23,338억/ -422억/ -425억 2024.3Q 17,754억/ 1,136억/ 1,004억 2024.2Q 19,437억/ 335억/ 335억 📊 당일 기관수급 요약 📌 기관합계 : +19억 - 금융투자 : +11억 - 연기금 : +10억 - 보험 : +0억 - 사모 : +0억 - 기타금융 : 0억 - 은행 : 0억 - 투신 : -4억 📌 외국인 : +5억  ✅ 케어젠(+4.4%) ❗️ 52주 신고가 신규 돌파 거래대금 : 47억 시가총액 : 1.9조 - 현재가 : 35,750원 📊 주요지표 부채비율 : 17% 유보율 : 5,227% PBR : 5.78배 📊 최근실적(매출/영업익/순익) 2025.1Q 213억/ 102억/ 84억 2024.4Q 214억/ 61억/ 51억 2024.3Q 203억/ 127억/ 117억 2024.2Q 205억/ 62억/ 62억 📊 당일 기관수급 요약 📌 기관합계 : -1억 - 투신 : +0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 금융투자 : 0억 - 사모 : 0억 - 연기금 : 0억 📌 외국인 : +6억  ✅ 다우기술(+9.9%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 167억 시가총액 : 1.7조 - 현재가 : 37,650원 📊 주요지표 부채비율 : 873% 유보율 : 12,938% PBR : 0.29배 📊 최근실적(매출/영업익/순익) 2025.1Q 37,476억/ 3,444억/ 2,375억 2024.4Q 37,364억/ 1,951억/ 1,421억 2024.3Q 27,997억/ 2,880억/ 2,185억 2024.2Q 23,668억/ 3,323억/ 3,323억 📊 당일 기관수급 요약 📌 기관합계 : +9억 - 사모 : +8억 - 투신 : +2억 - 은행 : 0억 - 금융투자 : 0억 - 보험 : 0억 - 연기금 : 0억 - 기타금융 : 0억 📌 외국인 : +15억  ✅ HDC(+4.3%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 92억 시가총액 : 1.5조 - 현재가 : 24,500원 📊 최근 애널리스트 리포트 요약 📌 HDC, 통영에코파워와 함께 주가 상승 모멘텀 확보! - HDC의 1분기 매출액과 영업이익은 전년 대비 각각 14.2%, 104.8% 증가하며 강한 실적을 보였습니다. - 통영에코파워는 매출 2,081억 원, 영업이익 580억 원으로 주요 실적 기여를 했습니다. - 올해는 통영에코파워의 상업운전 효과로 실적 개선이 계속될 것으로 기대됩니다. - 주요 자회사의 성장은 HDC의 중장기적인 실적 성장에 중요한 역할을 할 전망입니다. - 아이파크타워 등 투자부동산에서 안정적 임대수익이 창출되고 있습니다. - 주주환원 정책 강화로 HDC의 향후 투자 매력도가 더욱 높아질 것으로 예상됩니다. (출처 : 한화투자증권/iM증권) 📊 주요지표 부채비율 : 146% 유보율 : 1,495% PBR : 0.28배 📊 최근실적(매출/영업익/순익) 2025.2Q 17,429억/ 1,422억/ 969억(E) 2025.1Q 15,657억/ 1,548억/ 1,095억 2024.4Q 17,200억/ 920억/ 886억 2024.3Q 15,692억/ 929억/ 683억 2024.2Q 15,403억/ 842억/ 842억 📊 당일 기관수급 요약 📌 기관합계 : +27억 - 사모 : +10억 - 연기금 : +10억 - 금융투자 : +5억 - 투신 : +2억 - 은행 : 0억 - 기타금융 : 0억 - 보험 : 0억 📌 외국인 : +8억  ✅ SK디스커버리(+5.5%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 95억 시가총액 : 1.1조 - 현재가 : 61,900원 📊 주요지표 부채비율 : 139% 유보율 : 3,564% PBR : 0.26배 📊 최근실적(매출/영업익/순익) 2025.1Q 24,061억/ 1,107억/ 735억 2024.4Q 25,720억/ 725억/ -7억 2024.3Q 21,896억/ 210억/ 382억 2024.2Q 21,194억/ 396억/ 396억 📊 당일 기관수급 요약 📌 기관합계 : +18억 - 연기금 : +7억 - 금융투자 : +6억 - 투신 : +4억 - 사모 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 보험 : 0억 📌 외국인 : +16억  ✅ 동원F&B(+7.1%) ❗️ 52주 신고가 신규 돌파 거래대금 : 18억 시가총액 : 8,683억 - 현재가 : 45,000원 📊 최근 애널리스트 리포트 요약 📌 동원산업, 동원F&B 100% 자회사로 편입 후 상장폐지: 매출 및 이익 상승세 유지 전망 - 동원산업은 4월 14일 동원F&B와 1:0.915 주식교환을 체결, 이를 통해 동원F&B를 100% 자회사로 편입하고 7월 31일 상장폐지 예정입니다. - 4분기 동원산업의 매출액과 영업이익은 각각 1조 490억 원과 350억 원으로, 전년 대비 매출 2.8%, 이익 6.7% 증가할 것으로 보입니다. - 내수 소비 부진에도 불구하고 설날 세트 매출이 이를 상쇄할 전망이며, 참치 투입 어가 하락으로 100억 원 규모의 원가 절감이 예상됩니다. - 동원홈푸드는 외식 경기 부진에도 불구하고 급식용 식자재 수주 증가로 매출이 전년 대비 5% 상승할 것으로 보이며, 110억 원의 이익 기여가 기대됩니다. (출처 : 하나증권/교보증권) 📊 주요지표 부채비율 : 95% 유보율 : 5,805% PBR : 0.56배 📊 최근실적(매출/영업익/순익) 2025.2Q 11,127억/ 309억/ -(E) 2025.1Q 11,948억/ 540억/ 368억 2024.4Q 10,827억/ 377억/ 213억 2024.3Q 12,203억/ 669억/ 432억 2024.2Q 10,615억/ 289억/ 289억 📊 당일 기관수급 요약 📌 기관합계 : +7억 - 금융투자 : +4억 - 투신 : +3억 - 연기금 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 보험 : 0억 - 사모 : 0억 📌 외국인 : -4억  ✅ LX홀딩스(+4.4%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 145억 시가총액 : 7,628억 - 현재가 : 10,000원 📊 주요지표 부채비율 : 3% 유보율 : 2,233% PBR : 0.26배 📊 최근실적(매출/영업익/순익) 2025.2Q 542억/ 423억/ -(E) 2025.1Q 797억/ 714억/ 705억 2024.4Q 44억/ -61억/ -31억 2024.3Q 654억/ 548억/ 553억 2024.2Q 697억/ 587억/ 587억 📊 당일 기관수급 요약 📌 기관합계 : +6억 - 연기금 : +5억 - 금융투자 : +0억 - 투신 : +0억 - 보험 : +0억 - 사모 : +0억 - 은행 : 0억 - 기타금융 : 0억 📌 외국인 : +12억  ✅ 유안타증권(+3.4%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 44억 시가총액 : 7,625억 - 현재가 : 3,820원 📊 주요지표 부채비율 : 988% 유보율 : 55% PBR : 0.33배 📊 최근실적(매출/영업익/순익) 2025.1Q 7,637억/ 129억/ 91억 2024.4Q 7,070억/ 226억/ 111억 2024.3Q 6,723억/ 182억/ 209억 2024.2Q 5,953억/ 119억/ 119억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 금융투자 : +0억 - 연기금 : +0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 투신 : 0억 - 사모 : 0억 📌 외국인 : +5억  ✅ 다우데이타(+16.1%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 380억 시가총액 : 7,587억 - 현재가 : 19,810원 📊 주요지표 부채비율 : 856% 유보율 : 6,637% PBR : 0.31배 📊 최근실적(매출/영업익/순익) 2025.1Q 38,765억/ 3,498억/ 2,403억 2024.4Q 38,714억/ 2,003억/ 1,337억 2024.3Q 29,257억/ 2,965억/ 2,183억 2024.2Q 24,887억/ 3,407억/ 3,407억 📊 당일 기관수급 요약 📌 기관합계 : +4억 - 연기금 : +3억 - 사모 : +1억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 투신 : 0억 - 금융투자 : 0억 📌 외국인 : +41억  ✅ 아세아(+4.7%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 8억 시가총액 : 6,753억 - 현재가 : 324,000원 📊 주요지표 부채비율 : 64% 유보율 : 15,288% PBR : 0.37배 📊 최근실적(매출/영업익/순익) 2025.1Q 4,331억/ 256억/ 150억 2024.4Q 5,161억/ 197억/ 60억 2024.3Q 4,732억/ 369억/ 241억 2024.2Q 5,357억/ 669억/ 669억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 연기금 : +1억 - 금융투자 : +0억 - 투신 : +0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 사모 : 0억 📌 외국인 : +2억  ✅ 큐리옥스바이오시스템즈(+6.6%) ❗️ 역사적 신고가 돌파 거래대금 : 67억 시가총액 : 6,675억 - 현재가 : 41,300원 📊 최근 애널리스트 리포트 요약 📌 혁신적인 장비 'Pluto LT'로 시장을 흔드는 동사 - 동사는 2024년 6월, 가격을 낮춘 'Pluto LT' 장비를 출시해 주목받고 있습니다. - 이전 장비들의 높은 가격으로 시장 침투에 어려움을 겪었지만, 새로운 장비로 전략을 바꿨습니다. - 영국의 IMU biosciences와 8.1억 원 규모의 'Pluto HT' 공급 계약을 체결했습니다. - 'Pluto HT'는 대용량 버전으로, 개별 고객을 대상으로 활발히 소개되고 있습니다. - 2025년에는 세포 기반 연구 학회 CYTO에 참가해 각광받고 있습니다. - AstraZeneca의 도입 사례로 재현성을 높이는 'Pluto Code'가 주목받고 있습니다. (출처 : 키움증권) 📊 주요지표 부채비율 : 48% 유보율 : 351% PBR : 5.46배 📊 최근실적(매출/영업익/순익) 2025.1Q 9억/ -30억/ -36억 2024.4Q 10억/ -36억/ 17억 2024.3Q 10억/ -33억/ -40억 2024.2Q 11억/ -32억/ -32억 📊 당일 기관수급 요약 📌 기관합계 : -9억 - 투신 : 0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 사모 : -3억 - 금융투자 : -5억 📌 외국인 : +11억  ✅ 다날(+29.9%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 2,901억 시가총액 : 5,068억 - 현재가 : 7,350원 📊 주요지표 부채비율 : 139% 유보율 : 723% PBR : 0.6배 📊 최근실적(매출/영업익/순익) 2025.1Q 567억/ 23억/ -25억 2024.4Q 565억/ -62억/ 80억 2024.3Q 682억/ 55억/ -1억 2024.2Q 675억/ -7억/ -7억 📊 당일 기관수급 요약 📌 기관합계 : -16억 - 연기금 : +5억 - 보험 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 사모 : -3억 - 투신 : -3억 - 금융투자 : -14억 📌 외국인 : +25억  ✅ NICE(+4.6%) ❗️ 52주 신고가 다시 돌파 거래대금 : 30억 시가총액 : 4,908억 - 현재가 : 13,220원 📊 주요지표 부채비율 : 160% 유보율 : 3,956% PBR : 0.51배 📊 최근실적(매출/영업익/순익) 2025.1Q 7,450억/ 306억/ 152억 2024.4Q 8,240억/ 401억/ 395억 2024.3Q 7,874억/ 484억/ 113억 2024.2Q 7,434억/ 601억/ 601억 📊 당일 기관수급 요약 📌 기관합계 : +2억 - 투신 : +2억 - 사모 : +0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 📌 외국인 : +8억  ✅ 큐리언트(+7.5%) ❗️ 52주 신고가 신규 돌파 거래대금 : 33억 시가총액 : 4,491억 - 현재가 : 12,900원 📊 최근 애널리스트 리포트 요약 📌 기술 수출과 재무 안정성으로 미래를 여는 큐리언트 - 큐리언트는 한국 파스퇴르연구소에서 출발해 결핵 치료제를 개발하고 있는 바이오 기업입니다. - 막스플랑크연구소와의 협업으로 항암제 파이프라인을 강화하며 신약 개발을 가속화하고 있습니다. - 2024년 5월, 동구바이오제약이 최대 주주로 올라서며 240억 원을 투자해 재무 안정성을 확보했습니다. - 큐리언트는 CDK7 저해제, ADC, 결핵 치료제 등 다양한 파이프라인을 보유하고 있습니다. - 자회사 QLi5를 통해 차세대 항암제 시장 진입을 위한 ADC 플랫폼 개발도 병행 중입니다. (출처 : 대신증권) 📊 주요지표 부채비율 : 8% 유보율 : 26% PBR : 5.5배 📊 최근실적(매출/영업익/순익) 2025.1Q 19억/ -67억/ -62억 2024.4Q 28억/ -78억/ -59억 2024.3Q 23억/ -60억/ -56억 2024.2Q 20억/ -79억/ -79억 📊 당일 기관수급 요약 📌 기관합계 : -1억 - 투신 : +0억 - 연기금 : +0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 금융투자 : 0억 - 사모 : 0억 📌 외국인 : +10억  ✅ 농심홀딩스(+6.0%) ❗️ 52주 신고가 다시 돌파 거래대금 : 31억 시가총액 : 3,984억 - 현재가 : 85,900원 📊 주요지표 부채비율 : 35% 유보율 : 4,953% PBR : 0.24배 📊 최근실적(매출/영업익/순익) 2025.1Q 1,911억/ 253억/ 233억 2024.4Q 1,715억/ 27억/ 20억 2024.3Q 2,035억/ 195억/ 164억 2024.2Q 1,995억/ 287억/ 287억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 연기금 : +1억 - 보험 : 0억 - 은행 : 0억 - 사모 : 0억 - 금융투자 : 0억 - 투신 : 0억 - 기타금융 : -1억 📌 외국인 : +8억  ✅ 아세아제지(+1.1%) ❗️ 52주 신고가 신규 돌파 거래대금 : 15억 시가총액 : 3,514억 - 현재가 : 8,440원 📊 주요지표 부채비율 : 25% 유보율 : 1,807% PBR : 0.31배 📊 최근실적(매출/영업익/순익) 2025.1Q 2,111억/ 133억/ 120억 2024.4Q 2,195억/ -44억/ -57억 2024.3Q 2,257억/ 69억/ 62억 2024.2Q 2,277억/ 96억/ 96억 📊 당일 기관수급 요약 📌 기관합계 : +1억 - 투신 : +0억 - 금융투자 : +0억 - 사모 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 보험 : 0억 📌 외국인 : +0억  ✅ INVENI(+3.7%) ❗️ 역사적 신고가 신규 돌파 거래대금 : 10억 시가총액 : 3,402억 - 현재가 : 56,700원 📊 주요지표 부채비율 : 169% 유보율 : 1,673% PBR : 0.41배 📊 최근실적(매출/영업익/순익) 2025.1Q 5,326억/ 242억/ 198억 2024.4Q 3,791억/ 33억/ -56억 2024.3Q 1,238억/ -133억/ 77억 2024.2Q 1,718억/ 72억/ 72억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 투신 : +0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 - 사모 : 0억 📌 외국인 : +3억  ✅ 노루홀딩스(+5.4%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 116억 시가총액 : 3,389억 - 현재가 : 25,500원 📊 주요지표 부채비율 : 58% 유보율 : 5,488% PBR : 0.3배 📊 최근실적(매출/영업익/순익) 2025.1Q 2,889억/ 123억/ 117억 2024.4Q 3,150억/ 33억/ 112억 2024.3Q 3,072억/ 239억/ 318억 2024.2Q 3,458억/ 284억/ 284억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 연기금 : +0억 - 금융투자 : +0억 - 보험 : 0억 - 기타금융 : 0억 - 사모 : 0억 - 은행 : 0억 - 투신 : 0억 📌 외국인 : +13억  ✅ 일성아이에스(+11.7%) ❗️ 52주 신고가 다시 돌파 거래대금 : 26억 시가총액 : 3,365억 - 현재가 : 25,300원 📊 주요지표 부채비율 : 5% 유보율 : 3,553% PBR : 0.27배 📊 최근실적(매출/영업익/순익) 2025.1Q 166억/ -10억/ 15억 2024.4Q 169억/ -40억/ 46억 2024.3Q 190억/ 9억/ 96억 2024.2Q 171억/ -31억/ -31억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 사모 : +0억 - 금융투자 : +0억 - 투신 : +0억 - 보험 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 은행 : 0억 📌 외국인 : +7억  ✅ 세방(+7.6%) ❗️ 52주 신고가 다시 돌파 거래대금 : 59억 시가총액 : 3,078억 - 현재가 : 15,940원 📊 주요지표 부채비율 : 26% 유보율 : 9,867% PBR : 0.21배 📊 최근실적(매출/영업익/순익) 2025.1Q 3,254억/ 107억/ 280억 2024.4Q 3,397억/ -32억/ 19억 2024.3Q 3,351억/ 54억/ 150억 2024.2Q 3,638억/ 116억/ 116억 📊 당일 기관수급 요약 📌 기관합계 : +3억 - 금융투자 : +3억 - 사모 : +0억 - 투신 : +0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : +17억  ✅ 삼영무역(+1.6%) ❗️ 52주 신고가 다시 돌파 거래대금 : 6억 시가총액 : 2,973억 - 현재가 : 16,100원 📊 주요지표 부채비율 : 20% 유보율 : 5,821% PBR : 0.41배 📊 최근실적(매출/영업익/순익) 2025.1Q 1,160억/ 53억/ 181억 2024.4Q 1,206억/ 34억/ 131억 2024.3Q 1,141억/ 36억/ 144억 2024.2Q 1,276억/ 62억/ 62억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 사모 : +0억 - 금융투자 : +0억 - 투신 : 0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : +1억  ✅ 일진홀딩스(+5.5%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 49억 시가총액 : 2,912억 - 현재가 : 5,900원 📊 주요지표 부채비율 : 93% 유보율 : 873% PBR : 0.35배 📊 최근실적(매출/영업익/순익) 2025.1Q 5,056억/ 324억/ 251억 2024.4Q 5,336억/ 169억/ 78억 2024.3Q 3,875억/ 118억/ 62억 2024.2Q 4,929억/ 255억/ 255억 📊 당일 기관수급 요약 📌 기관합계 : +1억 - 사모 : +1억 - 투신 : +0억 - 금융투자 : +0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : +3억  ✅ 동원개발(+3.3%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 21억 시가총액 : 2,720억 - 현재가 : 2,995원 📊 주요지표 부채비율 : 32% 유보율 : 2,199% PBR : 0.19배 📊 최근실적(매출/영업익/순익) 2025.1Q 909억/ 45억/ 58억 2024.4Q 885억/ -69억/ -121억 2024.3Q 985억/ -64억/ 1억 2024.2Q 1,606억/ 96억/ 96억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 금융투자 : +0억 - 보험 : 0억 - 사모 : 0억 - 연기금 : 0억 - 투신 : 0억 - 은행 : 0억 - 기타금융 : 0억 📌 외국인 : +0억  ✅ 동국홀딩스(+7.9%) ❗️ 52주 신고가 다시 돌파 거래대금 : 48억 시가총액 : 2,700억 - 현재가 : 8,490원 📊 주요지표 부채비율 : 40% 유보율 : 1,103% PBR : 0.13배 📊 최근실적(매출/영업익/순익) 2025.1Q 4,656억/ 150억/ 22억 2024.4Q 5,218억/ 16억/ -248억 2024.3Q 5,314억/ 173억/ 16억 2024.2Q 5,064억/ 261억/ 261억 📊 당일 기관수급 요약 📌 기관합계 : -3억 - 연기금 : +1억 - 투신 : +0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 금융투자 : 0억 - 사모 : -4억 📌 외국인 : +10억  ✅ 광주신세계(+1.8%) ❗️ 52주 신고가 신규 돌파 거래대금 : 11억 시가총액 : 2,427억 - 현재가 : 30,500원 📊 주요지표 부채비율 : 48% 유보율 : 10,498% PBR : 0.25배 📊 최근실적(매출/영업익/순익) 2025.1Q 455억/ 129억/ 113억 2024.4Q 531억/ 164억/ 119억 2024.3Q 431억/ 107억/ 93억 2024.2Q 432억/ 121억/ 121억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 금융투자 : +0억 - 투신 : +0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 사모 : 0억 📌 외국인 : +3억  ✅ 원익(+19.6%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 2,651억 시가총액 : 1,745억 - 현재가 : 9,590원 📊 주요지표 부채비율 : 34% 유보율 : 2,846% PBR : 0.23배 📊 최근실적(매출/영업익/순익) 2025.1Q 366억/ 26억/ 33억 2024.4Q 298억/ -6억/ 181억 2024.3Q 335억/ 18억/ 54억 2024.2Q 413억/ 45억/ 45억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 연기금 : +0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 금융투자 : 0억 📌 외국인 : +25억  ✅ 사조씨푸드(+13.6%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 59억 시가총액 : 1,722억 - 현재가 : 10,000원 📊 주요지표 부채비율 : 62% 유보율 : 1,219% PBR : 0.34배 📊 최근실적(매출/영업익/순익) 2025.1Q 474억/ 41억/ 41억 2024.4Q 436억/ 23억/ 21억 2024.3Q 525억/ 22억/ 29억 2024.2Q 499억/ 20억/ 20억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 금융투자 : +0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : -2억  ✅ 삼양통상(+3.1%) ❗️ 52주 신고가 다시 돌파 거래대금 : 3억 시가총액 : 1,698억 - 현재가 : 56,600원 📊 주요지표 부채비율 : 5% 유보율 : 2,889% PBR : 0.29배 📊 최근실적(매출/영업익/순익) 2025.1Q 484억/ 50억/ 32억 2024.4Q 463억/ 45억/ -26억 2024.3Q 463억/ 61억/ 104억 2024.2Q 497억/ 40억/ 40억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 투신 : +0억 - 금융투자 : +0억 - 보험 : 0억 - 기타금융 : 0억 - 은행 : 0억 - 사모 : 0억 - 연기금 : 0억 📌 외국인 : +0억  ✅ CSA 코스믹(+18.1%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 35억 시가총액 : 1,697억 - 현재가 : 2,770원 📊 주요지표 부채비율 : 103% 유보율 : 26% PBR : 2.63배 📊 최근실적(매출/영업익/순익) 2025.1Q 76억/ -9억/ -10억 2024.4Q 95억/ -13억/ -30억 2024.3Q 83억/ -4억/ -8억 2024.2Q 109억/ 2억/ 2억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 금융투자 : 0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : +1억  ✅ 한진중공업홀딩스(+8.5%) ❗️ 52주 신고가 돌파 거래대금 : 20억 시가총액 : 1,657억 - 현재가 : 5,610원 📊 주요지표 부채비율 : 324% 유보율 : 186% PBR : 0.24배 📊 최근실적(매출/영업익/순익) 2025.1Q 4,932억/ 384억/ 280억 2024.4Q 3,573억/ 138억/ 381억 2024.3Q 1,790억/ 99억/ 33억 2024.2Q 1,820억/ 28억/ 28억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 연기금 : +0억 - 금융투자 : +0억 - 사모 : +0억 - 투신 : 0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 📌 외국인 : +7억  ✅ 좋은사람들(+7.7%) ❗️ 52주 신고가 신규 돌파 거래대금 : 905억 시가총액 : 1,606억 - 현재가 : 1,657원 📊 주요지표 부채비율 : 49% 유보율 : 9% PBR : 1.03배 📊 최근실적(매출/영업익/순익) 2025.1Q 160억/ -22억/ -23억 2024.4Q 223억/ -6억/ -19억 2024.3Q 236억/ 2억/ 5억 2024.2Q 243억/ 10억/ 10억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 금융투자 : 0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : +26억  ✅ 크라운해태홀딩스(+21.2%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 663억 시가총액 : 1,452억 - 현재가 : 9,780원 📊 주요지표 부채비율 : 104% 유보율 : 5,206% PBR : 0.24배 📊 최근실적(매출/영업익/순익) 2025.1Q 2,638억/ 204억/ 125억 2024.4Q 2,668억/ 113억/ 82억 2024.3Q 2,580억/ 161억/ 82억 2024.2Q 2,626억/ 186억/ 186억 📊 당일 기관수급 요약 📌 기관합계 : +5억 - 연기금 : +2억 - 금융투자 : +2억 - 투신 : 0억 - 보험 : 0억 - 은행 : 0억 - 사모 : 0억 - 기타금융 : 0억 📌 외국인 : -1억  ✅ 한솔홀딩스(+3.6%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 35억 시가총액 : 1,368억 - 현재가 : 3,335원 📊 주요지표 부채비율 : 39% 유보율 : 1,231% PBR : 0.17배 📊 최근실적(매출/영업익/순익) 2025.1Q 2,766억/ 83억/ 67억 2024.4Q 2,961억/ 16억/ -143억 2024.3Q 2,869억/ 67억/ 28억 2024.2Q 1,041억/ 5억/ 5억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 사모 : +0억 - 금융투자 : +0억 - 투신 : 0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : +5억  ✅ 동부건설(+4.3%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 7억 시가총액 : 1,269억 - 현재가 : 5,530원 📊 주요지표 부채비율 : 239% 유보율 : 478% PBR : 0.17배 📊 최근실적(매출/영업익/순익) 2025.2Q 4,106억/ 20억/ -(E) 2025.1Q 4,162억/ 150억/ 167억 2024.4Q 4,163억/ -163억/ -224억 2024.3Q 4,078억/ -219억/ -50억 2024.2Q 4,446억/ -403억/ -403억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 연기금 : +0억 - 보험 : +0억 - 금융투자 : +0억 - 투신 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 📌 외국인 : +4억  ✅ 현대코퍼레이션홀딩스(+5.8%) ❗️ 52주 신고가 다시 돌파 거래대금 : 30억 시가총액 : 1,256억 - 현재가 : 13,800원 📊 주요지표 부채비율 : 24% 유보율 : 618% PBR : 0.3배 📊 최근실적(매출/영업익/순익) 2025.1Q 621억/ 50억/ 99억 2024.4Q 581억/ 54억/ 79억 2024.3Q 563억/ 48억/ 119억 2024.2Q 495억/ 48억/ 48억 📊 당일 기관수급 요약 📌 기관합계 : +1억 - 금융투자 : +1억 - 사모 : +0억 - 보험 : 0억 - 은행 : 0억 - 연기금 : 0억 - 기타금융 : 0억 - 투신 : 0억 📌 외국인 : +5억  ✅ 케이엔알시스템(+16.6%) ❗️ 52주 신고가 신규 돌파 거래대금 : 808억 시가총액 : 1,251억 - 현재가 : 11,510원 📊 최근 애널리스트 리포트 요약 📌 케이엔알시스템, 정밀제어 시험장비의 강자 - 케이엔알시스템은 유압 및 진동 정밀제어 기술을 기반으로 시험장비와 유압로봇시스템을 제작, 판매하는 기업입니다. - '24년 매출은 약 185억 원으로 전년 대비 13.4% 감소, 영업손실은 77억 원을 기록했습니다. - 시험 장비 사업이 매출의 58%를 차지하며, 유압로봇사업은 13%를 차지하고 있습니다. - 주요 고객은 국내 공공기관과 대기업, 수출은 인도와 멕시코 등으로 약 20%를 차지합니다. - 정부기관 수주 레퍼런스를 바탕으로 시장 확대를 꾀하며, 유압로봇시스템의 내재화를 통한 글로벌 시장 진출을 준비 중입니다. (출처 : SK증권) 📊 주요지표 부채비율 : 76% 유보율 : 2,090% PBR : 3.06배 📊 최근실적(매출/영업익/순익) 2025.1Q 24억/ -20억/ -21억 2024.4Q 96억/ -8억/ -9억 2024.3Q 26억/ -21억/ -19억 2024.2Q 44억/ -30억/ -30억 📊 당일 기관수급 요약 📌 기관합계 : -1억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 - 투신 : 0억 - 사모 : 0억 📌 외국인 : +4억  ✅ 이엘씨(+7.2%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 11억 시가총액 : 1,214억 - 현재가 : 9,960원 📊 주요지표 부채비율 : 8% 유보율 : 2,737% PBR : 0.43배 📊 최근실적(매출/영업익/순익) 2025.1Q 80억/ -8억/ 2억 2024.4Q 102억/ 4억/ 34억 2024.3Q 92억/ -5억/ -26억 2024.2Q 41억/ -26억/ -26억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 금융투자 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 투신 : 0억 📌 외국인 : +0억  ✅ KCC건설(+6.3%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 10억 시가총액 : 1,190억 - 현재가 : 5,560원 📊 주요지표 부채비율 : 216% 유보율 : 345% PBR : 0.15배 📊 최근실적(매출/영업익/순익) 2025.1Q 4,495억/ 289억/ 136억 2024.4Q 5,448억/ 180억/ 19억 2024.3Q 3,998억/ 260억/ 119억 2024.2Q 4,480억/ 30억/ 30억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 연기금 : +0억 - 보험 : +0억 - 투신 : +0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 금융투자 : 0억 📌 외국인 : +0억  ✅ DRB동일(+4.8%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 7억 시가총액 : 1,094억 - 현재가 : 5,490원 📊 주요지표 부채비율 : 84% 유보율 : 4,776% PBR : 0.18배 📊 최근실적(매출/영업익/순익) 2025.1Q 1,847억/ 50억/ 46억 2024.4Q 1,828억/ -12억/ 43억 2024.3Q 1,818억/ 31억/ -26억 2024.2Q 2,083억/ 117억/ 117억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 금융투자 : +0억 - 투신 : 0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 사모 : 0억 📌 외국인 : +1억  ✅ 서울리거(+8.9%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 7억 시가총액 : 1,086억 - 현재가 : 1,255원 📊 주요지표 부채비율 : 58% 유보율 : 91% PBR : 0.6배 📊 최근실적(매출/영업익/순익) 2025.1Q 49억/ -13억/ -15억 2024.4Q 56억/ -8억/ 40억 2024.3Q 53억/ -7억/ -13억 2024.2Q 42억/ -7억/ -7억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 금융투자 : 0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : +0억  ✅ 인디에프(+17.0%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 215억 시가총액 : 1,076억 - 현재가 : 1,432원 📊 주요지표 부채비율 : 221% 유보율 : -16% PBR : 1.48배 📊 최근실적(매출/영업익/순익) 2025.1Q 249억/ -11억/ -18억 2024.4Q 318억/ 27억/ 47억 2024.3Q 241억/ -39억/ -45억 2024.2Q 320억/ 28억/ 28억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 금융투자 : +0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : +14억  ✅ 스톰테크(+4.6%) ❗️ 52주 신고가 신규 돌파 거래대금 : 415억 시가총액 : 1,072억 - 현재가 : 3,990원 📊 최근 애널리스트 리포트 요약 📌 정수기 부품 시장의 강자, 스톰테크의 성장과 확장 전략 - 스톰테크는 정수기 부품 전문 업체로, 매출의 90%가 정수기 부문에서 발생하고 있습니다. - 주요 제품인 피팅은 국내 시장 점유율 80%를 차지하며 매출의 62%를 차지합니다. - 2024년 3분기 누적 매출은 480억 원으로 전년 대비 8.8% 성장하며 안정적인 수익성을 유지하고 있습니다. - 다양한 고객 포트폴리오 덕분에 코웨이와 비슷한 수준의 매출 성장률을 보이고 있습니다. - 자동화 공정설비에 대한 지속적인 투자로 향후 안정적인 수익성을 기대할 수 있습니다. - 2026년까지 약 50억 원을 자동화 공정 장비에 투자할 계획입니다. (출처 : iM증권) 📊 주요지표 부채비율 : 40% 유보율 : 3,150% PBR : 0.98배 📊 최근실적(매출/영업익/순익) 2025.1Q 150억/ 18억/ 17억 2024.4Q 190억/ 20억/ 36억 2024.3Q 174억/ 36억/ 43억 2024.2Q 169억/ 43억/ 43억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 금융투자 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 투신 : 0억 📌 외국인 : 0억  ✅ 우리손에프앤지(+1.5%) ❗️ 52주 신고가 신규 돌파 거래대금 : 5억 시가총액 : 1,067억 - 현재가 : 1,541원 📊 주요지표 부채비율 : 73% 유보율 : 695% PBR : 0.29배 📊 최근실적(매출/영업익/순익) 2025.1Q 696억/ 7억/ -10억 2024.4Q 810억/ -8억/ -43억 2024.3Q 733억/ 83억/ 62억 2024.2Q 734억/ 178억/ 178억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 금융투자 : +0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : +1억  ✅ 한국가구(+5.8%) ❗️ 52주 신고가 신규 돌파 거래대금 : 9억 시가총액 : 848억 - 현재가 : 5,650원 📊 주요지표 부채비율 : 30% 유보율 : 9,640% PBR : 0.32배 📊 최근실적(매출/영업익/순익) 2025.1Q 347억/ 58억/ 46억 2024.4Q 380억/ 59억/ 65억 2024.3Q 339억/ 57억/ 46억 2024.2Q 297억/ 36억/ 36억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 금융투자 : 0억 - 투신 : 0억 - 연기금 : 0억 📌 외국인 : +1억 ⚡ 더욱 깊이있는 신고가 + 수급 정보를 원한다면 AWAKE 신고가 플러스를 이용해 보세요⚡ 👉 https://fishy-trampoline-79b.notion.site/1d175164780f803e93abc1e53c38b42c ⚡ |

|