| 제목 | 52주 신고가 돌파종목(2025년 07월 07일) |

|---|---|

| 작성일 | 2025-07-07 16:21:44 |

|

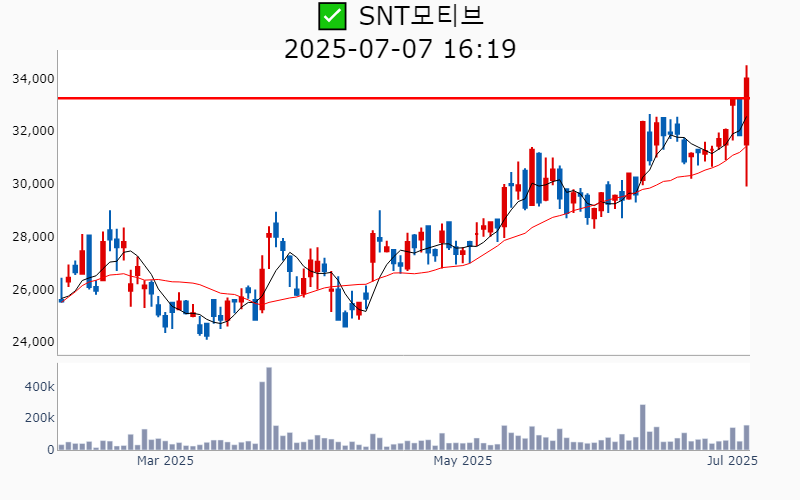

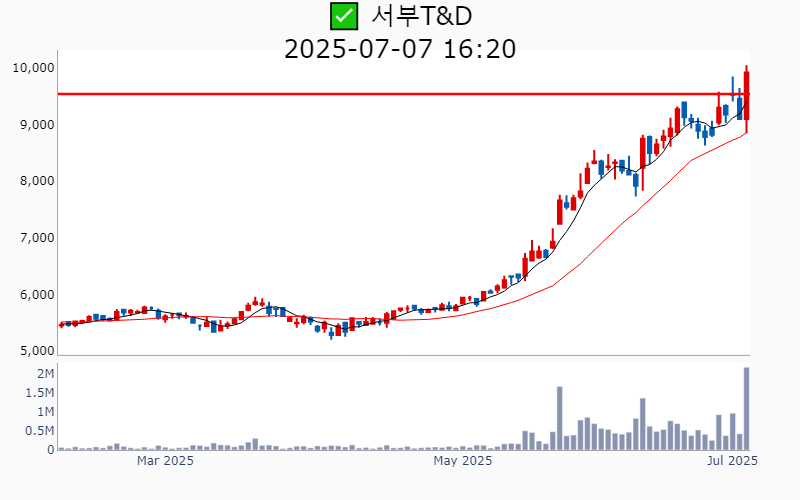

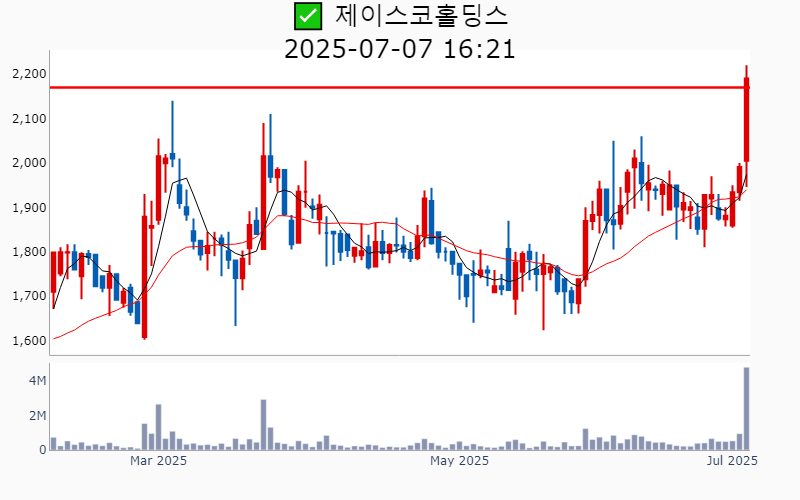

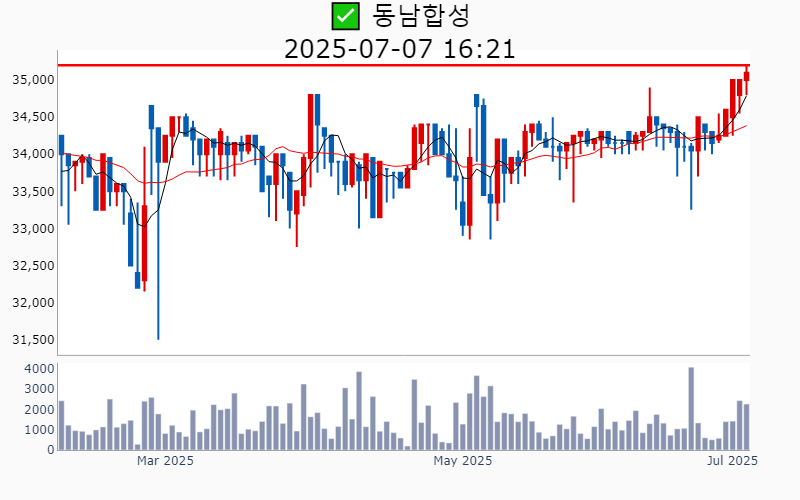

- 2025년 7월 7일기준 신고가 종목을 한눈에 볼 수 있도록 정리했습니다. - 실시간 신고가 종목은 Awake 신고가 종목 텔레그램 채널 https://t.me/awake_realtimeCheck 에서 확인하세요. - ⚡ 더욱 깊이있는 신고가 + 수급 정보를 원한다면 AWAKE 신고가 플러스를 이용해 보세요⚡ 👉 https://fishy-trampoline-79b.notion.site/1d175164780f803e93abc1e53c38b42c ⚡ -----------------------------------  ✅ 신한지주(+4.8%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 1,134억 시가총액 : 32.7조 - 현재가 : 66,000원 📊 최근 애널리스트 리포트 요약 📌 신한지주, 기대 이상의 실적과 투자 매력 증가 - 신한지주는 최근 1분기 순이익이 전년 대비 12.6% 증가하며 컨센서스를 상회했습니다. - 목표주가는 75,000원으로 상향 조정됐으며, 주주 환원율의 개선이 주목받고 있습니다. - 외환 변동성에도 불구하고 경쟁사 대비 안정적인 실적을 기록하고 있습니다. - 그러나 카드 자회사 수익성 악화와 공공 지원 확대는 주요 리스크로 지적됩니다. - 향후 투자 매력은 주주환원 정책 강화와 은행 대출 증가에 달려 있습니다. (출처 : 미래에셋증권/하나증권/SK증권) 📊 주요지표 부채비율 : 1,157% 유보율 : 1,916% PBR : 0.41배 📊 최근실적(매출/영업익/순익) 2025.2Q -/ 19,571억/ 14,451억(E) 2025.1Q 98,148억/ 19,442억/ 15,170억 2024.4Q 122,118억/ 6,680억/ 4,339억 2024.3Q 100,129억/ 18,699억/ 13,254억 2024.2Q 101,345억/ 18,525억/ 18,525억 📊 당일 기관수급 요약 📌 기관합계 : +134억 - 투신 : +78억 - 연기금 : +65억 - 보험 : +19억 - 사모 : +17억 - 기타금융 : +0억 - 은행 : 0억 - 금융투자 : -46억 📌 외국인 : +50억  ✅ KT&G(+5.1%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 586억 시가총액 : 16.6조 - 현재가 : 136,200원 📊 최근 애널리스트 리포트 요약 📌 "KT&G, 해외 담배와 주주환원으로 새롭게 떠오르다" - KT&G는 목표주가 150,000원으로 투자의견 '매수'를 받았습니다. - 2025년 예상 주당순이익(EPS) 9,043원을 바탕으로 주가 상승 여지가 충분하다고 평가됩니다. - 해외 궐련 매출이 전년 대비 54% 증가하며 전체 실적을 견인하고 있습니다. - 국내외 NGP 시장 침투율 상승과 신제품 효과가 업사이드를 기대하게 합니다. - 2024~2027년 주주환원 규모는 총 3.7조원으로, 구조적 재평가의 트리거가 될 것입니다. - 공격적 경영과 주주환원 정책으로 KT&G의 주가가 긍정적으로 흐를 전망입니다. (출처 : iM증권/교보증권/유안타증권) 📊 주요지표 부채비율 : 53% 유보율 : 934% PBR : 1.2배 📊 최근실적(매출/영업익/순익) 2025.2Q 15,082억/ 3,370억/ 2,996억(E) 2025.1Q 14,911억/ 2,856억/ 2,579억 2024.4Q 15,564억/ 2,125억/ 3,251억 2024.3Q 16,363억/ 4,178억/ 2,415억 2024.2Q 14,238억/ 3,220억/ 3,220억 📊 당일 기관수급 요약 📌 기관합계 : +98억 - 금융투자 : +43억 - 사모 : +36억 - 투신 : +16억 - 보험 : +4억 - 기타금융 : +0억 - 은행 : +0억 - 연기금 : -3억 📌 외국인 : -143억  ✅ JB금융지주(+3.5%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 129억 시가총액 : 4.3조 - 현재가 : 22,350원 📊 최근 애널리스트 리포트 요약 📌 JB금융지주: 주주환원율 45%의 매력과 단기적 건전성 우려 - JB금융지주의 목표주가가 25,000원으로 상향 조정되었습니다. - 2025년 1분기 순이익은 1,628억 원으로 전년 대비 6% 감소했지만 비이자이익은 97% 증가했습니다. - 명예퇴직비용 및 충당금 추가로 인해 일시적 실적 부진이 있었으나, 이 요인을 제외하면 실적은 안정적이었습니다. - 대손비용률은 1.07%로 증가했지만, 담보 비율이 높아 손실 전이는 제한적일 것으로 보입니다. - 올해 총 주주환원율은 45%로 업종 내 최상위권에 위치할 전망입니다. - 향후 자사주 매입 및 소각 계획이 있어 주주환원 전략이 지속될 것으로 기대됩니다. (출처 : 미래에셋증권/SK증권/하나증권) 📊 주요지표 부채비율 : 1,081% 유보율 : 488% PBR : 0.59배 📊 최근실적(매출/영업익/순익) 2025.2Q -/ 2,743억/ 2,103억(E) 2025.1Q 11,229억/ 2,175억/ 1,669억 2024.4Q 11,616억/ 1,583억/ 1,187억 2024.3Q 11,474억/ 2,610억/ 1,975억 2024.2Q 11,746억/ 2,588억/ 2,588억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 연기금 : +22억 - 보험 : +2억 - 금융투자 : +0억 - 은행 : 0억 - 사모 : -1억 - 투신 : -7억 - 기타금융 : -18억 📌 외국인 : +10억  ✅ 파라다이스(+4.8%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 284억 시가총액 : 1.5조 - 현재가 : 16,790원 📊 최근 애널리스트 리포트 요약 📌 일본 VIP로 견조한 성장, 중국 관광객 회복 기대! - 일본 VIP 덕분에 팬데믹 이전 수준의 실적을 유지하며, 5월 일본 VIP 드롭액이 2,864억원을 기록했습니다. - 일본의 오봉절과 맞먹는 수준의 드롭액을 달성한 것은 엔화 가치 상승이 기여한 결과입니다. - 중국 VIP의 회복은 더디지만 3분기 무비자 입국이 예정되어 있어 MASS 중심의 회복이 기대됩니다. - 1분기 카지노 드롭액은 감소했지만, 평균 홀드율 개선으로 실적 상승을 견인했습니다. - 중국인 관광객 증가와 한-중 관계 개선은 향후 실적 개선의 여지를 남기며, 공격적인 마케팅 전략이 필요합니다. (출처 : 키움증권/한화투자증권/유안타증권/대신증권/SK증권) 📊 주요지표 부채비율 : 83% 유보율 : 2,071% PBR : 0.57배 📊 최근실적(매출/영업익/순익) 2025.2Q 2,797억/ 351억/ 228억(E) 2025.1Q 2,833억/ 573억/ 431억 2024.4Q 2,658억/ 194억/ 365억 2024.3Q 2,682억/ 362억/ 197억 2024.2Q 2,733억/ 320억/ 320억 📊 당일 기관수급 요약 📌 기관합계 : +53억 - 투신 : +17억 - 금융투자 : +16억 - 사모 : +15억 - 연기금 : +3억 - 보험 : +0억 - 은행 : 0억 - 기타금융 : 0억 📌 외국인 : +7억  ✅ 미래에셋생명(+4.9%) ❗️ 52주 신고가 다시 돌파 거래대금 : 6억 시가총액 : 1.2조 - 현재가 : 6,670원 📊 최근 애널리스트 리포트 요약 📌 미래에셋생명, 변액보험 중심으로 자본 적정성 돋보여 - IFRS17 회계기준 전환 후, 미래에셋생명의 K-ICS 비율은 193.8%로 다른 중소형 생보사보다 높은 수준을 유지하고 있습니다. - 이는 변액보험 중심의 사업 구조로, 생명/장기손해보험과 시장위험 부담이 적기 때문입니다. - 현재 해약환급금준비금 영향으로 배당가능이익이 산출되지 않고 있으며, 투자손익의 불확실성도 여전합니다. - 하지만 향후 제도 개선 및 실적 안정성이 제고될 경우, 자본 안정성을 기반으로 높은 성장 가능성을 기대할 수 있습니다. (출처 : SK증권) 📊 주요지표 부채비율 : 1,203% 유보율 : 187% PBR : 0.24배 📊 최근실적(매출/영업익/순익) 2025.1Q 10,776억/ 394억/ 248억 2024.4Q 15,001억/ 387억/ 663억 2024.3Q 6,532억/ 69억/ 43억 2024.2Q 10,938억/ 221억/ 221억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 투신 : +0억 - 사모 : +0억 - 보험 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 📌 외국인 : +1억  ✅ 원텍(+9.0%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 177억 시가총액 : 1.1조 - 현재가 : 11,700원 📊 최근 애널리스트 리포트 요약 📌 원텍, 혁신과 성장의 중심에 서다 - 1Q25 실적에서 원텍은 매출 374억 원을 기록, 이는 전년 대비 65.8% 증가한 수치로 시장 기대치를 크게 상회했습니다. - 영업이익은 146억 원으로 영업이익률 38.9%를 기록하며 전년 대비 119.3% 상승했습니다. - 태국 매출은 100억 원으로 전년 대비 200% 이상 성장하며 글로벌 시장에서 주목받고 있습니다. - 미국 시장에서는 레이저 장비 '라비앙'을 'NOUVADerm'으로 판매하며 새로운 매출 경로를 열었습니다. - 국내외에서 '올리지오' 장비의 빠른 성장세가 돋보이며, 특히 태국에서의 판매가 전체 성장에 큰 기여를 하고 있습니다. - 향후 남은 2025년에도 태국 매출은 300억 원까지 확대될 것으로 전망되며, 장비별 매출 비중은 올리지오가 주도하고 있습니다. (출처 : 키움증권) 📊 주요지표 부채비율 : 41% 유보율 : 1,377% PBR : 4.16배 📊 최근실적(매출/영업익/순익) 2025.2Q 375억/ 151억/ 127억(E) 2025.1Q 374억/ 146억/ 119억 2024.4Q 368억/ 138억/ 140억 2024.3Q 269억/ 73억/ 48억 2024.2Q 290억/ 70억/ 70억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 사모 : +6억 - 투신 : +2억 - 은행 : 0억 - 기타금융 : 0억 - 보험 : -1억 - 금융투자 : -2억 - 연기금 : -5억 📌 외국인 : +75억  ✅ SNT모티브(+6.8%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 52억 시가총액 : 9,024억 - 현재가 : 34,000원 📊 최근 애널리스트 리포트 요약 📌 모터와 방산의 동반 성장: SNT모티브의 매출 확대 전략 - SNT모티브는 2025년 목표주가 3.5만원을 설정, HEV 시동모터와 오일펌프 부문에서의 성장세가 두드러집니다. - 2025년 예상 EPS는 3,538원, Target P/E는 9.3배로, 자동차 부품과 방산 수출로 매출이 꾸준히 증가할 전망입니다. - GM의 Bolt EV 재생산 계획에 따라 Drive Unit 수주 기회가 예상되며, 현대트랜시스와의 협력도 강화됩니다. - 방산 부문에서는 유럽과 중동에서의 성장 모멘텀이 주목받고 있으며, 전체적인 매출 확대에 기여할 것으로 보입니다. - 한국GM 철수 우려는 과도한 것으로 판단되며, SNT모티브의 관세 노출이 낮아 안정적인 투자처로 평가됩니다. (출처 : 삼성증권/한화투자증권/대신증권/하나증권) 📊 주요지표 부채비율 : 28% 유보율 : 712% PBR : 0.62배 📊 최근실적(매출/영업익/순익) 2025.2Q 2,553억/ 259억/ 247억(E) 2025.1Q 2,262억/ 230억/ 213억 2024.4Q 2,858억/ 290억/ 332억 2024.3Q 2,208억/ 220억/ 170억 2024.2Q 2,403억/ 251억/ 251억 📊 당일 기관수급 요약 📌 기관합계 : +4억 - 금융투자 : +3억 - 사모 : +0억 - 은행 : +0억 - 연기금 : +0억 - 기타금융 : 0억 - 보험 : 0억 - 투신 : 0억 📌 외국인 : +10억  ✅ 이노션(+2.5%) ❗️ 52주 신고가 신규 돌파 거래대금 : 20억 시가총액 : 8,200억 - 현재가 : 20,500원 📊 최근 애널리스트 리포트 요약 📌 불확실성 속에서도 선방, 광고 시장의 새로운 길을 열다! - 1분기 실적이 컨센서스에 부합, 매출총이익은 2,321억원으로 10% 증가했으나 순이익은 42.6% 감소했습니다. - 러시아 법인의 환율 변동과 과거 높은 기저 효과로 인해 순이익이 감소했으나 광고주의 신차 캠페인 덕분에 국내외 매출이 성장했습니다. - 영업이익률은 인력 충원에 따른 인건비 증가로 12.9%로 하락했습니다. - 향후 M&A가 성사되면 실적과 멀티플 모두 상승할 가능성이 있습니다. - 2026년 목표는 M&A 포함해 매출총이익 1.3조원으로, 연평균 14% 성장률을 기대합니다. - 소비 심리 위축에도 불구, 비계열 광고주 유치로 수익 개선이 예상됩니다. (출처 : 삼성증권/한화투자증권/대신증권) 📊 주요지표 부채비율 : 154% 유보율 : 4,767% PBR : 0.71배 📊 최근실적(매출/영업익/순익) 2025.2Q 5,470억/ 394억/ 306억(E) 2025.1Q 5,034억/ 298억/ 169억 2024.4Q 5,990억/ 426억/ 272억 2024.3Q 5,120억/ 459억/ 327억 2024.2Q 5,221억/ 367억/ 367억 📊 당일 기관수급 요약 📌 기관합계 : +3억 - 투신 : +3억 - 보험 : +0억 - 금융투자 : +0억 - 사모 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : +3억  ✅ GS피앤엘(+12.8%) ❗️ 127일 신고가 돌파 이어감 거래대금 : 145억 시가총액 : 7,853억 - 현재가 : 39,600원 📊 주요지표 부채비율 : 84% 유보율 : 4,150% PBR : 0.41배 📊 최근실적(매출/영업익/순익) 2025.1Q 945억/ 152억/ 83억 2024.4Q 383억/ 0억/ -11억 📊 당일 기관수급 요약 📌 기관합계 : +2억 - 사모 : +13억 - 투신 : +7억 - 은행 : 0억 - 기타금융 : 0억 - 보험 : 0억 - 금융투자 : -7억 - 연기금 : -10억 📌 외국인 : +4억  ✅ 다날(+14.6%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 4,313억 시가총액 : 6,695억 - 현재가 : 9,710원 📊 주요지표 부채비율 : 139% 유보율 : 723% PBR : 0.6배 📊 최근실적(매출/영업익/순익) 2025.1Q 567억/ 23억/ -25억 2024.4Q 565억/ -62억/ 80억 2024.3Q 682억/ 55억/ -1억 2024.2Q 675억/ -7억/ -7억 📊 당일 기관수급 요약 📌 기관합계 : -10억 - 연기금 : +0억 - 기타금융 : +0억 - 은행 : 0억 - 보험 : 0억 - 금융투자 : 0억 - 투신 : -2억 - 사모 : -8억 📌 외국인 : +1억  ✅ 서부T&D(+9.0%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 213억 시가총액 : 6,490억 - 현재가 : 9,920원 📊 최근 애널리스트 리포트 요약 📌 서울드래곤시티: 외국인 관광객 증가와 함께하는 실적 상승 - 올해 1분기 외국인 입국자는 409만 명으로 전년 대비 14.6% 증가하며 관광 수요 회복을 보였습니다. - 서부 T&D의 서울드래곤시티는 1,700개 객실과 카지노를 갖춘 복합문화시설로, 매출과 영업이익이 각각 11.5%, 20.0% 증가했습니다. - 코로나19 이후 호텔 공급 부족 상황에서 드래곤시티의 OCC와 ADR이 증가하며 매출 성장이 기대됩니다. - 2024년 외국인 관광객 수는 전년 대비 48.4% 증가하면서 팬데믹 이전 수준을 거의 회복할 것으로 보입니다. - 중국 관광객의 회복 속도가 더디지만, 비자면제 정책으로 하반기 관광객 증가가 가속화될 전망입니다. - GKL의 카지노 입점과 중국 관광객 증가로 인한 집객효과가 드래곤시티의 실적 개선에 긍정적 영향을 미칠 것입니다. (출처 : iM증권/SK증권) 📊 주요지표 부채비율 : 133% 유보율 : 2,126% PBR : 0.36배 📊 최근실적(매출/영업익/순익) 2025.2Q 471억/ 91억/ -(E) 2025.1Q 461억/ 129억/ -5억 2024.4Q 526억/ 159억/ 721억 2024.3Q 466억/ 124억/ -17억 2024.2Q 469억/ 89억/ 89억 📊 당일 기관수급 요약 📌 기관합계 : +23억 - 사모 : +16억 - 금융투자 : +2억 - 보험 : +1억 - 투신 : +1억 - 연기금 : +0억 - 은행 : 0억 - 기타금융 : 0억 📌 외국인 : +43억  ✅ 동국제강(+7.2%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 127억 시가총액 : 5,477억 - 현재가 : 11,040원 📊 최근 애널리스트 리포트 요약 📌 [철강 시장의 도전과 기회: 동국제강의 흑자전환과 미래 전망] - 동국제강은 철근 및 H형강 분야 국내 2위로, 최근 흑자 전환에 성공했습니다. - 2025년 1분기 매출 7,331억 원, 영업이익 49억 원 예상되며, 봉형강 판매 부진이 문제로 지적됩니다. - 원재료 단가 하락으로 봉형강 스프레드는 확대됐으나, 후판은 환율 영향으로 스프레드가 축소됐습니다. - 향후 건설 경기와 환율 변동이 실적에 중요한 변수로 작용할 전망입니다. - 현대IFC 인수 가능성 등으로 인해 장기적인 투자 매력이 주목받고 있습니다. (출처 : 하나증권/유안타증권) 📊 주요지표 부채비율 : 93% 유보율 : 465% PBR : 0.26배 📊 최근실적(매출/영업익/순익) 2025.2Q 8,674억/ 230억/ 79억(E) 2025.1Q 7,255억/ 43억/ 25억 2024.4Q 8,215억/ -120억/ -270억 2024.3Q 8,386억/ 215억/ 95억 2024.2Q 9,402억/ 405억/ 405억 📊 당일 기관수급 요약 📌 기관합계 : +12억 - 연기금 : +9억 - 보험 : +2억 - 투신 : +1억 - 사모 : +1억 - 은행 : 0억 - 기타금융 : 0억 - 금융투자 : -1억 📌 외국인 : -5억  ✅ 제이에스코퍼레이션(+11.1%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 134억 시가총액 : 3,931억 - 현재가 : 13,600원 📊 최근 애널리스트 리포트 요약 📌 이제는 저평가된 황금알을 낳는 거위, 제이에스코퍼레이션의 재평가 시점 - 제이에스코퍼레이션은 1분기 매출 2,937억원, 영업이익 283억원으로 전년 대비 각각 41.6%, 47.1% 증가했습니다. - 연간 실적 컨센서스 기준 PER은 3배 미만으로 저평가된 우량주로 보이며, 향후 성장 가능성이 큽니다. - 트럼프 관세로 인한 판가 인상 가능성 있지만, 중남미 생산 이전 계획으로 장기적으로 관세 영향을 최소화할 수 있습니다. - 하얏트호텔 인수 후 주가는 저점 기록, 하지만 호텔가치는 긍정적 요소로 매각차익 가능성이 있습니다. - 글로벌 가방 브랜드 ODM 전문성을 바탕으로 의류 OEM/ODM으로 사업 확장, 불황형 소비 환경에서 수혜 기대됩니다. (출처 : SK증권/신한투자증권) 📊 주요지표 부채비율 : 252% 유보율 : 31,764% PBR : 0.53배 📊 최근실적(매출/영업익/순익) 2025.2Q 3,136억/ 362억/ -(E) 2025.1Q 2,937억/ 283억/ 142억 2024.4Q 3,198억/ 331억/ -599억 2024.3Q 3,616억/ 428억/ 1,132억 2024.2Q 2,287억/ 261억/ 261억 📊 당일 기관수급 요약 📌 기관합계 : +22억 - 연기금 : +9억 - 투신 : +7억 - 사모 : +3억 - 금융투자 : +1억 - 보험 : +0억 - 은행 : 0억 - 기타금융 : 0억 📌 외국인 : -5억  ✅ 노머스(+8.2%) ❗️ 156일 신고가 신규 돌파 거래대금 : 108억 시가총액 : 3,686억 - 현재가 : 33,850원 📊 최근 애널리스트 리포트 요약 📌 엔터테크 신생 기업 노머스, 해외 투어로 고성장 지속 전망! - 노머스는 엔터테크 기업으로, 해외 공연 기획과 커뮤니티 플랫폼 등 다양한 사업을 통해 고성장을 이어가고 있습니다. - 2024년에는 매출액 689억 원을 기록하며 전년 대비 62.9% 성장하는 등 성공적인 턴어라운드를 달성했습니다. - 이 회사는 중소형 IP를 활용해 팬덤 성장을 도와주는 비즈니스 모델을 운영하며, 대형 소속사와도 협력하려고 합니다. - 매출 비중은 공연 42.2%, MD 및 상품 37.2%, 플랫폼 20.6%로 구성되어 있으며, 플랫폼 콘텐츠가 가장 높은 공헌 이익률을 보입니다. - 2025년에도 모든 사업부의 매출 고성장이 기대되며, 엔터테크 업계에서 중요한 플레이어로 자리 잡을 가능성이 큽니다. (출처 : SK증권/DS투자증권) 📊 주요지표 부채비율 : 15% 유보율 : 1,548% PBR : 3.16배 📊 최근실적(매출/영업익/순익) 2025.1Q 191억/ 46억/ 48억 📊 당일 기관수급 요약 📌 기관합계 : -2억 - 사모 : +3억 - 투신 : +0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : -2억 - 금융투자 : -4억 📌 외국인 : +13억  ✅ CJ프레시웨이(+2.8%) ❗️ 52주 신고가 다시 돌파 거래대금 : 40억 시가총액 : 3,472억 - 현재가 : 29,250원 📊 최근 애널리스트 리포트 요약 📌 CJ프레시웨이: 2분기의 실적 도약과 성장 전망 - CJ프레시웨이의 2분기 매출액은 8,858억 원으로 전년 동기 대비 9.2% 증가할 것으로 예상됩니다. - 프랜차이즈 매출 성장과 인천공항 컨세션 운영 효과가 2분기 매출 증가를 견인할 전망입니다. - 하지만 부진한 소비 경기와 비용 증가로 인해 영업이익은 304억 원으로 제한된 성장을 보일 것으로 보입니다. - 1분기에는 CJ제일제당 온라인 공급 비중 확대와 물류비 효율화로 안정적 성장을 기록했습니다. - 향후 프랜차이즈 매출 확대와 병원급식 수주 증가로 지속적인 성장이 기대됩니다. - 정치적 불확실성 완화에 따라 소비심리 회복세가 이어질 것으로 전망됩니다. (출처 : IBK투자증권/DS투자증권) 📊 주요지표 부채비율 : 282% 유보율 : 1,558% PBR : 0.65배 📊 최근실적(매출/영업익/순익) 2025.2Q 8,802억/ 342억/ 197억(E) 2025.1Q 7,986억/ 106억/ 16억 2024.4Q 8,502억/ 252억/ 180억 2024.3Q 8,319억/ 282억/ -78억 2024.2Q 8,113억/ 301억/ 301억 📊 당일 기관수급 요약 📌 기관합계 : +2억 - 투신 : +4억 - 사모 : +1억 - 연기금 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 보험 : -1억 - 금융투자 : -2억 📌 외국인 : +5억  ✅ 제이에스링크(+3.6%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 12억 시가총액 : 3,127억 - 현재가 : 11,590원 📊 주요지표 부채비율 : 97% 유보율 : 148% PBR : 5.57배 📊 최근실적(매출/영업익/순익) 2025.1Q 14억/ -48억/ -45억 2024.4Q 57억/ -17억/ -17억 2024.3Q 41억/ -25억/ -60억 2024.2Q 31억/ -24억/ -24억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 금융투자 : 0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : +1억  ✅ 교촌에프앤비(+4.3%) ❗️ 52주 신고가 신규 돌파 거래대금 : 42억 시가총액 : 2,893억 - 현재가 : 5,790원 📊 최근 애널리스트 리포트 요약 📌 2025년 교촌에프앤비: 직영 전환의 새로운 기회와 도전 - 2025년 1분기 교촌에프앤비의 실적은 기대치에 미치지 못했으나, 매출은 전년 대비 10% 성장했습니다. - 비용 증가로 인해 영업이익은 감소했으나, 2분기부터 이익 성장이 예상됩니다. - 스포츠 후원 종료, 계절적 성수기, 신메뉴 효과로 하반기 업황 개선이 기대됩니다. - 가맹지역본부 전환 효과로 매출총이익률이 31.5%까지 상승했습니다. - 해외 시장 확장과 미국 다크키친 도입으로 글로벌 매출 비중이 증가할 전망입니다. (출처 : 유진투자증권/IBK투자증권/DS투자증권) 📊 주요지표 부채비율 : 92% 유보율 : 629% PBR : 1.64배 📊 최근실적(매출/영업익/순익) 2025.2Q 1,287억/ 120억/ 74억(E) 2025.1Q 1,246억/ 107억/ 66억 2024.4Q 1,261억/ 57억/ -27억 2024.3Q 1,276억/ 76억/ 45억 2024.2Q 1,139억/ -99억/ -99억 📊 당일 기관수급 요약 📌 기관합계 : -2억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 - 투신 : 0억 - 사모 : -2억 📌 외국인 : +3억  ✅ 애니플러스(+8.4%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 119억 시가총액 : 2,562억 - 현재가 : 5,230원 📊 최근 애널리스트 리포트 요약 📌 '귀멸의 칼날: 무한성편' 기대되는 하반기 흥행과 투자 기회 - 국내 서브컬쳐 산업을 주도하는 기업이 2025년 매출 1,600억원, 영업이익 350억원을 목표로 제시했습니다. - 이는 회사 추정치보다 높은 수준이며, 주가수익비율(PER)은 9배 이하로 여전히 상승 여지가 있습니다. - 특히, '귀멸의 칼날: 무한성편' 영화가 8월 개봉 예정이어서 실적 성장 가능성이 높게 평가됩니다. - 지난 1년간 주가는 부진했으나, 2025년에는 본업 성장과 주주 소통에 집중할 계획입니다. - 하반기 인기 IP 영화 개봉으로 실적 성장 가시성이 높아져 투자 매력이 큽니다. - 4분기 실적 발표 이후부터 영화 개봉까지 점진적인 매수가 유효합니다. (출처 : 신한투자증권) 📊 주요지표 부채비율 : 106% 유보율 : 2,504% PBR : 1.13배 📊 최근실적(매출/영업익/순익) 2025.1Q 294억/ 52억/ 42억 2024.4Q 323억/ 58억/ 65억 2024.3Q 386억/ 60억/ 45억 2024.2Q 343억/ 81억/ 81억 📊 당일 기관수급 요약 📌 기관합계 : -2억 - 은행 : 0억 - 기타금융 : 0억 - 보험 : 0억 - 투신 : 0억 - 연기금 : 0억 - 사모 : 0억 - 금융투자 : -1억 📌 외국인 : +17억  ✅ 서흥(+5.9%) ❗️ 52주 신고가 다시 돌파 거래대금 : 12억 시가총액 : 2,412억 - 현재가 : 20,850원 📊 주요지표 부채비율 : 99% 유보율 : 7,688% PBR : 0.34배 📊 최근실적(매출/영업익/순익) 2025.2Q 1,791억/ 95억/ -(E) 2025.1Q 1,808억/ 116억/ 66억 2024.4Q 1,486억/ 34억/ 14억 2024.3Q 1,666억/ 74억/ 107억 2024.2Q 1,728억/ 110억/ 110억 📊 당일 기관수급 요약 📌 기관합계 : +1억 - 연기금 : +0억 - 보험 : +0억 - 사모 : +0억 - 투신 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 금융투자 : 0억 📌 외국인 : +0억  ✅ KPX케미칼(+0.7%) ❗️ 52주 신고가 신규 돌파 거래대금 : 7억 시가총액 : 2,384억 - 현재가 : 49,250원 📊 주요지표 부채비율 : 25% 유보율 : 2,681% PBR : 0.3배 📊 최근실적(매출/영업익/순익) 2025.1Q 2,213억/ 103억/ 35억 2024.4Q 2,370억/ 70억/ 189억 2024.3Q 2,234억/ 116억/ 90억 2024.2Q 2,319억/ 118억/ 118억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 투신 : +0억 - 은행 : +0억 - 사모 : +0억 - 금융투자 : +0억 - 보험 : +0억 - 기타금융 : 0억 - 연기금 : -1억 📌 외국인 : +0억  ✅ 슈피겐코리아(+3.2%) ❗️ 52주 신고가 다시 돌파 거래대금 : 3억 시가총액 : 1,803억 - 현재가 : 29,000원 📊 주요지표 부채비율 : 8% 유보율 : 15,528% PBR : 0.28배 📊 최근실적(매출/영업익/순익) 2025.1Q 1,090억/ 92억/ 82억 2024.4Q 1,282억/ 58억/ 101억 2024.3Q 1,321억/ 71억/ 61억 2024.2Q 968억/ 11억/ 11억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 금융투자 : +0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : +0억  ✅ 제이스코홀딩스(+10.0%) ❗️ 52주 신고가 신규 돌파 거래대금 : 100억 시가총액 : 1,799억 - 현재가 : 2,190원 📊 주요지표 부채비율 : 93% 유보율 : 82% PBR : 2.07배 📊 최근실적(매출/영업익/순익) 2025.1Q 79억/ -26억/ -34억 2024.4Q 76억/ -37억/ -186억 2024.3Q 61억/ -43억/ -64억 2024.2Q 71억/ -46억/ -46억 📊 당일 기관수급 요약 📌 기관합계 : -2억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 투신 : 0억 - 금융투자 : -2억 📌 외국인 : +2억  ✅ 조이시티(+8.8%) ❗️ 52주 신고가 신규 돌파 거래대금 : 277억 시가총액 : 1,555억 - 현재가 : 2,225원 📊 주요지표 부채비율 : 137% 유보율 : 170% PBR : 1.05배 📊 최근실적(매출/영업익/순익) 2025.1Q 327억/ 22억/ 9억 2024.4Q 333억/ 20억/ -111억 2024.3Q 340억/ 18억/ -8억 2024.2Q 370억/ 32억/ 32억 📊 당일 기관수급 요약 📌 기관합계 : +1억 - 금융투자 : +2억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 투신 : 0억 📌 외국인 : -7억  ✅ 메카로(+7.9%) ❗️ 52주 신고가 신규 돌파 거래대금 : 45억 시가총액 : 1,384억 - 현재가 : 13,580원 📊 주요지표 부채비율 : 8% 유보율 : 3,742% PBR : 0.52배 📊 최근실적(매출/영업익/순익) 2025.1Q 215억/ 33억/ 41억 2024.4Q 198억/ 44억/ 38억 2024.3Q 161억/ 7억/ 17억 2024.2Q 141억/ 2억/ 2억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 금융투자 : +0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 투신 : 0억 📌 외국인 : +7억  ✅ 한컴위드(+30.0%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 427억 시가총액 : 1,377억 - 현재가 : 4,880원 📊 주요지표 부채비율 : 55% 유보율 : 986% PBR : 0.46배 📊 최근실적(매출/영업익/순익) 2025.1Q 1,597억/ 20억/ 39억 2024.4Q 1,168억/ 14억/ -93억 2024.3Q 1,187억/ 2억/ 9억 2024.2Q 1,340억/ -3억/ -3억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 금융투자 : +0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : -17억  ✅ 동남합성(+0.3%) ❗️ 52주 신고가 신규 돌파 거래대금 : 0억 시가총액 : 1,228억 - 현재가 : 35,100원 📊 주요지표 부채비율 : 109% 유보율 : 1,724% PBR : 2.17배 📊 최근실적(매출/영업익/순익) 2025.1Q 528억/ 30억/ 23억 2024.4Q 484억/ 19억/ 17억 2024.3Q 464억/ 22억/ 11억 2024.2Q 451억/ 17억/ 17억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 연기금 : +0억 - 금융투자 : +0억 - 투신 : +0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 📌 외국인 : 0억  ✅ 팜스코(+6.9%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 8억 시가총액 : 1,135억 - 현재가 : 3,090원 📊 주요지표 부채비율 : 619% 유보율 : 973% PBR : 0.48배 📊 최근실적(매출/영업익/순익) 2025.1Q 3,745억/ 200억/ 13억 2024.4Q 4,016억/ -26억/ -801억 2024.3Q 3,747억/ 194억/ 422억 2024.2Q 3,927억/ 138억/ 138억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 📌 외국인 : +1억 ⚡ 더욱 깊이있는 신고가 + 수급 정보를 원한다면 AWAKE 신고가 플러스를 이용해 보세요⚡ 👉 https://fishy-trampoline-79b.notion.site/1d175164780f803e93abc1e53c38b42c ⚡ |

|