| 제목 | 52주 신고가 돌파종목(2025년 07월 25일) |

|---|---|

| 작성일 | 2025-07-25 16:06:58 |

|

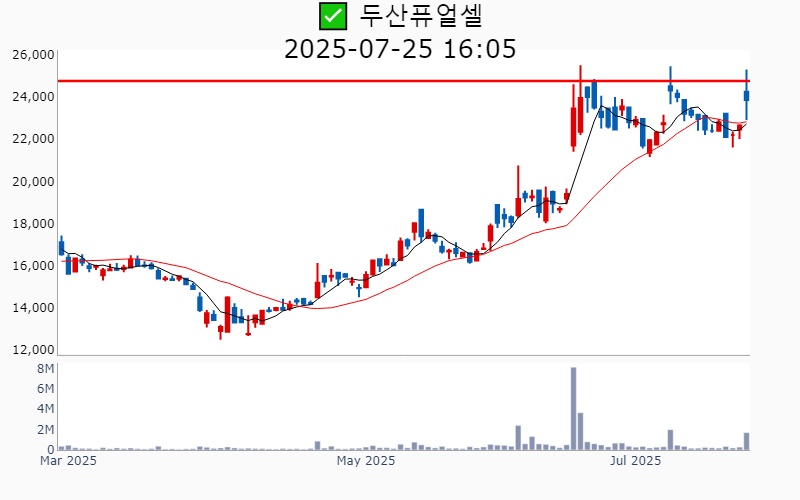

- 2025년 7월 25일기준 신고가 종목을 한눈에 볼 수 있도록 정리했습니다. - 실시간 신고가 종목은 Awake 신고가 종목 텔레그램 채널 https://t.me/awake_realtimeCheck 에서 확인하세요. - ⚡ 더욱 깊이있는 신고가 + 수급 정보를 원한다면 AWAKE 신고가 플러스를 이용해 보세요⚡ 👉 https://fishy-trampoline-79b.notion.site/1d175164780f803e93abc1e53c38b42c ⚡ -----------------------------------  ✅ KB금융(+1.4%) ❗️ 역사적 신고가 돌파 거래대금 : 2,434억 시가총액 : 45.3조 - 현재가 : 118,800원 📊 최근 애널리스트 리포트 요약 📌 [KB금융, 분기 최대 순익과 파격적 주주환원 결정: 업계 리더십 강화] - KB금융의 2025년 2분기 순이익은 1조 7,384억원으로 전년 및 전분기 대비 소폭 증가하며 컨센서스를 6% 상회했습니다. - 비이자수익은 금리 및 환율 하락으로 인해 크게 개선되었으며, KDB생명빌딩 매각 등으로 추가 이익을 기록했습니다. - 순수수료수익도 증가하며 그룹 수익성에 긍정적 영향을 미쳤고, 그룹 NIM은 소폭 하락했으나 여신 성장으로 견조한 이익을 유지했습니다. - KB금융은 2025년 하반기 자사주 매입 및 배당을 통해 총주주환원율을 50% 이상으로 계획하며 주주 가치를 높이고 있습니다. - CET1비율은 13.74%로 업계 최고 수준을 유지하며, 이는 KB금융의 자본적정성과 재무건전성을 입증합니다. - 이러한 결정은 다른 금융지주사들의 배당정책에도 긍정적인 영향을 줄 전망입니다. (출처 : 미래에셋증권/교보증권/SK증권) 📊 주요지표 부채비율 : 1,181% 유보율 : 2,857% PBR : 0.5배 📊 최근실적(매출/영업익/순익) 2025.2Q -/ 22,524억/ 16,199억(E) 2025.1Q 197,228억/ 22,930억/ 16,991억 2024.4Q 264,119억/ 10,300억/ 6,587억 2024.3Q 155,047억/ 23,576억/ 15,960억 2024.2Q 198,802억/ 23,022억/ 23,022억 📊 당일 기관수급 요약 📌 기관합계 : -31억 - 금융투자 : +129억 - 은행 : +1억 - 기타금융 : -1억 - 보험 : -8억 - 투신 : -42억 - 사모 : -46억 - 연기금 : -62억 📌 외국인 : +185억  ✅ HD현대(+8.1%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 784억 시가총액 : 11.8조 - 현재가 : 149,800원 📊 주요지표 부채비율 : 190% 유보율 : 9,749% PBR : 0.55배 📊 최근실적(매출/영업익/순익) 2025.2Q 168,288억/ 11,965억/ 7,719억(E) 2025.1Q 170,869억/ 12,864억/ 7,774억 2024.4Q 170,972억/ 8,782억/ 7,761억 2024.3Q 165,992억/ 4,316억/ 1,017억 2024.2Q 175,548억/ 8,798억/ 8,798억 📊 당일 기관수급 요약 📌 기관합계 : +129억 - 사모 : +46억 - 연기금 : +44억 - 투신 : +27억 - 보험 : +22억 - 기타금융 : 0억 - 은행 : -1억 - 금융투자 : -7억 📌 외국인 : +73억  ✅ 한화엔진(+11.9%) ❗️ 역사적 신고가 신규 돌파 거래대금 : 2,643억 시가총액 : 3.0조 - 현재가 : 35,650원 📊 최근 애널리스트 리포트 요약 📌 한화엔진, 2025년 1분기 실적 호조와 성장 전망 - 한화엔진의 1분기 매출은 3,182억원으로 컨센서스를 충족하며, 영업이익은 당사 추정치를 33.9% 초과했습니다. - 설 연휴로 조업일수가 줄었음에도 불구하고, 높은 환율과 AM사업 매출 확대 덕분에 좋은 실적을 기록했습니다. - 1분기 엔진 납품은 30대로 줄었지만, 메탄올 D/F 엔진 등 고마진 프로젝트 덕분에 매출 감소폭은 작았습니다. - 신규 수주액은 이미 작년의 61%를 달성하며, 향후 15~20% 생산능력 확대가 예정되어 있습니다. - 중국 조선소의 수주 급증과 국내 조선소의 북미 LNGC 수요 증가로 올해 기록적인 수주가 예상됩니다. - AM 사업은 2025년까지 10% 이상 성장할 전망이며, 지속적인 투자로 2027년에는 2배 성장이 기대됩니다. (출처 : SK증권/iM증권) 📊 주요지표 부채비율 : 259% 유보율 : 358% PBR : 4.29배 📊 최근실적(매출/영업익/순익) 2025.2Q 3,380억/ 259억/ 196억(E) 2025.1Q 3,182억/ 223억/ 194억 2024.4Q 3,263억/ 182억/ 394억 2024.3Q 2,961억/ 153억/ 106억 2024.2Q 2,865억/ 186억/ 186억 📊 당일 기관수급 요약 📌 기관합계 : +10억 - 투신 : +14억 - 사모 : +10억 - 금융투자 : +4억 - 은행 : 0억 - 기타금융 : 0억 - 보험 : -5억 - 연기금 : -13억 📌 외국인 : +687억  ✅ HD현대마린엔진(+11.4%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 722억 시가총액 : 2.2조 - 현재가 : 64,400원 📊 최근 애널리스트 리포트 요약 📌 HD현대의 두 번째 심장, 내년부터 제대로 달린다! - HD현대의 2Q25 매출은 933억 원으로 전년 대비 9.7%, 전 분기 대비 12.4% 증가할 것으로 예상됩니다. - 엔진 부문은 HD현대미포가 생산을 전담하며, 가동률이 86%에서 90%까지 상승할 전망입니다. - 터보차저는 국산화 계약으로, 캡티브 물량을 소화하며 매출 성장을 이끌 것입니다. - 크랭크샤프트의 경우 국내 수요 증가에 따라 점진적인 매출 성장세가 예상됩니다. - 향후 HD현대마린솔루션과의 시너지를 통한 AM 사업 성장도 기대됩니다. (출처 : SK증권) 📊 주요지표 부채비율 : 60% 유보율 : 568% PBR : 2.75배 📊 최근실적(매출/영업익/순익) 2025.2Q 1,010억/ 130억/ 105억(E) 2025.1Q 830억/ 103억/ 139억 2024.4Q 886억/ 91억/ 502억 2024.3Q 808억/ 88억/ 95억 2024.2Q 851억/ 90억/ 90억 📊 당일 기관수급 요약 📌 기관합계 : +126억 - 연기금 : +51억 - 투신 : +39억 - 금융투자 : +13억 - 보험 : +11억 - 사모 : +9억 - 은행 : 0억 - 기타금융 : 0억 📌 외국인 : +85억  ✅ DN오토모티브(+5.1%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 69억 시가총액 : 1.8조 - 현재가 : 31,100원 📊 최근 애널리스트 리포트 요약 📌 DN오토모티브의 성장과 DN솔루션즈 상장: 투자 기회 분석 - DN오토모티브의 1분기 매출액은 전년 동기 대비 13% 증가한 8,787억 원, 영업이익은 11% 증가한 1,377억 원을 기록했습니다. - 공작기계 부문이 10%대의 높은 성장률을 보이며 매출 비중 60% 이상을 차지하고 있습니다. - 방진제품/축전지 부문은 축전지 매출 증가로 2024년에는 수익성이 8.2%까지 회복될 전망입니다. - DN솔루션즈는 5월 16일 상장을 앞두고 있으며, 공모 희망가는 65,000원에서 89,700원입니다. - 상장 후 DN솔루션즈의 시가총액은 약 4.10조 원에서 5.66조 원이 될 것으로 예상됩니다. - DN솔루션즈의 2024년 매출액은 2.11조 원, 영업이익은 4,105억 원으로 기대되고 있습니다. (출처 : 하나증권) 📊 주요지표 부채비율 : 123% 유보율 : 33,842% PBR : 0.59배 📊 최근실적(매출/영업익/순익) 2025.1Q 8,787억/ 1,377억/ 868억 2024.4Q 9,199억/ 1,207억/ 701억 2024.3Q 8,486억/ 1,299억/ 612억 2024.2Q 8,852억/ 1,486억/ 1,486억 📊 당일 기관수급 요약 📌 기관합계 : +8억 - 연기금 : +17억 - 보험 : +1억 - 기타금융 : +0억 - 투신 : 0억 - 금융투자 : 0억 - 은행 : 0억 - 사모 : -8억 📌 외국인 : -11억  ✅ 두산퓨얼셀(+5.3%) ❗️ 52주 신고가 다시 돌파 거래대금 : 407억 시가총액 : 1.6조 - 현재가 : 23,850원 📊 최근 애널리스트 리포트 요약 📌 두산퓨얼셀, 신재생 에너지의 새로운 기회: 성장 속 이익 개선은 언제? - 두산퓨얼셀은 2025년 미국향 물량 납품을 시작하며, 데이터 센터 수주가 성장의 신호탄으로 작용할 전망입니다. - 1분기 매출은 작년 대비 214.8% 증가했지만, 높은 원가로 인해 적자를 기록했습니다. - 2023년 CHPS 수주 물량이 2024년부터 본격적으로 매출에 반영되며, 사업 신뢰도가 개선됐습니다. - 2025년 수주 실적은 127MW로 기대되며, 이익 개선이 주가에 영향을 미칠 것으로 보입니다. - 향후 일반수소 시장의 확장이 중요하며, 현재 2028년까지의 시장 개설은 확정됐습니다. - 목표주가는 25,000원이며, 투자의견은 매수를 유지하고 있습니다. (출처 : 하나증권/미래에셋증권/신한투자증권/유진투자증권) 📊 주요지표 부채비율 : 153% 유보율 : 5,865% PBR : 2.33배 📊 최근실적(매출/영업익/순익) 2025.2Q 1,411억/ -51억/ -43억(E) 2025.1Q 997억/ -116억/ -101억 2024.4Q 2,616억/ -26억/ -62억 2024.3Q 320억/ -30억/ -37억 2024.2Q 865억/ 22억/ 22억 📊 당일 기관수급 요약 📌 기관합계 : +19억 - 투신 : +6억 - 연기금 : +5억 - 금융투자 : +4억 - 사모 : +1억 - 보험 : +0억 - 은행 : 0억 - 기타금융 : 0억 📌 외국인 : -3억  ✅ SNT에너지(+4.6%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 609억 시가총액 : 1.1조 - 현재가 : 51,500원 📊 최근 애널리스트 리포트 요약 📌 에어쿨러 수요 급증, LNG 프로젝트와 함께하는 미래 성장 기대 - 2025년 2분기 매출은 1,407억 원으로 전년 대비 109% 증가, 영업이익은 445% 상승했습니다. - 중동의 에어쿨러 프로젝트가 높은 마진율에 기여했으며, 향후 미국 시장 진출로 수혜가 예상됩니다. - LNG 무역량은 2030년까지 600백만 톤으로 증가할 전망이며, 미국과 중동 중심으로 수혜가 기대됩니다. - 최근 5년간 수주잔고는 2,440억 원에서 9,240억 원으로 급증했습니다. - 트럼프 2.0 시대의 에너지 정책은 LNG 수출 확대를 가속화하고 있습니다. - 2024년 에어쿨러 매출 비중은 81.4%로 주요 성장 동력입니다. (출처 : iM증권/대신증권/신한투자증권) 📊 주요지표 부채비율 : 71% 유보율 : 3,005% PBR : 2.0배 📊 최근실적(매출/영업익/순익) 2025.2Q 1,228억/ 130억/ 109억(E) 2025.1Q 1,153억/ 129억/ 84억 2024.4Q 957억/ 90억/ 203억 2024.3Q 697억/ 52억/ -23억 2024.2Q 673억/ 50억/ 50억 📊 당일 기관수급 요약 📌 기관합계 : +9억 - 투신 : +11억 - 보험 : +7억 - 사모 : +4억 - 연기금 : +4억 - 은행 : 0억 - 금융투자 : -1억 - 기타금융 : -17억 📌 외국인 : +89억  ✅ 넥스트바이오메디컬(+8.1%) ❗️ 224일 신고가 돌파 이어감 거래대금 : 125억 시가총액 : 4,657억 - 현재가 : 57,300원 📊 최근 애널리스트 리포트 요약 📌 넥스파우더, 임상시험 결과로 세계 최정상급 학술지 등재! - 넥스파우더가 2025년 5월, 임상시험 결과로 세계적인 SCI 저널 CUT에 등재되었습니다. - CUT는 소화기학 및 간장학 분야에서 상위 5위 안에 드는 학술지로, Impact Factor는 25.8에 달합니다. - 이번 등재는 넥스파우더의 임상적 우수성을 국제적으로 인정받은 결과입니다. - 넥스파우더는 최신 기술로 미래 임상 현장에 변화를 가져올 잠재력을 보이고 있습니다. - 이러한 성과는 향후 넥스파우더의 시장 확장과 투자 매력도를 높이는 데 긍정적인 영향을 줄 것입니다. (출처 : 미래에셋증권) 📊 주요지표 부채비율 : 30% 유보율 : 907% PBR : 7.16배 📊 최근실적(매출/영업익/순익) 2025.2Q 40억/ -5억/ -4억(E) 2025.1Q 38억/ -7억/ -4억 2024.4Q 22억/ -11억/ 1억 2024.3Q 22억/ -10억/ -13억 2024.1Q 24억/ -6억/ -6억 📊 당일 기관수급 요약 📌 기관합계 : +17억 - 투신 : +10억 - 사모 : +9억 - 금융투자 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 보험 : -2억 📌 외국인 : +3억  ✅ 대양전기공업(+4.2%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 28억 시가총액 : 2,478억 - 현재가 : 25,900원 📊 최근 애널리스트 리포트 요약 📌 자동차 센서와 방산으로 성장 가속화, 대양전기공업의 새로운 도약 - 대양전기공업은 2분기 매출 582억 원, 영업이익 63억 원을 예상하며, 센서와 방산 사업부의 성장이 두드러질 전망입니다. - 조선 사업부는 매출보다는 이익률 개선이 예상되며, 센서 사업부의 성장은 주력 사업의 전환을 예고하고 있습니다. - 방산 사업부는 전년 대비 79.4% 성장하며 207억 원 매출을 기록, 센서 사업부도 71.5% 성장했습니다. - 대양전기공업은 글로벌 시장에서 ESC 센서의 유일한 경쟁자로 자리매김하며, 올해 센서 매출은 346억 원으로 47% 성장할 전망입니다. - 2025년 예상 실적은 매출 2,372억 원, 영업이익 217억 원으로 상향 조정되어, 자동차 센서 사업부의 성장이 주도할 것으로 보입니다. - 조선업의 부활과 방산 프로젝트 정상화는 대양전기공업의 실적 성장을 더욱 가속화할 것으로 기대됩니다. (출처 : IBK투자증권) 📊 주요지표 부채비율 : 24% 유보율 : 5,004% PBR : 0.58배 📊 최근실적(매출/영업익/순익) 2025.2Q 567억/ 57억/ 53억(E) 2025.1Q 556억/ 57억/ 57억 2024.4Q 603억/ 73억/ 92억 2024.3Q 447억/ 29억/ 25억 2024.2Q 499억/ 31억/ 31억 📊 당일 기관수급 요약 📌 기관합계 : +3억 - 보험 : +2억 - 투신 : +0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 📌 외국인 : 0억  ✅ KSS해운(+0.6%) ❗️ 52주 신고가 다시 돌파 거래대금 : 9억 시가총액 : 2,436억 - 현재가 : 10,550원 📊 주요지표 부채비율 : 256% 유보율 : 3,530% PBR : 0.36배 📊 최근실적(매출/영업익/순익) 2025.1Q 1,377억/ 297억/ 116억 2024.4Q 1,367억/ 257억/ 315억 2024.3Q 1,316억/ 281억/ -45억 2024.2Q 1,368억/ 294억/ 294억 📊 당일 기관수급 요약 📌 기관합계 : +4억 - 사모 : +3억 - 금융투자 : +1억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 보험 : 0억 - 투신 : 0억 📌 외국인 : -2억  ✅ 휴먼테크놀로지(-5.8%) ❗️ 52주 신고가 신규 돌파 거래대금 : 23억 시가총액 : 1,545억 - 현재가 : 6,230원 📊 주요지표 부채비율 : 34% 유보율 : 355% PBR : 2.27배 📊 최근실적(매출/영업익/순익) 2025.1Q 127억/ -20억/ -17억 2024.4Q 108억/ -24억/ -132억 2024.3Q 161억/ -2억/ -5억 2024.2Q 92억/ -23억/ -23억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 금융투자 : 0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : -2억  ✅ 대창(+5.9%) ❗️ 52주 신고가 신규 돌파 거래대금 : 912억 시가총액 : 1,498억 - 현재가 : 1,644원 📊 주요지표 부채비율 : 174% 유보율 : 288% PBR : 0.35배 📊 최근실적(매출/영업익/순익) 2025.1Q 3,724억/ 146억/ 39억 2024.4Q 3,203억/ 63억/ 11억 2024.3Q 3,150억/ -25억/ -13억 2024.2Q 3,534억/ 222억/ 222억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 금융투자 : +0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 투신 : 0억 📌 외국인 : +16억  ✅ 산돌(+10.9%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 49억 시가총액 : 1,329억 - 현재가 : 17,100원 📊 주요지표 부채비율 : 31% 유보율 : 1,501% PBR : 0.88배 📊 최근실적(매출/영업익/순익) 2025.1Q 52억/ 18억/ 16억 2024.4Q 45억/ 13억/ 35억 2024.3Q 45억/ 11억/ 6억 2024.2Q 35억/ 3억/ 3억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 금융투자 : 0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : +1억  ✅ 티쓰리(0%) ❗️ 52주 신고가 다시 돌파 거래대금 : 9억 시가총액 : 1,312억 - 현재가 : 2,130원 📊 최근 애널리스트 리포트 요약 📌 글로벌 인기 IP로 지속 성장하는 게임사 - 이 회사는 글로벌 인기 IP 오디션을 보유한 게임사로, 다양한 분야에서 사업을 운영하고 있습니다. - 주요 사업은 PC/모바일 게임, 드론, 투자/컨설팅으로, 각 영역에서 전문성을 발휘합니다. - 1분기 기준 게임서비스가 전체 매출의 75%를 차지하며, 해외 매출 비중도 61%에 달합니다. - 오디션은 2004년 출시 이후 누적 매출액 1조 7천억 원, 이용자 7억 명을 기록하며 큰 성공을 거두고 있습니다. - 해외에서의 인기 덕분에 오디션의 해외 로열티 매출은 전년 동기 대비 15% 성장했습니다. - 앞으로도 글로벌 시장에서의 확장과 성장이 기대되는 회사입니다. (출처 : 미래에셋증권) 📊 주요지표 부채비율 : 14% 유보율 : 1,727% PBR : 1.03배 📊 최근실적(매출/영업익/순익) 2025.1Q 160억/ 34억/ 38억 2024.4Q 139억/ 14억/ 23억 2024.3Q 150억/ 37억/ 27억 2024.2Q 178억/ 29억/ 29억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 금융투자 : +0억 - 보험 : +0억 - 투신 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : +0억  ✅ 엠투아이(+3.6%) ❗️ 52주 신고가 신규 돌파 거래대금 : 72억 시가총액 : 964억 - 현재가 : 5,700원 📊 주요지표 부채비율 : 14% 유보율 : 4,358% PBR : 1.19배 📊 최근실적(매출/영업익/순익) 2025.1Q 91억/ 11억/ 15억 2024.4Q 101억/ 20억/ 25억 2024.3Q 78억/ 8억/ 7억 2024.2Q 95억/ 16억/ 16억 📊 당일 기관수급 요약 📌 기관합계 : -2억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 연기금 : 0억 - 금융투자 : 0억 - 기타금융 : -1억 📌 외국인 : 0억  ✅ 피에스텍(+1.6%) ❗️ 52주 신고가 신규 돌파 거래대금 : 1억 시가총액 : 849억 - 현재가 : 4,405원 📊 주요지표 부채비율 : 39% 유보율 : 1,307% PBR : 0.49배 📊 최근실적(매출/영업익/순익) 2025.1Q 257억/ 18억/ 9억 2024.4Q 220억/ 2억/ 37억 2024.3Q 181억/ 10억/ -3억 2024.2Q 234억/ 17억/ 17억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 투신 : +0억 - 금융투자 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : 0억 ⚡ 더욱 깊이있는 신고가 + 수급 정보를 원한다면 AWAKE 신고가 플러스를 이용해 보세요⚡ 👉 https://fishy-trampoline-79b.notion.site/1d175164780f803e93abc1e53c38b42c ⚡ |

|