| 제목 | 52주 신고가 돌파종목(2025년 08월 07일) |

|---|---|

| 작성일 | 2025-08-07 16:08:59 |

|

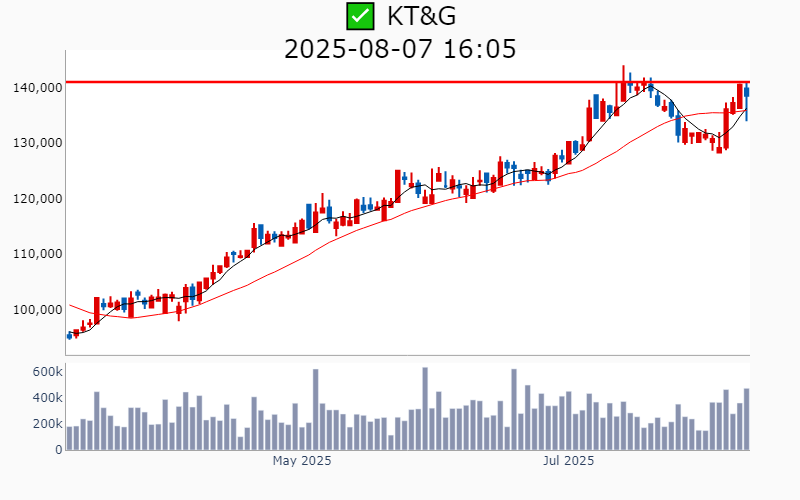

- 2025년 8월 7일기준 신고가 종목을 한눈에 볼 수 있도록 정리했습니다. - 실시간 신고가 종목은 Awake 신고가 종목 텔레그램 채널 https://t.me/awake_realtimeCheck 에서 확인하세요. - ⚡ 더욱 깊이있는 신고가 + 수급 정보를 원한다면 AWAKE 신고가 플러스를 이용해 보세요⚡ 👉 https://fishy-trampoline-79b.notion.site/1d175164780f803e93abc1e53c38b42c ⚡ -----------------------------------  ✅ KT&G(-1.4%) ❗️ 역사적 신고가 다시 돌파 거래대금 : 646억 시가총액 : 16.9조 - 현재가 : 138,500원 📊 최근 애널리스트 리포트 요약 📌 해외 궐련 성장과 주주환원으로 여전히 매력적인 K-담배, KT&G의 업사이드 포인트 - KT&G의 2분기 실적은 매출 1조 5,206억원, 영업이익 3,436억원으로 시장 기대치에 부합할 전망입니다. - 해외 궐련 매출은 카자흐스탄 신공장 가동 효과로 전년 대비 25% 이상 증가하며 성장을 견인했습니다. - 국내 궐련 시장은 수요 감소에도 불구하고 M/S 67%를 유지하며 안정적입니다. - 올해 연간 6,000억원 배당 및 3,000억원 자사주 매입, 소각을 통해 주주환원 정책을 강화하고 있습니다. - 목표주가는 해외 실적 모멘텀을 반영해 기존 대비 14.3% 상승한 16만원으로 조정되었습니다. - 향후 전자담배, 글로벌 시장 및 건강기능식품에 집중하며 공격적 경영 전략을 펼칠 것으로 기대됩니다. (출처 : iM증권/교보증권/유안타증권) 📊 주요지표 부채비율 : 53% 유보율 : 934% PBR : 1.2배 📊 최근실적(매출/영업익/순익) 2025.2Q 15,014억/ 3,464억/ 2,536억(E) 2025.1Q 14,911억/ 2,856억/ 2,579억 2024.4Q 15,564억/ 2,125억/ 3,251억 2024.3Q 16,363억/ 4,178억/ 2,415억 2024.2Q 14,238억/ 3,220억/ 3,220억 📊 당일 기관수급 요약 📌 기관합계 : +25억 - 연기금 : +38억 - 금융투자 : +32억 - 보험 : +8억 - 투신 : +4억 - 은행 : +2억 - 기타금융 : -4억 - 사모 : -55억 📌 외국인 : -118억  ✅ 현대글로비스(+4.5%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 648억 시가총액 : 12.5조 - 현재가 : 166,700원 📊 최근 애널리스트 리포트 요약 📌 현대글로비스, 해운부문 실적 개선으로 목표주가 상향! - 현대글로비스의 목표주가가 16.4만원에서 19.0만원으로 상향 조정되었습니다. - 2분기 영업이익은 주력 사업부의 성장 덕분에 사상 최대치를 경신했습니다. - 해운부문의 이익 개선이 두드러져 영업이익의 37%를 차지하며, 고마진을 기록했습니다. - 하반기에도 실적은 기존 가이던스를 초과할 것으로 예상되며, 톤세 효과로 법인세율 인하가 기대됩니다. - 대미 자동차 관세가 무난히 결정되면 하반기에도 성장세가 지속될 전망입니다. (출처 : 미래에셋증권/한화투자증권/대신증권) 📊 주요지표 부채비율 : 96% 유보율 : 22,969% PBR : 0.94배 📊 최근실적(매출/영업익/순익) 2025.2Q 74,410억/ 5,106억/ 3,788억(E) 2025.1Q 72,234억/ 5,019억/ 3,982억 2024.4Q 72,879억/ 4,597억/ 966억 2024.3Q 74,687억/ 4,691억/ 3,837억 2024.2Q 70,643억/ 4,393억/ 4,393억 📊 당일 기관수급 요약 📌 기관합계 : +73억 - 사모 : +93억 - 투신 : +23억 - 보험 : +8억 - 은행 : 0억 - 기타금융 : -1억 - 금융투자 : -19억 - 연기금 : -30억 📌 외국인 : -13억  ✅ 달바글로벌(+9.4%) ❗️ 53일 신고가 다시 돌파 거래대금 : 1,247억 시가총액 : 2.9조 - 현재가 : 238,000원 📊 최근 애널리스트 리포트 요약 📌 "달바글로벌: 세계에서 빛나는 성장을 향해!" - 달바글로벌은 현지화 전략을 통해 유럽 아마존에서 K뷰티 브랜드로 독보적인 성과를 올리고 있습니다. - 해외 매출은 2분기 1,400억원으로 전년 대비 91% 증가하며, 영업이익은 397억원으로 126% 상승했습니다. - 일본, 러시아, 북미 시장에서의 초기 성과가 본격적인 매출 확장 사이클에 진입하며, 향후 오프라인 진출로 이익 기여가 확대될 것으로 기대됩니다. - 2025년 해외 매출은 138% 증가할 것으로 예상되며, 북미와 일본에서 각각 215%와 210%의 성장이 기대됩니다. - 러시아는 이커머스를 통해 급성장 중이며, 중국은 재진입 이후 1분기 매출이 900% 이상 증가했습니다. - 달바글로벌의 전략적 확장은 외형과 수익성의 빠른 성장을 예고하며, 글로벌 뷰티 시장에서 주목할 만한 기업으로 자리매김할 것입니다. (출처 : 하나증권/교보증권) 📊 주요지표 부채비율 : 35% 유보율 : 10,539% PBR : -배 📊 최근실적(매출/영업익/순익) 2025.2Q 1,302억/ 365억/ 266억(E) 2025.1Q 1,138억/ 301억/ 247억 2024.4Q 953억/ 135억/ 130억 2024.3Q 737억/ 140억/ 96억 📊 당일 기관수급 요약 📌 기관합계 : -97억 - 금융투자 : +5억 - 투신 : +3억 - 은행 : 0억 - 보험 : -2억 - 연기금 : -8억 - 기타금융 : -27억 - 사모 : -68억 📌 외국인 : +221억  ✅ HD현대마린엔진(+7.1%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 522억 시가총액 : 2.8조 - 현재가 : 81,800원 📊 최근 애널리스트 리포트 요약 📌 HD현대마린엔진: 이익률 개선과 성장 전망의 이중주 - HD현대마린엔진의 목표주가를 77,000원으로 40% 상향, 투자의견은 매수 유지입니다. - 2분기 실적은 시장 기대를 넘었으며, 마진 개선이 빠르게 진행되고 있습니다. - D/F 엔진 비중 상승과 고정비 절감으로 이익 성장에 기여하고 있습니다. - 엔진 수주와 AM 사업에서의 그룹 시너지가 기대됩니다. - 2025년 엔진 생산 가동률은 90%로 확대될 전망이며, 수익성 개선이 예상됩니다. - 국산화된 터보차저와 크랭크샤프트는 향후 매출 성장의 주요 동력이 될 것입니다. (출처 : SK증권/하나증권) 📊 주요지표 부채비율 : 60% 유보율 : 568% PBR : 2.75배 📊 최근실적(매출/영업익/순익) 2025.2Q 1,006억/ 127억/ 98억(E) 2025.1Q 830억/ 103억/ 139억 2024.4Q 886억/ 91억/ 502억 2024.3Q 808억/ 88억/ 95억 2024.2Q 851억/ 90억/ 90억 📊 당일 기관수급 요약 📌 기관합계 : +94억 - 투신 : +62억 - 연기금 : +29억 - 금융투자 : +9억 - 보험 : +2억 - 은행 : +0억 - 기타금융 : 0억 - 사모 : -10억 📌 외국인 : -82억  ✅ 한국카본(+3.8%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 216억 시가총액 : 1.7조 - 현재가 : 32,450원 📊 최근 애널리스트 리포트 요약 📌 수주와 실적이 빛나는 순간! 이제 주목받을 차례 - 1분기 매출 2,246억원, 영업이익 311억원을 기록하며 예상치를 39% 상회하는 어닝 서프라이즈를 달성했습니다. - 경쟁사와의 보냉재 스왑 계약과 조선사향 보냉재 물량이 실적에 긍정적인 영향을 미쳤습니다. - 일회성 요인을 제외하고도 경상이익이 시장 예상을 크게 웃돌았습니다. - 화재 이후 설비 투자와 MDI 가격 안정화, 환율 효과 등으로 실적이 큰 폭으로 개선됐습니다. - 향후 지속적인 설비 효율화와 안정된 시장 환경은 긍정적인 실적 전망을 뒷받침합니다. (출처 : SK증권) 📊 주요지표 부채비율 : 88% 유보율 : 1,897% PBR : 1.36배 📊 최근실적(매출/영업익/순익) 2025.2Q 2,051억/ 233억/ -(E) 2025.1Q 2,246억/ 311억/ 219억 2024.4Q 1,942억/ 174억/ -6억 2024.3Q 1,706억/ 77억/ 123억 2024.2Q 1,942억/ 178억/ 178억 📊 당일 기관수급 요약 📌 기관합계 : +37억 - 사모 : +29억 - 금융투자 : +5억 - 연기금 : +2억 - 은행 : +0억 - 보험 : +0억 - 기타금융 : 0억 - 투신 : 0억 📌 외국인 : -16억  ✅ HJ중공업(+19.9%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 2,907억 시가총액 : 1.1조 - 현재가 : 13,700원 📊 주요지표 부채비율 : 536% 유보율 : -95% PBR : 1.41배 📊 최근실적(매출/영업익/순익) 2025.1Q 4,101억/ 55억/ 56억 2024.4Q 4,798억/ 20억/ -195억 2024.3Q 4,538억/ 329억/ 520억 2024.2Q 4,848억/ -395억/ -395억 📊 당일 기관수급 요약 📌 기관합계 : -6억 - 보험 : +4억 - 투신 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 금융투자 : -1억 - 연기금 : -2억 - 사모 : -8억 📌 외국인 : -5억  ✅ GS피앤엘(+4.0%) ❗️ 150일 신고가 돌파 이어감 거래대금 : 88억 시가총액 : 9,618억 - 현재가 : 48,500원 📊 주요지표 부채비율 : 84% 유보율 : 4,150% PBR : 0.41배 📊 최근실적(매출/영업익/순익) 2025.1Q 945억/ 152억/ 83억 2024.4Q 383억/ 0억/ -11억 📊 당일 기관수급 요약 📌 기관합계 : +20억 - 사모 : +9억 - 투신 : +6억 - 연기금 : +2억 - 금융투자 : +1억 - 보험 : +0억 - 은행 : 0억 - 기타금융 : 0억 📌 외국인 : -10억  ✅ 비츠로셀(+5.0%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 88억 시가총액 : 7,651억 - 현재가 : 33,450원 📊 최근 애널리스트 리포트 요약 📌 트럼프 2.0 시대, 방산부문과 전지매출로 급성장! 실적과 주가의 매력은? - 올해 1분기 실적에서 매출 539억 원, 영업이익 151억 원을 기록하며 어닝 서프라이즈를 달성했습니다. - 고온전지 매출은 전년 대비 120% 증가한 88억 원, 앰플/열전지 매출은 471.4% 증가한 80억 원을 기록했습니다. - 방산부문 매출의 증가와 고수익성 전지 제품이 실적 개선의 핵심 요인입니다. - 연간 주가수익비율(PER) 10배 수준으로, 주가의 투자 매력도가 높아지고 있습니다. - 4분기 실적에서도 호실적을 기록하며 방산부문 매출 기여도가 18.3%p 상승했습니다. - 긍정적인 환율 효과도 지속되며, 주가 재평가가 더욱 탄력을 받을 전망입니다. (출처 : iM증권/신한투자증권) 📊 주요지표 부채비율 : 14% 유보율 : 2,450% PBR : 1.85배 📊 최근실적(매출/영업익/순익) 2025.2Q 587억/ 158억/ 147억(E) 2025.1Q 539억/ 151억/ 130억 2024.4Q 702억/ 150억/ 186억 2024.3Q 488억/ 121억/ 81억 2024.2Q 542억/ 147억/ 147억 📊 당일 기관수급 요약 📌 기관합계 : -4억 - 보험 : +2억 - 금융투자 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 사모 : -1억 - 투신 : -5억 📌 외국인 : +15억  ✅ 데브시스터즈(+10.3%) ❗️ 52주 신고가 신규 돌파 거래대금 : 266억 시가총액 : 6,285억 - 현재가 : 51,500원 📊 최근 애널리스트 리포트 요약 📌 '쿠키런: 킹덤', 4주년으로 재성장! IP 파워와 주가 상승 기대 - '쿠키런: 킹덤'의 4주년 업데이트 덕분에 데브시스터즈의 영업이익이 전년 대비 15.6% 증가하며 실적이 개선되었습니다. - 대규모 마케팅 전략을 통해 유저 수가 급격히 늘어나고, 1분기 매출이 전년 대비 49.7% 증가했습니다. - 미국 등 서구권 국가에서의 매출 상승으로 '쿠키런: 킹덤'의 성장이 지속될 것으로 보입니다. - 특히 2분기에도 안정적인 매출 증가가 예상되며, 주가 상승의 기초 체력을 탄탄히 다졌습니다. - 현재 주가는 개발력 대비 저평가되어 있으며, 신작 출시가 임박할수록 투자 매력도가 더욱 높아질 것입니다. (출처 : IBK투자증권/교보증권/신한투자증권) 📊 주요지표 부채비율 : 66% 유보율 : 2,999% PBR : 2.83배 📊 최근실적(매출/영업익/순익) 2025.2Q 870억/ 101억/ 97억(E) 2025.1Q 891억/ 94억/ 102억 2024.4Q 502억/ 7억/ -19억 2024.3Q 720억/ 134억/ 143억 2024.2Q 545억/ 49억/ 49억 📊 당일 기관수급 요약 📌 기관합계 : +28억 - 사모 : +34억 - 투신 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 금융투자 : 0억 - 보험 : -2억 - 연기금 : -3억 📌 외국인 : +89억  ✅ 네오위즈(+4.5%) ❗️ 52주 신고가 신규 돌파 거래대금 : 48억 시가총액 : 5,890억 - 현재가 : 26,950원 📊 최근 애널리스트 리포트 요약 📌 [네오위즈, 'P의 거짓' DLC로 매출 상승세! '브더2' 역주행까지 성공적] - 네오위즈는 2분기 영업수익 1,026억원, 영업이익 159억원으로 기대치를 초과할 전망입니다. - 'P의 거짓: 서곡' DLC의 조기 출시와 높은 판매량이 성공 요인으로 작용했습니다. - 'P의 거짓' 시리즈는 누적 판매량 300만장을 돌파하며 인기를 끌고 있습니다. - '브라운더스트2'는 2주년 업데이트로 DAU 28만명, MAU 60만명을 기록, 역주행 중입니다. - 대만 앱스토어 매출 1위를 기록하며 중화권 IP파워 강화가 기대되고 있습니다. - DLC와 오리지널 패키지의 동반 성장이 예상되며, 향후 매출 성과에 긍정적인 영향을 미칠 것입니다. (출처 : 유진투자증권/교보증권/하나증권) 📊 주요지표 부채비율 : 18% 유보율 : 5,065% PBR : 0.88배 📊 최근실적(매출/영업익/순익) 2025.2Q 979억/ 125억/ 115억(E) 2025.1Q 890억/ 102억/ 61억 2024.4Q 896억/ 69억/ -276억 2024.3Q 931억/ 65억/ -14억 2024.2Q 870억/ 47억/ 47억 📊 당일 기관수급 요약 📌 기관합계 : -3억 - 금융투자 : +1억 - 보험 : +0억 - 은행 : 0억 - 연기금 : 0억 - 기타금융 : 0억 - 투신 : -1억 - 사모 : -2억 📌 외국인 : +18억  ✅ 인화정공(+12.5%) ❗️ 역사적 신고가 신규 돌파 거래대금 : 56억 시가총액 : 4,455억 - 현재가 : 48,250원 📊 주요지표 부채비율 : 61% 유보율 : 5,017% PBR : 1.09배 📊 최근실적(매출/영업익/순익) 2025.1Q 285억/ 27억/ -23억 2024.4Q 249억/ 34억/ -38억 2024.3Q 206억/ 12억/ 31억 2024.2Q 255억/ 46억/ 46억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 금융투자 : +0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : +14억  ✅ 맵스리얼티1(-0.3%) ❗️ 52주 신고가 신규 돌파 거래대금 : 6억 시가총액 : 4,196억 - 현재가 : 4,520원 📊 당일 기관수급 요약 📌 기관합계 : +1억 - 투신 : +3억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 - 사모 : -1억 📌 외국인 : +0억  ✅ 오리엔탈정공(+27.9%) ❗️ 52주 신고가 신규 돌파 거래대금 : 1,260억 시가총액 : 3,673억 - 현재가 : 8,060원 📊 주요지표 부채비율 : 97% 유보율 : 279% PBR : 1.9배 📊 최근실적(매출/영업익/순익) 2025.1Q 510억/ 82억/ 69억 2024.4Q 568억/ 41억/ 73억 2024.3Q 522억/ 97억/ 80억 2024.2Q 552억/ 69억/ 69억 📊 당일 기관수급 요약 📌 기관합계 : +2억 - 사모 : +3억 - 금융투자 : +0억 - 연기금 : +0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 투신 : 0억 📌 외국인 : +32억  ✅ 한양이엔지(+0.2%) ❗️ 52주 신고가 다시 돌파 거래대금 : 10억 시가총액 : 3,393억 - 현재가 : 18,850원 📊 주요지표 부채비율 : 47% 유보율 : 6,571% PBR : 0.44배 📊 최근실적(매출/영업익/순익) 2025.1Q 2,690억/ 118억/ 92억 2024.4Q 3,197억/ 177억/ 182억 2024.3Q 2,487억/ 235억/ 184억 2024.2Q 3,099억/ 203억/ 203억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 사모 : +0억 - 보험 : +0억 - 투신 : +0억 - 은행 : 0억 - 연기금 : 0억 - 금융투자 : 0억 - 기타금융 : 0억 📌 외국인 : 0억  ✅ 에이블씨엔씨(+4.4%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 164억 시가총액 : 2,742억 - 현재가 : 10,540원 📊 최근 애널리스트 리포트 요약 📌 중고 신입의 반란! 해외 매출로 실적 반등 기대되는 기업 - 2024년 면세 매출 감소로 주춤했지만, 2Q25부터 감소폭 둔화로 기저효과 예상돼요. - 미국 아마존 내 매출 순위 상승으로 해외 매출 증대가 실적 턴어라운드의 핵심입니다. - 대주주인 IMM PE의 기업가치 회복 후 재매각 가능성이 있어 연말 주가 변동성 주의가 필요해요. - 중소형사 중에서도 해외 실적 성장 가능성이 커 매수 관점에서 주목할 만한 기업입니다. (출처 : 신한투자증권) 📊 주요지표 부채비율 : 89% 유보율 : 1,001% PBR : 1.83배 📊 최근실적(매출/영업익/순익) 2025.2Q 663억/ 64억/ -(E) 2025.1Q 603억/ 52억/ 45억 2024.4Q 686억/ 56억/ 30억 2024.3Q 629억/ 39억/ 39억 2024.2Q 657억/ 52억/ 52억 📊 당일 기관수급 요약 📌 기관합계 : +8억 - 사모 : +4억 - 투신 : +3억 - 기타금융 : +0억 - 보험 : 0억 - 은행 : 0억 - 연기금 : 0억 - 금융투자 : 0억 📌 외국인 : -3억  ✅ 코오롱ENP(+1.0%) ❗️ 52주 신고가 다시 돌파 거래대금 : 30억 시가총액 : 2,607억 - 현재가 : 6,860원 📊 최근 애널리스트 리포트 요약 📌 역대 두 번째 최대 실적, 성장과 수익성의 두 마리 토끼 잡는다! - 매년 이익의 질이 개선되며 2027년까지 지속적인 이익 증가가 예상됩니다. - POM 부문은 신규 고객사 확보로 의료용 제품 판매량을 2024년 대비 3배 확대할 계획입니다. - 컴파운드 부문에서는 전기차와 친환경 제품의 고부가 가치 제품 판매 확대가 전망됩니다. - 자동차 및 전기/전자 분야의 견고한 수요와 글로벌 경쟁력으로 성장이 지속될 것입니다. - POM의 메디컬 제품과 컴파운드의 전기차향 제품 비중 확대는 이익 질적 개선을 이끌 것입니다. (출처 : 신한투자증권) 📊 주요지표 부채비율 : 28% 유보율 : 739% PBR : 0.66배 📊 최근실적(매출/영업익/순익) 2025.2Q 1,228억/ 119억/ 91억(E) 2025.1Q 1,239억/ 128억/ 121억 2024.4Q 1,193억/ 96억/ 69억 2024.3Q 1,228억/ 100억/ 138억 2024.2Q 1,210억/ 97억/ 97억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 금융투자 : +0억 - 투신 : +0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : -9억  ✅ 케이프(+9.2%) ❗️ 역사적 신고가 신규 돌파 거래대금 : 187억 시가총액 : 2,543억 - 현재가 : 8,230원 📊 주요지표 부채비율 : 1,430% 유보율 : 1,133% PBR : 0.78배 📊 최근실적(매출/영업익/순익) 2025.1Q 1,282억/ 43억/ 13억 2024.4Q 1,312억/ 80억/ -3억 2024.3Q 1,258억/ 101억/ 65억 2024.2Q 1,249억/ 108억/ 108억 📊 당일 기관수급 요약 📌 기관합계 : +1억 - 사모 : +1억 - 투신 : 0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 📌 외국인 : -8억  ✅ 금화피에스시(+3.4%) ❗️ 52주 신고가 신규 돌파 거래대금 : 13억 시가총액 : 2,118억 - 현재가 : 35,300원 📊 주요지표 부채비율 : 27% 유보율 : 11,867% PBR : 0.42배 📊 최근실적(매출/영업익/순익) 2025.1Q 870억/ 62억/ 40억 2024.4Q 984억/ 25억/ 80억 2024.3Q 656억/ 29억/ 29억 2024.2Q 1,094억/ 254억/ 254억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 금융투자 : +0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : +6억  ✅ 한라IMS(+4.7%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 54억 시가총액 : 2,053억 - 현재가 : 12,000원 📊 주요지표 부채비율 : 25% 유보율 : 1,908% PBR : 0.79배 📊 최근실적(매출/영업익/순익) 2025.2Q 307억/ 54억/ -(E) 2025.1Q 266억/ 51억/ 57억 2024.4Q 323억/ 49억/ 33억 2024.3Q 233억/ 32억/ 26억 2024.2Q 256억/ 40억/ 40억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 금융투자 : +0억 - 사모 : +0억 - 투신 : +0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : +0억  ✅ 코세스(+4.9%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 21억 시가총액 : 2,022억 - 현재가 : 12,190원 📊 주요지표 부채비율 : 19% 유보율 : 719% PBR : 1.7배 📊 최근실적(매출/영업익/순익) 2025.1Q 188억/ 39억/ 33억 2024.4Q 203억/ -27억/ 19억 2024.3Q 127억/ -26억/ -48억 2024.2Q 193억/ 3억/ 3억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 금융투자 : +0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : -4억  ✅ 케이에스피(+7.2%) ❗️ 52주 신고가 신규 돌파 거래대금 : 297억 시가총액 : 2,004억 - 현재가 : 4,985원 📊 주요지표 부채비율 : 62% 유보율 : 230% PBR : 2.04배 📊 최근실적(매출/영업익/순익) 2025.1Q 217억/ 28억/ 20억 2024.4Q 243억/ 24억/ 50억 2024.3Q 190억/ 33억/ 26억 2024.2Q 206억/ 42억/ 42억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 연기금 : +0억 - 금융투자 : 0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 📌 외국인 : -8억  ✅ 세명전기(+15.1%) ❗️ 52주 신고가 신규 돌파 거래대금 : 1,774억 시가총액 : 1,430억 - 현재가 : 9,380원 📊 주요지표 부채비율 : 13% 유보율 : 945% PBR : 0.95배 📊 최근실적(매출/영업익/순익) 2025.1Q 50억/ 30억/ 24억 2024.4Q 52억/ 14억/ 5억 2024.3Q 30억/ 4억/ 34억 2024.2Q 33억/ 6억/ 6억 📊 당일 기관수급 요약 📌 기관합계 : +3억 - 사모 : +6억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 - 투신 : -1억 📌 외국인 : +61억  ✅ 메쎄이상(+14.9%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 45억 시가총액 : 1,370억 - 현재가 : 3,170원 📊 주요지표 부채비율 : 36% 유보율 : 1,489% PBR : 1.33배 📊 최근실적(매출/영업익/순익) 2025.1Q 132억/ 33억/ 28억 2024.4Q 283억/ 78억/ 65억 2024.3Q 138억/ 32억/ 23억 2024.2Q 130억/ 30억/ 30억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 투신 : +0억 - 금융투자 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : +4억  ✅ 동부건설(+5.0%) ❗️ 52주 신고가 다시 돌파 거래대금 : 9억 시가총액 : 1,361억 - 현재가 : 5,930원 📊 주요지표 부채비율 : 239% 유보율 : 478% PBR : 0.17배 📊 최근실적(매출/영업익/순익) 2025.2Q 4,077억/ 19억/ -(E) 2025.1Q 4,162억/ 150억/ 167억 2024.4Q 4,163억/ -163억/ -224억 2024.3Q 4,078억/ -219억/ -50억 2024.2Q 4,446억/ -403억/ -403억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 금융투자 : +0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : +3억  ✅ TP(+2.2%) ❗️ 52주 신고가 신규 돌파 거래대금 : 17억 시가총액 : 776억 - 현재가 : 1,516원 📊 주요지표 부채비율 : 226% 유보율 : 621% PBR : 0.25배 📊 최근실적(매출/영업익/순익) 2025.1Q 2,572억/ 152억/ 86억 2024.4Q 2,418억/ -8억/ -55억 2024.3Q 3,615억/ 288억/ 267억 2024.2Q 2,342억/ 93억/ 93억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 📌 외국인 : -1억 ⚡ 더욱 깊이있는 신고가 + 수급 정보를 원한다면 AWAKE 신고가 플러스를 이용해 보세요⚡ 👉 https://fishy-trampoline-79b.notion.site/1d175164780f803e93abc1e53c38b42c ⚡ |

|