| 제목 | 52주 신고가 돌파종목(2025년 08월 26일) |

|---|---|

| 작성일 | 2025-08-26 16:41:02 |

|

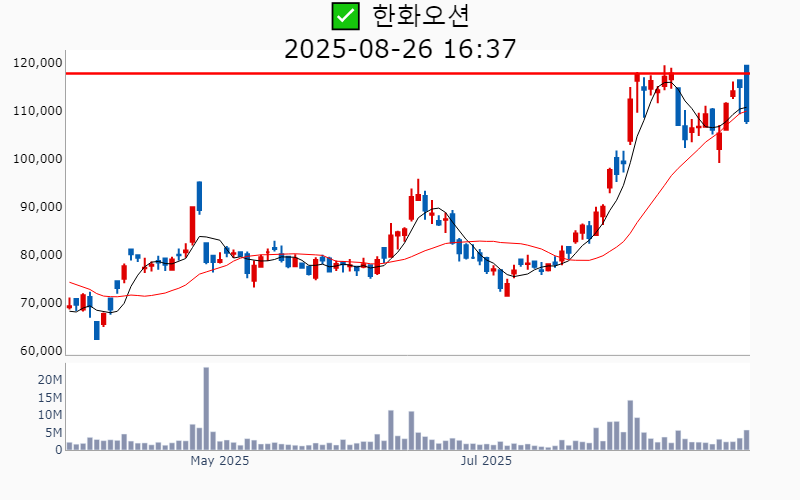

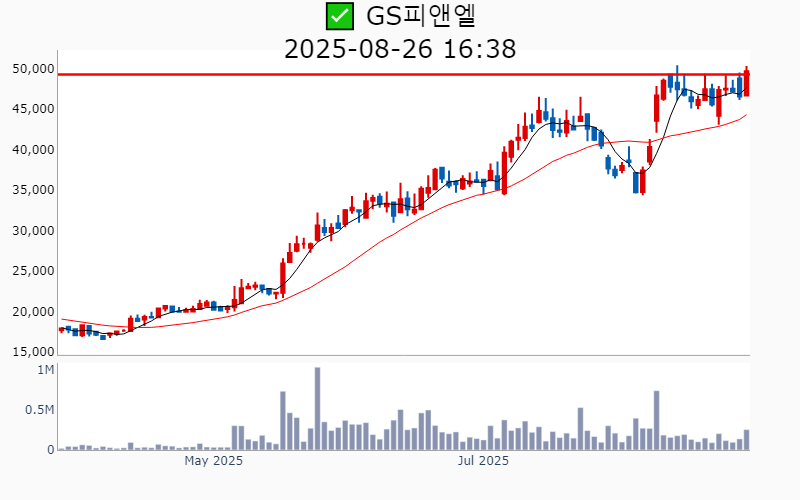

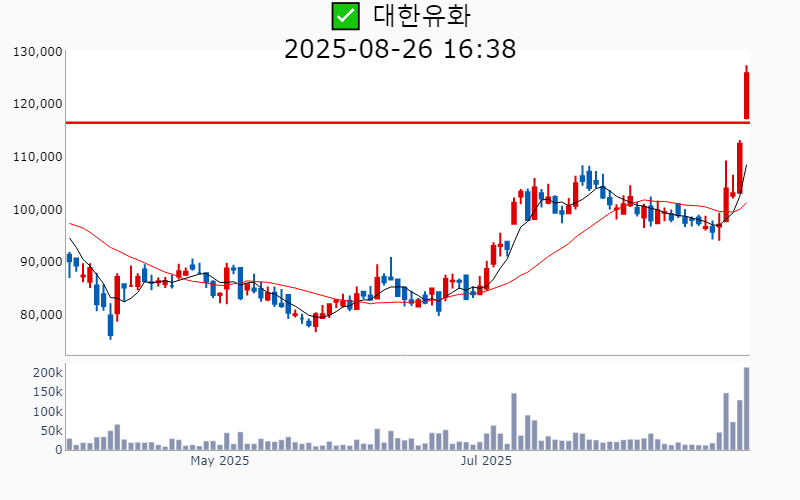

- 2025년 8월 26일기준 신고가 종목을 한눈에 볼 수 있도록 정리했습니다. - 실시간 신고가 종목은 Awake 신고가 종목 텔레그램 채널 https://t.me/awake_realtimeCheck 에서 확인하세요. - ⚡ 더욱 깊이있는 신고가 + 수급 정보를 원한다면 AWAKE 신고가 플러스를 이용해 보세요⚡ 👉 https://fishy-trampoline-79b.notion.site/1d175164780f803e93abc1e53c38b42c ⚡ -----------------------------------  ✅ HD현대중공업(-3.8%) ❗️ 역사적 신고가 다시 돌파 거래대금 : 1,518억 시가총액 : 41.5조 - 현재가 : 468,000원 📊 최근 애널리스트 리포트 요약 📌 HD현대중공업, 하반기 기대되는 매력적인 투자 기회 - HD현대중공업의 2분기 매출은 약 4조 1,471억원으로 전년 대비 7% 증가하며 예상치를 초과했습니다. - 영업이익은 4,715억원으로 전년 대비 141% 상승, OPM은 11%로 개선되었습니다. - 생산성 향상, 조업일수 증가, 건조선가 상승이 주요 개선 요인입니다. - 환율 하락으로 인한 손실에도 불구하고 해양 부문의 실적 개선이 돋보입니다. - 하반기에는 성과급 관련 비용 완화로 추가적인 수익성 개선이 기대됩니다. - 목표주가는 570,000원으로 상향, 투자의견 매수를 유지하고 있습니다. (출처 : 미래에셋증권/iM증권/교보증권/SK증권) 📊 주요지표 부채비율 : 219% 유보율 : 1,063% PBR : 6.15배 📊 최근실적(매출/영업익/순익) 2025.3Q 40,338억/ 4,723억/ 3,796억(E) 2025.2Q 41,471억/ 4,715억/ 2,109억 2025.1Q 38,225억/ 4,337억/ 2,842억 2024.4Q 40,056억/ 2,822억/ 3,666억 2024.3Q 36,092억/ 2,061억/ 2,061억 📊 당일 기관수급 요약 📌 기관합계 : -346억 - 기타금융 : 0억 - 은행 : -2억 - 보험 : -17억 - 연기금 : -31억 - 투신 : -32억 - 사모 : -88억 - 금융투자 : -174억 📌 외국인 : -287억  ✅ 한화오션(-6.2%) ❗️ 역사적 신고가 다시 돌파 거래대금 : 6,269억 시가총액 : 33.0조 - 현재가 : 107,800원 📊 최근 애널리스트 리포트 요약 📌 한화오션, 상선 부문 성장으로 목표주가 33% 상향! 2Q25 실적 대폭 개선 - 한화오션의 목표주가가 120,000원으로 33.3% 상향되며 매수 의견이 유지되었습니다. - 2분기 실적은 매출 3조 2,941억원, 영업이익 3,717억원으로 시장 예상치를 크게 상회했습니다. - 환율 하락으로 인한 손실에도 불구하고, 지체배상금 환입으로 일회성 손익이 상쇄되었습니다. - LNG선 매출 비중 확대와 원가 절감 노력으로 상선 부문 수익성이 대폭 개선되었습니다. - 향후 생산 안정화와 고수익 제품 믹스 개선을 통해 지속적인 성장세가 예상됩니다. (출처 : 하나증권/신한투자증권/iM증권/키움증권) 📊 주요지표 부채비율 : 250% 유보율 : 47% PBR : 4.66배 📊 최근실적(매출/영업익/순익) 2025.3Q 32,557억/ 3,440억/ 2,696억(E) 2025.2Q 32,941억/ 3,717억/ 1,485억 2025.1Q 31,431억/ 2,586억/ 2,157억 2024.4Q 32,532억/ 1,690억/ 5,794억 2024.3Q 27,031억/ 256억/ 256억 📊 당일 기관수급 요약 📌 기관합계 : -365억 - 기타금융 : +0억 - 은행 : 0억 - 연기금 : -7억 - 보험 : -25억 - 투신 : -34억 - 사모 : -36억 - 금융투자 : -260억 📌 외국인 : -1,927억  ✅ 에이비엘바이오(+6.3%) ❗️ 역사적 신고가 신규 돌파 거래대금 : 2,238억 시가총액 : 5.2조 - 현재가 : 94,400원 📊 최근 애널리스트 리포트 요약 📌 ABL 바이오, Grabody-B 기술로 CNS 치료 패러다임 전환의 선두주자 - ABL 바이오는 GSK와 약 4조원 규모의 Grabody-B 플랫폼 기술이전 계약을 체결하며 목표주가를 8만원으로 상향 조정했습니다. - 이 계약은 β-amyloid와 Tau 타겟을 제외하고 GSK의 신규 타겟에 플랫폼을 적용할 수 있는 권리를 포함하고 있어 추가적인 기술 이전 가능성이 기대됩니다. - ABL301의 글로벌 임상 2상 진입으로 파킨슨 치료제의 가치가 상승하며 ABL 바이오는 CNS 플랫폼 분야의 다크호스로 주목받고 있습니다. - 로슈의 BBB셔틀 기술의 성공 사례는 Grabody-B 플랫폼의 추가적인 가치를 입증하며, ABL301의 사노피 제조기술 이전 완료는 2상 준비의 긍정적 신호로 평가됩니다. - 이번 계약은 CNS 질환에 대한 GSK의 지속적인 투자와 맞물려 ABL 바이오의 중장기 성장 가능성을 높이고 있습니다. - ABL 바이오는 국내 바이오기업 중 리가켐바이오와 함께 Top pick으로 추천되고 있으며, CNS 치료제 시장에서의 선두주자로 부상할 전망입니다. (출처 : 유진투자증권/키움증권/DS투자증권/유안타증권) 📊 주요지표 부채비율 : 32% 유보율 : 479% PBR : 19.85배 📊 최근실적(매출/영업익/순익) 2025.2Q 757억/ 407억/ 398억 2025.1Q 22억/ -290억/ -281억 2024.4Q 91억/ -191억/ -190억 2024.3Q 79억/ -147억/ -147억 📊 당일 기관수급 요약 📌 기관합계 : +24억 - 사모 : +85억 - 기타금융 : +0억 - 은행 : +0억 - 투신 : -3억 - 연기금 : -8억 - 보험 : -10억 - 금융투자 : -39억 📌 외국인 : +248억  ✅ SNT다이내믹스(+3.8%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 198억 시가총액 : 2.2조 - 현재가 : 65,200원 📊 최근 애널리스트 리포트 요약 📌 K2 전차 수출, 한국 변속기로 글로벌 무대 주행 - 2022년, 동사의 변속기는 튀르키예 알타이전차에 탑재되어 혹독한 환경에서도 200km 야지주행 시험을 성공적으로 통과했습니다. - 이를 바탕으로 2023년, 튀르키예 BMC와 2,671억 원 규모의 수출계약을 체결했습니다. - K2 전차 사업에서는 2024~2028년 사이 150대 추가 생산이 예정되었으며, 4차 양산에는 동사의 1,500마력급 변속기가 적용될 예정입니다. - 2023년 2월, 방위사업청과 1,337억 원 규모의 변속기 공급 계약을 체결했습니다. - 향후 폴란드, 루마니아 등 수출 전망이 밝아, 동사의 변속기 수요가 증가할 것으로 기대됩니다. (출처 : iM증권) 📊 주요지표 부채비율 : 38% 유보율 : 927% PBR : 1.42배 📊 최근실적(매출/영업익/순익) 2025.2Q 1,865억/ 296억/ 280억 2025.1Q 1,501억/ 177억/ 178억 2024.4Q 1,916억/ 236억/ 188억 2024.3Q 1,637억/ 184억/ 184억 📊 당일 기관수급 요약 📌 기관합계 : +19억 - 연기금 : +28억 - 금융투자 : +17억 - 보험 : +3억 - 투신 : +3억 - 은행 : 0억 - 사모 : -2억 - 기타금융 : -29억 📌 외국인 : +9억  ✅ 비에이치아이(+5.1%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 816억 시가총액 : 1.7조 - 현재가 : 55,600원 📊 최근 애널리스트 리포트 요약 📌 한미 원자력 협정 개정, 원전 BOP 수주 확대 가속화 - 한미 정상회담에서 원자력 협정 개정이 추진되어, 한국의 미국 시장 진출이 가속화될 전망입니다. - 트럼프 정부의 원전 확대 계획에 따라 한국과의 협력 필요성이 높아지고 있습니다. - 한국수력원자력과 미국 웨스팅하우스의 JV 설립 논의가 진행 중이며, BOP 관련 기자재 수주가 가시화될 것입니다. - 체코 원전 수주를 기반으로 중동 등으로의 원전 수출이 확대될 것으로 예상됩니다. - 2026년 추정치 반영으로 목표주가가 16.2% 상향 조정되었습니다. - 매출 증가와 원재료 구매력 강화로 마진율 개선이 지속될 전망입니다. (출처 : iM증권/IBK투자증권) 📊 주요지표 부채비율 : 383% 유보율 : 349% PBR : 8.66배 📊 최근실적(매출/영업익/순익) 2025.3Q 1,771억/ 139억/ -(E) 2025.2Q 1,693억/ 204억/ 299억 2025.1Q 1,353억/ 124억/ 87억 2024.4Q 1,471억/ 77억/ 103억 2024.3Q 982억/ 48억/ 48억 📊 당일 기관수급 요약 📌 기관합계 : +51억 - 사모 : +28억 - 금융투자 : +10억 - 연기금 : +7억 - 투신 : +3억 - 보험 : +1억 - 기타금융 : +0억 - 은행 : 0억 📌 외국인 : -26억  ✅ SNT에너지(+8.4%) ❗️ 역사적 신고가 다시 돌파 거래대금 : 202억 시가총액 : 1.2조 - 현재가 : 57,000원 📊 최근 애널리스트 리포트 요약 📌 LNG 수요 급증과 에어쿨러 시장의 성장 기회 - '25년 2분기 매출액은 전년 대비 109% 증가한 1,407억원, 영업이익은 445% 급증한 273억원을 기록했습니다. - LNG 무역량은 2024년 400백만 톤에서 2030년 600백만 톤으로 증가 전망이며, 이는 에어쿨러 수요 증대에 긍정적 영향을 미칠 것입니다. - 미국 에너지 정책 변화로 LNG 수출이 활성화되면서 관련 프로젝트 수요가 본격화될 예정입니다. - 동사의 에어쿨러 매출은 전체의 81.4%를 차지하며, 특히 LNG 프로젝트에서 중요한 역할을 하고 있습니다. - 2024년 북미향 매출액 중 60% 이상이 LNG 관련 매출로, 시장 확대가 기대됩니다. (출처 : iM증권/대신증권/신한투자증권) 📊 주요지표 부채비율 : 67% 유보율 : 3,064% PBR : 2.64배 📊 최근실적(매출/영업익/순익) 2025.3Q 1,242억/ 156억/ 168억(E) 2025.2Q 1,407억/ 274억/ 110억 2025.1Q 1,153억/ 129억/ 84억 2024.4Q 957억/ 90억/ 203억 2024.3Q 697억/ 52억/ 52억 📊 당일 기관수급 요약 📌 기관합계 : +44억 - 사모 : +22억 - 투신 : +13억 - 금융투자 : +6억 - 연기금 : +1억 - 보험 : +1억 - 기타금융 : 0억 - 은행 : 0억 📌 외국인 : -11억  ✅ GS피앤엘(+6.7%) ❗️ 162일 신고가 돌파 이어감 거래대금 : 123억 시가총액 : 9,846억 - 현재가 : 49,650원 📊 주요지표 부채비율 : 86% 유보율 : 4,169% PBR : 0.84배 📊 최근실적(매출/영업익/순익) 2025.2Q 1,121억/ 116억/ 60억 2025.1Q 945억/ 152억/ 83억 2024.4Q 383억/ 0억/ -11억 📊 당일 기관수급 요약 📌 기관합계 : +19억 - 사모 : +26억 - 투신 : +5억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 보험 : -4억 - 금융투자 : -7억 📌 외국인 : +10억  ✅ 대한유화(+11.9%) ❗️ 52주 신고가 신규 돌파 거래대금 : 266억 시가총액 : 8,184억 - 현재가 : 125,900원 📊 최근 애널리스트 리포트 요약 📌 중국 석유화학 구조조정과 한국 NCC 업계의 흑자전환 기대감 - 중국 석유화학 업계가 강도 높은 구조조정을 진행 중입니다. 2026년 초까지 많은 설비가 폐쇄될 전망입니다. - 한국은 글로벌 구조조정의 1~1.6% 정도를 차지하며, 공급 회복이 예상됩니다. - 2025년 한국 NCC 업계는 3.4조 원의 매출과 414억 원의 영업이익을 예상하며, 흑자전환에 성공할 것으로 보입니다. - NCC 가동률 정상화, 감가상각 감소, LNG발전소의 이익 기여가 주요 호재입니다. - 2025년부터 한주㈜의 실적이 반영되며, 실적 회복이 가속화될 전망입니다. (출처 : 하나증권/유안타증권) 📊 주요지표 부채비율 : 30% 유보율 : 4,310% PBR : 0.29배 📊 최근실적(매출/영업익/순익) 2025.3Q 9,098억/ 80억/ -(E) 2025.2Q 8,468억/ -46억/ 79억 2025.1Q 7,416억/ -99억/ 30억 2024.4Q 7,121억/ -93억/ 201억 2024.3Q 6,828억/ -286억/ -286억 📊 당일 기관수급 요약 📌 기관합계 : +32억 - 연기금 : +32억 - 사모 : +5억 - 투신 : +3억 - 보험 : +1억 - 기타금융 : +1억 - 은행 : +0억 - 금융투자 : -11억 📌 외국인 : +42억  ✅ 원익홀딩스(+16.5%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 1,909억 시가총액 : 5,824억 - 현재가 : 7,540원 📊 주요지표 부채비율 : 51% 유보율 : 2,421% PBR : 0.3배 📊 최근실적(매출/영업익/순익) 2025.1Q 1,710억/ 102억/ 116억 2024.4Q 2,072억/ 130억/ -358억 2024.3Q 1,463억/ 110억/ -4억 2024.2Q 1,752억/ 95억/ 95억 📊 당일 기관수급 요약 📌 기관합계 : +3억 - 투신 : +1억 - 사모 : +0억 - 연기금 : +0억 - 금융투자 : +0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 📌 외국인 : +95억  ✅ 토모큐브(+7.0%) ❗️ 194일 신고가 돌파 이어감 거래대금 : 233억 시가총액 : 5,288억 - 현재가 : 39,900원 📊 최근 애널리스트 리포트 요약 📌 신약 개발의 새로운 길, 오가노이드와 AI의 힘: 토모큐브에 대한 기대 - FDA는 4월에 동물 실험 의무를 단계적으로 폐지하고 인간 중심의 대체 시험법(NAMs)으로의 전환을 발표했습니다. - 오가노이드는 AI 모델링과 함께 대표적인 NAMs로, 인간 장기 모형을 통해 약물 독성과 효과를 평가할 수 있습니다. - 동물 실험을 통과한 약물의 90%가 임상에서 실패하는 가운데, 오가노이드는 인간 특이적 독성을 확인할 수 있어 주목받고 있습니다. - 최근 토모큐브에 대한 기관투자자의 관심이 높아지고 있으며, 이들의 기술력과 사업적 성과가 빠르게 진전되고 있습니다. - 토모큐브는 FDA의 변화에 힘입어 더욱 높은 기대를 받고 있으며, 향후 발전 가능성이 큽니다. (출처 : 유안타증권/신한투자증권) 📊 주요지표 부채비율 : 6% 유보율 : 453% PBR : 4.99배 📊 최근실적(매출/영업익/순익) 2025.1Q 7억/ -30억/ -28억 📊 당일 기관수급 요약 📌 기관합계 : +15억 - 투신 : +14억 - 사모 : +3억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 보험 : 0억 - 금융투자 : -1억 📌 외국인 : -1억  ✅ 티에프이(+6.2%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 98억 시가총액 : 4,103억 - 현재가 : 36,050원 📊 최근 애널리스트 리포트 요약 📌 데이터센터향 티에프이, 반도체 시장의 새로운 빛 - 티에프이에 대해 투자의견을 '매수'로 제시하며, 목표 주가는 45,000원입니다. - 신규 고객사 확보로 데이터센터향 대면적 소켓 공급이 증가하고 있습니다. - 고마진 로직반도체의 매출 비중 확대는 매출 믹스를 개선합니다. - 2026년 상반기 신공장 가동으로 중장기 성장 가능성이 높아졌습니다. - 실리콘 포토닉스 레퍼런스 확보로 데이터센터 매출 확대 기반을 다지고 있습니다. (출처 : 하나증권) 📊 주요지표 부채비율 : 64% 유보율 : 7,835% PBR : 3.69배 📊 최근실적(매출/영업익/순익) 2025.3Q 286억/ 54억/ -(E) 2025.2Q 251억/ 39억/ 36억 2025.1Q 220억/ 30억/ 26억 2024.4Q 207억/ 12억/ -8억 2024.3Q 173억/ 2억/ 2억 📊 당일 기관수급 요약 📌 기관합계 : +20억 - 투신 : +9억 - 사모 : +7억 - 연기금 : +2억 - 금융투자 : +0억 - 보험 : +0억 - 은행 : 0억 - 기타금융 : 0억 📌 외국인 : +14억  ✅ KH바텍(+5.6%) ❗️ 52주 신고가 신규 돌파 거래대금 : 306억 시가총액 : 2,976억 - 현재가 : 12,570원 📊 최근 애널리스트 리포트 요약 📌 KH바텍, 폴더블폰 힌지 혁신으로 2025년 최대 실적 기대 - KH바텍의 2025년 2분기 매출은 1,365억원으로 전년 대비 큰 폭의 증가세를 보일 전망입니다. - 삼성전자의 갤럭시Z 폴드7/플립7의 슬림화된 힌지 덕분에 KH바텍이 최대 수혜를 받을 것으로 예상됩니다. - 2025년 3분기 매출은 2분기 대비 19.5% 증가한 1,632억원으로 예측되고 있습니다. - 폴더블폰 힌지 모듈의 수요 증가와 가격 상승으로 KH바텍의 실적 개선 전망이 밝습니다. - 2025년 이후로 KH바텍은 연평균 16%의 매출 성장을 기대하며, 목표주가 15,000원이 유지되고 있습니다. - KH바텍은 중소형주 중에서도 최선호주로 꼽히며, 향후 전장 부품 매출 확대도 기대됩니다. (출처 : 대신증권) 📊 주요지표 부채비율 : 82% 유보율 : 2,239% PBR : 0.9배 📊 최근실적(매출/영업익/순익) 2025.3Q 1,117억/ 88억/ 71억(E) 2025.2Q 1,365억/ 116억/ 20억 2025.1Q 615억/ 37억/ 52억 2024.4Q 622억/ 32억/ 42억 2024.3Q 923억/ 69억/ 69억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 연기금 : +0억 - 금융투자 : +0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 📌 외국인 : +13억  ✅ 네패스(+6.8%) ❗️ 52주 신고가 다시 돌파 거래대금 : 34억 시가총액 : 2,744억 - 현재가 : 11,900원 📊 최근 애널리스트 리포트 요약 📌 AI서버 시대, 전력 반도체의 새로운 기회! - 2024년 매출의 71%는 반도체 부문에서 발생하며, FIWLP 기술이 주요 수익원입니다. - 전자재료 부문은 반도체 구리 도금액을 공급하며, 레거시 및 HBM향으로 매출을 올리고 있습니다. - 2차전지 부문은 음극 단자에 들어가는 리드탭 판매로 11%의 매출을 차지합니다. - 향후 AI서버 수요 증가로 전력 반도체 부문에서의 턴어라운드가 기대됩니다. - 반도체 부문 매출 집중도는 88%로, 반도체가 전체 실적을 이끌고 있습니다. (출처 : 대신증권) 📊 주요지표 부채비율 : 208% 유보율 : 36% PBR : 1.4배 📊 최근실적(매출/영업익/순익) 2025.1Q 1,294억/ 36억/ 85억 2024.4Q 1,053억/ 297억/ -93억 2024.3Q 1,089억/ -157억/ -215억 2024.2Q 1,286억/ -34억/ -34억 📊 당일 기관수급 요약 📌 기관합계 : +2억 - 연기금 : +2억 - 투신 : +0억 - 금융투자 : +0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 📌 외국인 : +17억  ✅ 헬릭스미스(+11.5%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 192억 시가총액 : 2,724억 - 현재가 : 5,910원 📊 주요지표 부채비율 : 4% 유보율 : 533% PBR : 0.77배 📊 최근실적(매출/영업익/순익) 2025.1Q 9억/ -29억/ -15억 2024.4Q 16억/ -13억/ -20억 2024.3Q 18억/ -51억/ -38억 2024.2Q 7억/ -59억/ -59억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 📌 외국인 : +5억  ✅ 비나텍(+4.6%) ❗️ 52주 신고가 신규 돌파 거래대금 : 44억 시가총액 : 2,457억 - 현재가 : 38,550원 📊 최근 애널리스트 리포트 요약 📌 슈퍼커패시터의 도약, 데이터센터와 수소의 만남 - AI 데이터센터 시장의 성장과 함께 슈퍼커패시터의 활용도가 높아지고 있습니다. - 비나텍은 올해 6월 데이터센터 비상전원용 슈퍼커패시터 68억 원 규모의 공급계약을 체결했습니다. - 2026년에는 데이터센터향 매출이 약 300억 원으로 증가할 전망이며, 영업이익률은 20% 수준으로 예상됩니다. - 베트남에서의 원가 절감으로 대미 관세 영향은 적지만, 대리점 수요 변화는 주의가 필요합니다. - 수소 사업의 성과가 구체화되면서 본업 회복과 신사업의 폭발적인 성장이 기대됩니다. (출처 : DS투자증권/신한투자증권) 📊 주요지표 부채비율 : 121% 유보율 : 1,593% PBR : 1.66배 📊 최근실적(매출/영업익/순익) 2025.2Q 185억/ 3억/ -(E) 2025.1Q 157억/ -24억/ -26억 2024.4Q 137억/ -67억/ -55억 2024.3Q 140억/ -25억/ -67억 2024.2Q 183억/ 7억/ 7억 📊 당일 기관수급 요약 📌 기관합계 : +4억 - 투신 : +4억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 - 사모 : 0억 📌 외국인 : 0억  ✅ 경동제약(+1.4%) ❗️ 52주 신고가 신규 돌파 거래대금 : 336억 시가총액 : 1,831억 - 현재가 : 5,950원 📊 주요지표 부채비율 : 42% 유보율 : 1,406% PBR : 0.75배 📊 최근실적(매출/영업익/순익) 2025.2Q 494억/ 5억/ -4억 2025.1Q 458억/ 15억/ 16억 2024.4Q 495억/ 22억/ 26억 2024.3Q 496억/ 5억/ 5억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 📌 외국인 : -1억  ✅ 아모텍(+4.3%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 16억 시가총액 : 1,830억 - 현재가 : 12,520원 📊 최근 애널리스트 리포트 요약 📌 MLCC 사업의 반등, AI 고객 추가와 함께 새로운 도약 - 아모텍의 2025년 2분기 매출은 전 분기 대비 29.3% 감소한 594억 원으로, 기대에 미치지 못했습니다. - 전장 부품 매출이 3분기로 이연되고, MLCC 매출은 연말로 갈수록 증가할 것으로 예상됩니다. - 2025년 3분기에는 매출 540억 원, 영업이익 7억 원으로 반등이 예상되며, MLCC 매출이 데이터센터용으로도 확대될 전망입니다. - MLCC 사업의 성과가 가시화되며, 2025년 연간 매출 전망을 360억 원으로 상향 조정했습니다. - 특히, AI 및 전기차 시장에서의 수요 증가로 아모텍의 성장 가능성이 높아지고 있습니다. - 목표 주가를 47% 상향한 11,000원으로 설정하며, 중장기적인 투자 매력도가 증가하고 있습니다. (출처 : iM증권/IBK투자증권) 📊 주요지표 부채비율 : 117% 유보율 : 1,748% PBR : 1.02배 📊 최근실적(매출/영업익/순익) 2025.3Q 587억/ 16억/ 29억(E) 2025.2Q 594억/ 13억/ 70억 2025.1Q 840억/ 39억/ 25억 2024.4Q 571억/ -142억/ -86억 2024.3Q 524억/ -38억/ -38억 📊 당일 기관수급 요약 📌 기관합계 : +3억 - 사모 : +3억 - 투신 : +0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 📌 외국인 : +0억  ✅ 엠플러스(+5.9%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 63억 시가총액 : 1,540억 - 현재가 : 12,670원 📊 최근 애널리스트 리포트 요약 📌 차별화된 실적과 차세대 전극 공정: 엠플러스의 미래를 보다 - 엠플러스는 2025년 상반기 매출 828억 원, 영업이익 146억 원을 기록하며 전년 대비 각각 105%, 957% 성장했습니다. - 높은 수익성을 가진 수주잔고가 매출로 반영되었고, 해외 고객사 매출 비중 증가가 수익성 개선에 기여했습니다. - 2023년 최대 실적 이후에도 2,000억 원 이상의 수주잔고를 유지하고 있어 향후 실적 반등 가능성이 큽니다. - 국내 주요 고객사 매출 비중은 2024년 50%에서 2025년 상반기 30%로 감소하며, 해외 시장에서의 기회가 늘고 있습니다. - 엠플러스는 파우치형과 각형 2차전지 조립 공정에 주력하며, 차세대 건식 전극 공정과 전고체 신제품을 고도화하고 있습니다. (출처 : 키움증권/SK증권) 📊 주요지표 부채비율 : 262% 유보율 : 1,389% PBR : 1.05배 📊 최근실적(매출/영업익/순익) 2025.1Q 232억/ 24억/ 36억 2024.4Q 617억/ 44억/ 48억 2024.3Q 266억/ 43억/ 24억 2024.2Q 188억/ -15억/ -15억 📊 당일 기관수급 요약 📌 기관합계 : +3억 - 연기금 : +1억 - 사모 : +1억 - 보험 : +0억 - 금융투자 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 투신 : 0억 📌 외국인 : +9억  ✅ 옵투스제약(+4.8%) ❗️ 52주 신고가 신규 돌파 거래대금 : 58억 시가총액 : 1,341억 - 현재가 : 8,300원 📊 주요지표 부채비율 : 10% 유보율 : 1,712% PBR : 0.63배 📊 최근실적(매출/영업익/순익) 2025.1Q 187억/ 9억/ 12억 2024.4Q 230억/ 30억/ 40억 2024.3Q 193억/ 13억/ 15억 2024.2Q 209억/ 20억/ 20억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 사모 : +0억 - 투신 : +0억 - 금융투자 : +0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : +9억  ✅ 레몬(+4.7%) ❗️ 52주 신고가 신규 돌파 거래대금 : 15억 시가총액 : 1,172억 - 현재가 : 5,230원 📊 주요지표 부채비율 : 65% 유보율 : -9% PBR : 6.67배 📊 최근실적(매출/영업익/순익) 2025.1Q 9억/ -15억/ -15억 2024.4Q 10억/ -15억/ -14억 2024.3Q 20억/ -15억/ -15억 2024.2Q 14억/ -20억/ -20억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 금융투자 : 0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : +2억  ✅ 푸른기술(+19.1%) ❗️ 52주 신고가 신규 돌파 거래대금 : 1,347억 시가총액 : 786억 - 현재가 : 9,400원 📊 주요지표 부채비율 : 19% 유보율 : 847% PBR : 1.68배 📊 최근실적(매출/영업익/순익) 2025.2Q 65억/ -1억/ 7억 2025.1Q 33억/ -8억/ -4억 2024.4Q 86억/ 6억/ 3억 2024.3Q 99억/ 10억/ 10억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 📌 외국인 : -8억  ✅ 아이디피(+4.4%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 2억 시가총액 : 749억 - 현재가 : 5,640원 📊 주요지표 부채비율 : 7% 유보율 : 928% PBR : 0.83배 📊 최근실적(매출/영업익/순익) 2025.2Q 155억/ 57억/ 42억 2025.1Q 98억/ 17억/ 18억 2024.4Q 126억/ 27억/ 37억 2024.3Q 125억/ 36억/ 36억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 금융투자 : +0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : +0억 ⚡ 더욱 깊이있는 신고가 + 수급 정보를 원한다면 AWAKE 신고가 플러스를 이용해 보세요⚡ 👉 https://fishy-trampoline-79b.notion.site/1d175164780f803e93abc1e53c38b42c ⚡ |

|