| 제목 | 52주 신고가 돌파종목(2025년 09월 15일) |

|---|---|

| 작성일 | 2025-09-15 16:15:30 |

|

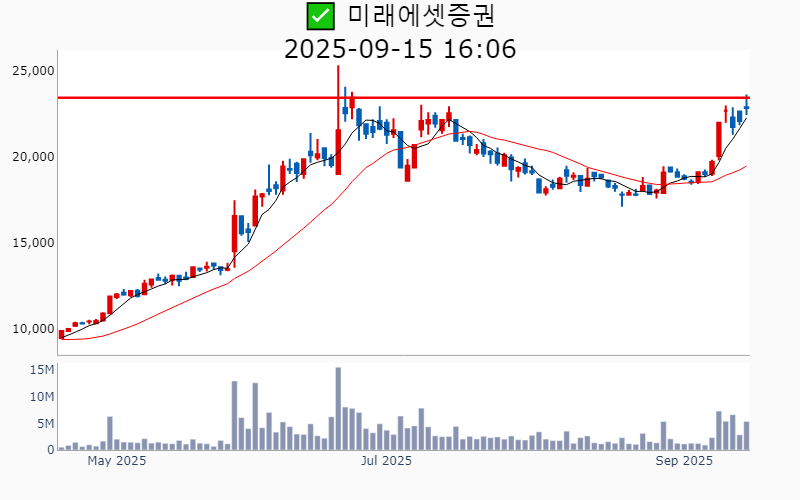

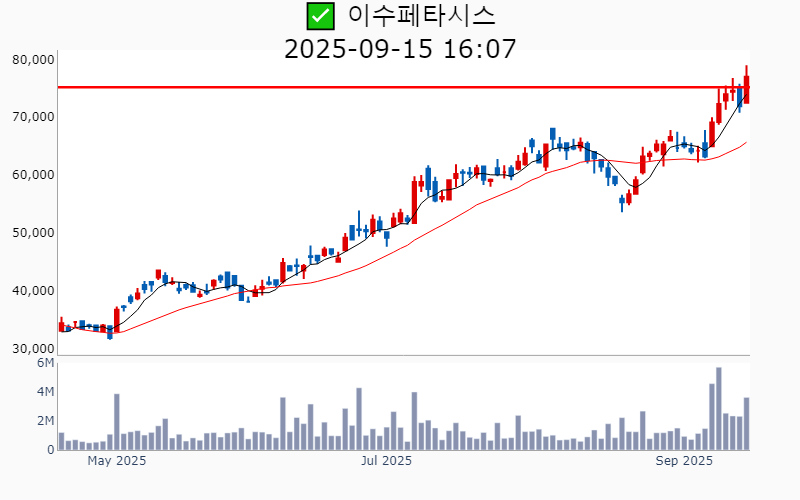

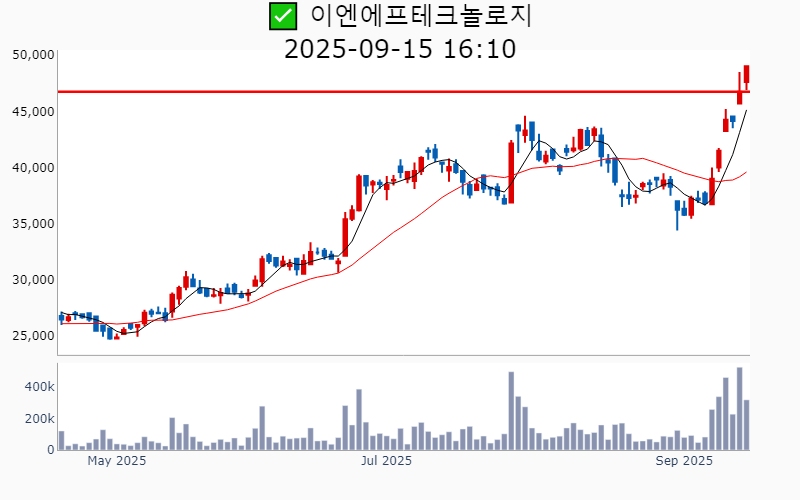

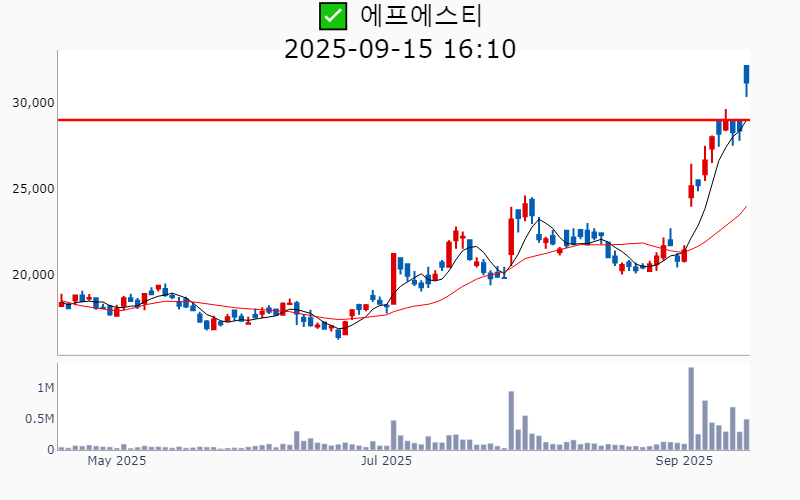

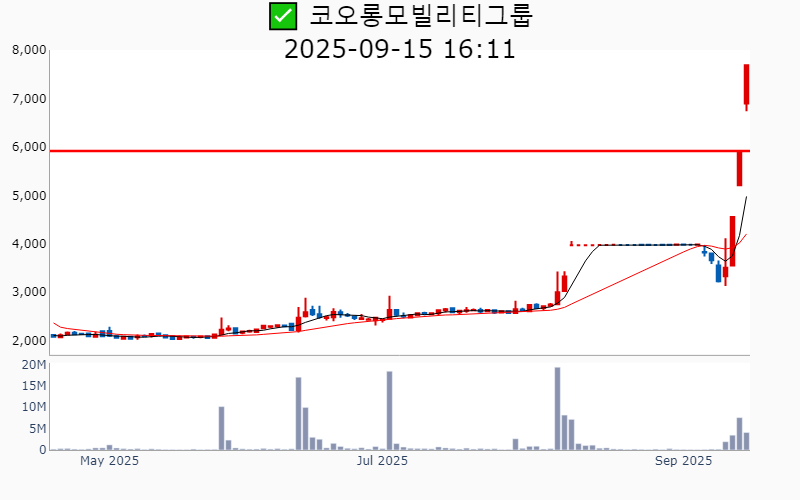

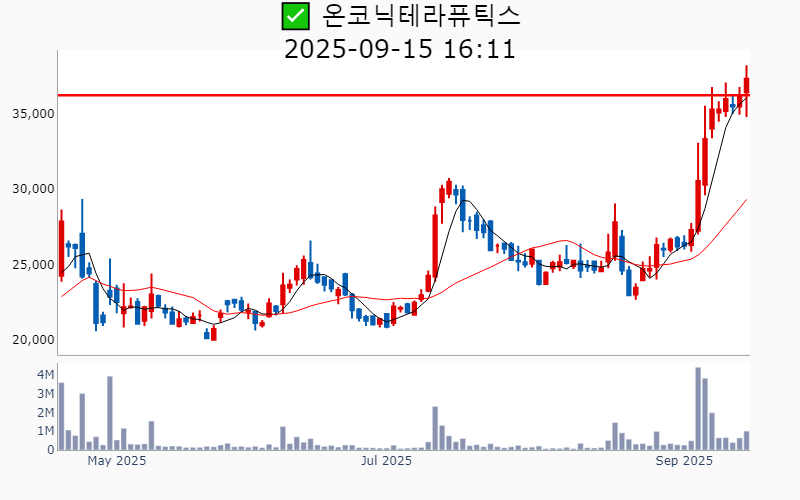

- 2025년 9월 15일기준 신고가 종목을 한눈에 볼 수 있도록 정리했습니다. - 실시간 신고가 종목은 Awake 신고가 종목 텔레그램 채널 https://t.me/awake_realtimeCheck 에서 확인하세요. - ⚡ 더욱 깊이있는 신고가 + 수급 정보를 원한다면 AWAKE 신고가 플러스를 이용해 보세요⚡ 👉 https://fishy-trampoline-79b.notion.site/1d175164780f803e93abc1e53c38b42c ⚡ -----------------------------------  ✅ 삼성물산(+7.0%) ❗️ 52주 신고가 신규 돌파 거래대금 : 1,724억 시가총액 : 33.3조 - 현재가 : 195,900원 📊 최근 애널리스트 리포트 요약 📌 [부진 속에서 기회를 찾다: 삼성물산의 반등 가능성] - 삼성물산의 2분기 매출은 10조 원, 영업이익은 7,526억 원으로 전년 대비 각각 9%, 16% 감소했습니다. - 건설 부문 실적 부진이 두드러졌으나, 바이오 부문의 성장이 연결 실적을 방어했습니다. - 하반기에는 건설 부문의 추가 수주와 바이오 부문의 성장이 기대되며 매출 감소폭도 줄어들 전망입니다. - 삼성물산은 루마니아 및 사우디 원전 사업 등에서 수주 확대를 추진하고 있어 주가 모멘텀을 제공할 가능성이 큽니다. - 주주환원정책 강화와 정부의 기업가치 상향 정책도 주가 상승 요인으로 작용할 것입니다. (출처 : iM증권/한화투자증권) 📊 주요지표 부채비율 : 57% 유보율 : 133,431% PBR : 0.77배 📊 최근실적(매출/영업익/순익) 2025.3Q 102,615억/ 7,904억/ 6,473억(E) 2025.2Q 100,221억/ 7,526억/ 5,265억 2025.1Q 97,368억/ 7,244억/ 9,372억 2024.4Q 99,928억/ 6,346억/ 6,558억 2024.3Q 103,099억/ 7,362억/ 7,362억 📊 당일 기관수급 요약 📌 기관합계 : +161억 - 연기금 : +113억 - 투신 : +30억 - 보험 : +16억 - 금융투자 : +4억 - 사모 : +2억 - 은행 : -2억 - 기타금융 : -2억 📌 외국인 : +468억  ✅ 현대로템(0%) ❗️ 역사적 신고가 신규 돌파 거래대금 : 1,020억 시가총액 : 23.5조 - 현재가 : 215,000원 📊 최근 애널리스트 리포트 요약 📌 [폴란드 K2 전차로 날아오르는 현대로템, 방산 수출의 자신감 넘친 2분기 실적] - 현대로템은 2분기 매출 1조 4,176억원, 영업이익 2,576억원으로 시장 기대치를 상회했습니다. - 폴란드향 K2 전차의 조기 생산과 반복 생산은 마진 개선에 크게 기여했습니다. - 디펜스 부문 매출은 7,614억원, 영업이익률은 32%로 높은 수출 마진을 유지하고 있습니다. - 방산 수출 비중은 73%로, 수출 영업이익률은 40% 이상을 기록했습니다. - 폴란드와의 K2 전차 계약을 바탕으로 향후 성장 모멘텀을 지속할 전망입니다. (출처 : 하나증권/iM증권/키움증권/교보증권/미래에셋증권) 📊 주요지표 부채비율 : 133% 유보율 : 281% PBR : 7.94배 📊 최근실적(매출/영업익/순익) 2025.3Q 14,567억/ 2,603억/ 2,235억(E) 2025.2Q 14,176억/ 2,576억/ 1,895억 2025.1Q 11,761억/ 2,029억/ 1,571억 2024.4Q 14,408억/ 1,617억/ 1,450억 2024.3Q 10,935억/ 1,374억/ 1,374억 📊 당일 기관수급 요약 📌 기관합계 : +33억 - 투신 : +88억 - 사모 : +7억 - 연기금 : +6억 - 은행 : +1억 - 기타금융 : 0억 - 보험 : -14억 - 금융투자 : -55억 📌 외국인 : +88억  ✅ SK(+4.7%) ❗️ 52주 신고가 신규 돌파 거래대금 : 1,139억 시가총액 : 16.9조 - 현재가 : 233,000원 📊 최근 애널리스트 리포트 요약 📌 SK 그룹, 자산효율화와 주주환원 정책으로 투자 매력도 상승 - SK는 목표주가를 27.9만 원으로 상향하며 '매수' 의견을 유지했습니다. - AI와 생산성 개선으로 SK AX는 성장 궤도에 진입, 자산 효율화가 기대됩니다. - 2분기 매출은 전년 대비 2.8% 줄어든 30.1조 원, 영업이익은 72.6% 감소했습니다. - SK 이노베이션의 적자 확대와 반도체 실적 개선이 실적에 영향을 미쳤습니다. - 그룹의 재무 건전성 강화와 주주환원 정책이 지속될 예정입니다. - SK는 투자자산 매각으로 순차입금을 7조 원 이내로 줄일 계획입니다. (출처 : iM증권/하나증권/유안타증권) 📊 주요지표 부채비율 : 164% 유보율 : 170,344% PBR : 0.43배 📊 최근실적(매출/영업익/순익) 2025.3Q 304,402억/ 8,300억/ -(E) 2025.2Q 301,420억/ 1,996억/ 9,768억 2025.1Q 312,299억/ 3,998억/ 35,907억 2024.4Q 302,305억/ -4,083억/ -17,984억 2024.3Q 306,373억/ 5,131억/ 5,131억 📊 당일 기관수급 요약 📌 기관합계 : +117억 - 연기금 : +57억 - 투신 : +39억 - 금융투자 : +37억 - 사모 : +19억 - 기타금융 : +1억 - 은행 : -1억 - 보험 : -37억 📌 외국인 : +165억  ✅ 미래에셋증권(+3.4%) ❗️ 역사적 신고가 신규 돌파 거래대금 : 1,238억 시가총액 : 13.0조 - 현재가 : 22,850원 📊 최근 애널리스트 리포트 요약 📌 해외법인과 투자자산의 힘, 미래에셋증권 2분기 실적 최고치 경신 - 미래에셋증권의 2분기 영업이익이 5,004억원으로 전년 대비 83% 증가하며 사상 최대치를 기록했습니다. - 해외법인의 기여도가 커지며 연결 세전이익의 26%를 차지했고, 해외법인 연환산 ROE는 8%로 상승했습니다. - 투자목적자산에서 평가이익이 증가해 이익이 크게 늘었으며, 해외 부동산 손실을 상쇄했습니다. - 디지털 자산 분야에서도 적극적으로 대응하며, 블록체인 기반 통합시스템을 구축 중입니다. - 하지만 최근 주가 상승으로 인한 Valuation 부담과 경쟁사의 미국 브로커리지 시장 진출이 리스크로 작용할 수 있습니다. (출처 : SK증권/하나증권/유안타증권) 📊 주요지표 부채비율 : 1,030% 유보율 : 208% PBR : 1.02배 📊 최근실적(매출/영업익/순익) 2025.3Q -/ 3,967억/ 2,950억(E) 2025.2Q 76,949억/ 5,004억/ 4,059억 2025.1Q 60,526억/ 3,462억/ 2,582억 2024.4Q 57,949억/ 2,736억/ 2,637억 2024.3Q 54,489억/ 3,708억/ 3,708억 📊 당일 기관수급 요약 📌 기관합계 : +151억 - 연기금 : +64억 - 사모 : +28억 - 투신 : +26억 - 금융투자 : +23억 - 보험 : +9억 - 기타금융 : +0억 - 은행 : 0억 📌 외국인 : +49억  ✅ HD현대(+10.6%) ❗️ 역사적 신고가 신규 돌파 거래대금 : 680억 시가총액 : 13.0조 - 현재가 : 164,300원 📊 최근 애널리스트 리포트 요약 📌 하반기 실적 기대, HD현대의 반등 가능성은? - HD현대는 2분기 실적 발표 후 주가가 하락했습니다. - 정부의 세법 개정안 발표로 인해 투자심리가 악화되었습니다. - 2분기 연결 영업이익은 오일뱅크의 적자로 감소했으나, 다른 계열사는 양호했습니다. - 하반기에는 조선부문의 실적 호조와 오일뱅크의 실적 개선이 기대됩니다. - NDR에서 국내외 기관 투자자들의 높은 관심이 확인되었습니다. (출처 : 대신증권) 📊 주요지표 부채비율 : 167% 유보율 : 9,947% PBR : 0.97배 📊 최근실적(매출/영업익/순익) 2025.3Q 174,203억/ 12,662억/ -(E) 2025.2Q 172,110억/ 11,389억/ 4,880억 2025.1Q 170,869억/ 12,864억/ 7,774억 2024.4Q 170,972억/ 8,782억/ 7,761억 2024.3Q 165,992억/ 4,316억/ 4,316억 📊 당일 기관수급 요약 📌 기관합계 : +48억 - 금융투자 : +29억 - 연기금 : +28억 - 사모 : +1억 - 기타금융 : +0억 - 은행 : 0억 - 보험 : -2억 - 투신 : -8억 📌 외국인 : +77억  ✅ 키움증권(+7.2%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 1,004억 시가총액 : 7.0조 - 현재가 : 267,500원 📊 최근 애널리스트 리포트 요약 📌 2025년 2분기 키움증권: 증시 호황과 투자 매력의 중심 - 키움증권의 2025년 2분기 순이익은 3,101억원으로 전년 대비 33.6% 증가하며 기대치를 크게 상회했습니다. - 증시 호황에 따른 거래대금 증가와 우호적인 자본시장 환경이 실적 개선을 이끌었습니다. - 부동산PF 관련 수익 증가와 양호한 운용실적으로 IB 및 트레이딩 이익이 크게 상승했습니다. - 별도 기준 반기 순이익은 5,672억원으로 연간 1조원 달성 가능성이 높아졌습니다. - 키움증권은 하반기에도 견조한 실적 흐름을 예상하며, 투자 매력도가 높습니다. - 10월 중 단기금융업 인가 여부가 결정될 예정이며, 이는 IB 사업에 큰 도움이 될 전망입니다. (출처 : 미래에셋증권/교보증권) 📊 주요지표 부채비율 : 1,011% 유보율 : 4,125% PBR : 1.01배 📊 최근실적(매출/영업익/순익) 2025.3Q -/ 3,418억/ 2,675억(E) 2025.2Q 45,057억/ 4,083억/ 3,101억 2025.1Q 36,600억/ 3,255억/ 2,356억 2024.4Q 36,416억/ 1,802억/ 1,463억 2024.3Q 27,148억/ 2,680억/ 2,680억 📊 당일 기관수급 요약 📌 기관합계 : +90억 - 연기금 : +158억 - 사모 : +19억 - 은행 : 0억 - 보험 : 0억 - 기타금융 : -1억 - 투신 : -7억 - 금융투자 : -78억 📌 외국인 : -126억  ✅ CJ(+5.7%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 499억 시가총액 : 5.7조 - 현재가 : 197,000원 📊 최근 애널리스트 리포트 요약 📌 올리브영의 사상 최대 실적과 CJ의 목표주가 상향: 합병 해프닝 속에서도 하방리스크 적어 - CJ올리브영은 2분기 매출 1조 4,619억 원을 기록하며 외국인 관광객 덕에 사상 최대 실적을 달성했습니다. - 올리브영의 2025~2026년 매출 전망이 각각 5.6조 원, 6.4조 원으로 상향 조정되었습니다. - CJ의 올리브영 지분 가치는 25% 증가한 4.6조 원으로 반영되며, 목표주가는 210,000원으로 상향되었습니다. - 중국인 관광객의 증가로 인해 올리브영의 온라인 매출과 Inbound 매출이 더욱 확대될 전망입니다. - 시장의 합병 소동에도 불구하고, CJ의 하방리스크는 제한적으로 평가되고 있습니다. - CJ의 연결 매출은 증가했으나 주요 자회사의 실적 부진으로 영업이익은 감소한 반면, 올리브영은 예상을 크게 상회했습니다. (출처 : iM증권/하나증권/대신증권) 📊 주요지표 부채비율 : 173% 유보율 : 2,880% PBR : 1.04배 📊 최근실적(매출/영업익/순익) 2025.3Q 116,617억/ 7,131억/ 2,524억(E) 2025.2Q 111,190억/ 6,188억/ 3,633억 2025.1Q 106,004억/ 5,350억/ 1,364억 2024.4Q 116,827억/ 6,301억/ -130억 2024.3Q 108,452억/ 6,748억/ 6,748억 📊 당일 기관수급 요약 📌 기관합계 : +94억 - 금융투자 : +161억 - 기타금융 : +0억 - 은행 : 0억 - 보험 : -1억 - 연기금 : -6억 - 투신 : -23억 - 사모 : -34억 📌 외국인 : +18억  ✅ 이수페타시스(+7.1%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 2,752억 시가총액 : 5.7조 - 현재가 : 77,000원 📊 최근 애널리스트 리포트 요약 📌 AI 시대, 이수페타시스의 성장과 투자 매력 분석 - 이수페타시스는 대구 공장에서 AI 반도체 수요 증가에 대응하기 위해 생산능력 확대를 추진 중입니다. - 신규 5공장 투자로 고성능 MLB 생산을 3단계로 확대하며, 글로벌 MLB 공급부족이 지속될 전망입니다. - 2028년까지 생산능력을 100% 이상 증설할 계획이며, AI 인프라 투자가 계속될 것으로 보입니다. - 25년 2분기 매출은 전년 대비 18% 증가했지만 환율 영향으로 다소 아쉬운 실적을 기록했습니다. - 향후 4분기부터 다중적층 기판 매출이 본격화되며 실적 반등이 예상됩니다. - AI와 네트워크 고객사 수요 증가로 이수페타시스의 장기적인 성장 가능성이 높습니다. (출처 : 한국투자증권/키움증권/SK증권) 📊 주요지표 부채비율 : 61% 유보율 : 797% PBR : 5.77배 📊 최근실적(매출/영업익/순익) 2025.3Q 2,546억/ 465억/ 363억(E) 2025.2Q 2,414억/ 421억/ 314억 2025.1Q 2,525억/ 477억/ 383억 2024.4Q 2,261억/ 255억/ 199억 2024.3Q 2,064억/ 259억/ 259억 📊 당일 기관수급 요약 📌 기관합계 : +70억 - 금융투자 : +40억 - 연기금 : +24억 - 사모 : +22억 - 보험 : +11억 - 기타금융 : -1억 - 은행 : -1억 - 투신 : -25억 📌 외국인 : +175억  ✅ KCC(+4.7%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 170억 시가총액 : 3.9조 - 현재가 : 437,500원 📊 최근 애널리스트 리포트 요약 📌 2025년 실리콘 사업의 드라마틱한 회복과 KCC의 미래 전망 - 2025년 2분기 실리콘 영업이익이 전년 대비 153% 증가하며, 총 영업이익은 예상치를 18% 초과했습니다. - 중국 DMC 가격 상승과 메탈실리콘 가격 안정화가 실리콘 사업의 긍정적 요인으로 작용했습니다. - KCC는 기업가치 제고를 위한 계획을 발표하며, 주당 가치를 높이기 위한 자사주 소각을 진행 중입니다. - 2030년까지 영업이익 1조원을 목표로 하는 KCC는 자산 효율화와 대형 M&A를 통한 성장 가능성을 엿봅니다. - 이자비용 절감을 위해 HD한국조선해양 지분 기반 EB 발행을 통해 모멘티브 인수금융 상환을 추진 중입니다. - 정부의 저PBR 종목 밸류업 촉구와 KCC의 기업가치 제고 노력은 향후 긍정적인 투자 매력으로 평가됩니다. (출처 : 하나증권/키움증권) 📊 주요지표 부채비율 : 120% 유보율 : 13,756% PBR : 0.32배 📊 최근실적(매출/영업익/순익) 2025.3Q 17,109억/ 1,305억/ 825억(E) 2025.2Q 17,053억/ 1,404억/ 8,933억 2025.1Q 15,993억/ 1,034억/ 440억 2024.4Q 16,575억/ 983억/ -865억 2024.3Q 16,342억/ 1,253억/ 1,253억 📊 당일 기관수급 요약 📌 기관합계 : +8억 - 사모 : +21억 - 투신 : +1억 - 은행 : 0억 - 기타금융 : 0억 - 보험 : -1억 - 금융투자 : -3억 - 연기금 : -8억 📌 외국인 : +49억  ✅ 서울보증보험(+4.5%) ❗️ 125일 신고가 돌파 이어감 거래대금 : 147억 시가총액 : 3.7조 - 현재가 : 53,700원 📊 최근 애널리스트 리포트 요약 📌 경기 회복과 함께하는 서울보증보험의 매력적인 배당 수익률 - 서울보증보험은 상장 후 매년 2,000억원 이상의 주주환원을 약속하며 높은 배당 성향을 유지하고 있습니다. - 특히, 이 회사는 K-ICS비율이 130%를 크게 상회해 안정적인 배당 지급 여력을 갖췄습니다. - 경기 부진으로 인해 최근 실적이 하락했으나, 경기선행지수의 반등은 긍정적인 신호입니다. - 향후 기준금리 인하와 경기 회복이 예상되며, 외형 성장률과 손해율 개선이 기대됩니다. - 이에 따라 보험 손익의 회복은 당기순이익 개선으로 이어질 전망입니다. (출처 : 미래에셋증권) 📊 주요지표 부채비율 : 81% 유보율 : 2,881% PBR : 0.58배 📊 최근실적(매출/영업익/순익) 2025.2Q 7,532억/ 845억/ 654억 2025.1Q 6,735억/ 273억/ 194억 2024.4Q 7,117억/ 1,105억/ 827억 2024.3Q 6,497억/ 662억/ 662억 📊 당일 기관수급 요약 📌 기관합계 : +5억 - 연기금 : +23억 - 투신 : +3억 - 은행 : 0억 - 기타금융 : -1억 - 보험 : -1억 - 사모 : -6억 - 금융투자 : -12억 📌 외국인 : +45억  ✅ 케어젠(+10.6%) ❗️ 역사적 신고가 신규 돌파 거래대금 : 323억 시가총액 : 3.7조 - 현재가 : 68,800원 📊 주요지표 부채비율 : 7% 유보율 : 5,316% PBR : 7.72배 📊 최근실적(매출/영업익/순익) 2025.2Q 181억/ 74억/ 48억 2025.1Q 213억/ 102억/ 84억 2024.4Q 214억/ 61억/ 51억 2024.3Q 203억/ 127억/ 127억 📊 당일 기관수급 요약 📌 기관합계 : +17억 - 연기금 : +7억 - 보험 : +6억 - 사모 : +2억 - 투신 : +1억 - 은행 : 0억 - 기타금융 : 0억 - 금융투자 : 0억 📌 외국인 : -6억  ✅ 솔브레인(+7.6%) ❗️ 52주 신고가 신규 돌파 거래대금 : 321억 시가총액 : 2.0조 - 현재가 : 260,500원 📊 최근 애널리스트 리포트 요약 📌 2026년을 향해 달리는 솔브레인: 실적 턴어라운드와 해외 시장 확장 - 솔브레인은 2분기 매출액 2,589억원(전분기 대비 +24%, 전년 대비 +20%)을 예상하며, 일본 Sun Fluoro System 인수로 해외 시장 확장을 기대합니다. - DRAM 가동률 상승으로 반도체 소재 매출이 증가할 것으로 보이나, 신규 법인 인수 비용으로 수익성은 소폭 하락할 전망입니다. - 3분기에는 Sun Fluoro System의 실적 편입과 일회성 비용 제거로 매출액 2,395억원, 영업이익 450억원을 기록하며 성장세로 전환될 것으로 보입니다. - Sun Fluoro System은 주요 반도체 업체와 협력하며, 2024년 매출액 1,496억원을 기록, 한국 법인도 성장세를 보이고 있습니다. - NAND 업계의 전환투자와 자연 감산으로 2026년 실적 개선이 예상되나, 효과는 지켜볼 필요가 있습니다. - 솔브레인에 대한 매수 의견은 유지하나, 목표 주가는 21.6만원으로 하향 조정되었습니다. 반도체 매출 비중이 높아 중장기적 안정성은 지속될 것으로 보입니다. (출처 : 키움증권/SK증권/미래에셋증권) 📊 주요지표 부채비율 : 25% 유보율 : 25,682% PBR : 1.36배 📊 최근실적(매출/영업익/순익) 2025.3Q 2,589억/ 468억/ 374억(E) 2025.2Q 2,288억/ 202억/ 126억 2025.1Q 2,095억/ 360억/ 330억 2024.4Q 2,165억/ 364억/ -4억 2024.3Q 2,199억/ 397억/ 397억 📊 당일 기관수급 요약 📌 기관합계 : +48억 - 연기금 : +31억 - 보험 : +9억 - 금융투자 : +6억 - 투신 : +4억 - 은행 : 0억 - 사모 : 0억 - 기타금융 : -2억 📌 외국인 : -88억  ✅ 메지온(+6.3%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 115억 시가총액 : 1.7조 - 현재가 : 57,700원 📊 주요지표 부채비율 : 116% 유보율 : 87% PBR : 27.82배 📊 최근실적(매출/영업익/순익) 2025.2Q 17억/ -35억/ -18억 2025.1Q 20억/ -35억/ -33억 2024.4Q 19억/ -40억/ -116억 2024.3Q 23억/ -17억/ -17억 📊 당일 기관수급 요약 📌 기관합계 : -13억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 보험 : 0억 - 투신 : 0억 - 금융투자 : -2억 - 사모 : -10억 📌 외국인 : +4억  ✅ 엘앤씨바이오(+9.1%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 1,629억 시가총액 : 1.6조 - 현재가 : 64,700원 📊 최근 애널리스트 리포트 요약 📌 [중국 시장을 위한 발돋움, 뷰티 산업으로의 확장] - 2025년 2분기 매출액은 전년 대비 15% 증가한 206억 원을 기록했으나, 영업은 2억 원의 손실로 적자전환되었습니다. - 별도 매출은 165억 원, 영업이익은 12억 원을 달성했지만, 중국 법인과 종속회사에서 발생한 적자로 인해 연결 실적은 적자로 전환되었습니다. - 2024년 매출은 721억 원으로 4.6% 증가했지만, 영업이익은 68.8% 감소했습니다. 이는 주로 신규 프로젝트와 비즈니스 확장 비용 증가 때문입니다. - 순이익은 L&C 차이나의 지분 평가이익 반영으로 187.3% 급증했습니다. - 중국 시장에서의 적극적인 전략을 위해 L&C 차이나의 지분을 100% 확보했으며, 2025년부터 본격적인 매출 발생이 기대됩니다. (출처 : 키움증권/IBK투자증권/신한투자증권) 📊 주요지표 부채비율 : 51% 유보율 : 2,462% PBR : 2.18배 📊 최근실적(매출/영업익/순익) 2025.3Q 235억/ 3억/ 0억(E) 2025.2Q 206억/ -2억/ -143억 2025.1Q 178억/ -4억/ -6억 2024.4Q 191억/ -6억/ 1,438억 2024.3Q 185억/ 2억/ 2억 📊 당일 기관수급 요약 📌 기관합계 : +110억 - 사모 : +137억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 보험 : -3억 - 금융투자 : -7억 - 투신 : -16억 📌 외국인 : -33억  ✅ 효성(+5.4%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 109억 시가총액 : 1.6조 - 현재가 : 94,000원 📊 최근 애널리스트 리포트 요약 📌 깜짝 실적과 상법 개정, 효성의 밝은 미래 - 효성중공업의 실적 호조 덕분에 지분법 이익이 크게 증가하며 깜짝 실적을 기록했습니다. - 효성티앤에스는 수주물량 확대와 비용절감으로 수익성이 개선되고 있으며, 하반기에도 긍정적인 흐름이 지속될 것입니다. - 상법 개정으로 인해 주주 간 이해상충이 줄어들어 지주회사인 효성에게 긍정적인 영향을 미칠 것으로 보입니다. - 2024년에도 최소 주당 3,000원의 배당이 예상되며, 이는 투자자들에게 매력적인 배당 수익을 제공합니다. - 효성화학의 손익 개선과 자금 조달 계획이 유동성 리스크를 줄이며 안정성을 높입니다. - 지배구조 개선은 효성의 장기적인 성장과 주주 가치 제고에 긍정적인 영향을 미칠 것입니다. (출처 : iM증권/대신증권) 📊 주요지표 부채비율 : 79% 유보율 : 8,729% PBR : 0.58배 📊 최근실적(매출/영업익/순익) 2025.3Q 6,104억/ 938억/ -(E) 2025.2Q 6,019억/ 991억/ 897억 2025.1Q 5,539억/ 818억/ 722억 2024.4Q 7,101억/ 1,295억/ 1,261억 2024.3Q 5,777억/ 474억/ 474억 📊 당일 기관수급 요약 📌 기관합계 : +21억 - 연기금 : +15억 - 투신 : +4억 - 금융투자 : +1억 - 보험 : +0억 - 사모 : +0억 - 은행 : 0억 - 기타금융 : 0억 📌 외국인 : +38억  ✅ 유진테크(+5.7%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 224억 시가총액 : 1.3조 - 현재가 : 57,800원 📊 최근 애널리스트 리포트 요약 📌 선단 공정 투자 수혜, 반도체 대표주자 향후 전망은? - 1분기 실적은 매출 832억 원, 영업이익 92억 원으로 시장 기대를 크게 밑돌았습니다. - 삼성전자 장비 공급 지연이 주요 원인으로, 실적 하락의 배경이 되었습니다. - 2분기에는 매출 907억 원, 영업이익 119억 원으로 약간의 개선을 기대합니다. - 연간 실적은 매출 3,339억 원, 영업이익 550억 원으로 예상됩니다. - 높은 이익률은 선단 장비 구매와 미세화·수율 개선 장비 덕분입니다. - 밸류에이션 부담이 덜해 투자의견 'BUY'와 목표 주가 55,000원을 유지합니다. (출처 : 한화투자증권/유진투자증권) 📊 주요지표 부채비율 : 17% 유보율 : 3,557% PBR : 2.08배 📊 최근실적(매출/영업익/순익) 2025.3Q 1,072억/ 198억/ -(E) 2025.2Q 1,049억/ 197억/ 109억 2025.1Q 832억/ 92억/ 81억 2024.4Q 1,145억/ 316억/ 361억 2024.3Q 774억/ 158억/ 158억 📊 당일 기관수급 요약 📌 기관합계 : +20억 - 연기금 : +11억 - 투신 : +5억 - 금융투자 : +4억 - 은행 : 0억 - 기타금융 : 0억 - 보험 : 0억 - 사모 : -1억 📌 외국인 : -4억  ✅ 하나마이크론(+4.5%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 392억 시가총액 : 1.2조 - 현재가 : 18,530원 📊 최근 애널리스트 리포트 요약 📌 한국 OSAT의 선두주자, 차세대 성장 전략 - AP 외주 물량 증가로 비메모리 테스트 가동률이 70% 이상 회복되었습니다. - 베트남 VINA는 외주임가공 계약에 따라 계획대로 생산 능력을 확장하고 있습니다. - 브라질 사업장은 가동률이 90%를 넘어서며, 2025년 영업이익이 35% 증가할 것으로 기대됩니다. - 2025년 7월 1일 인적 분할이 예정되어 있으며, 이는 사업 전문성을 강화할 예정입니다. - 낮은 경영권 지분율 및 상호출자 리스크가 안정화되고 있어, 기업 가치 상승이 기대됩니다. (출처 : 신한투자증권) 📊 주요지표 부채비율 : 226% 유보율 : 1,064% PBR : 2.25배 📊 최근실적(매출/영업익/순익) 2025.3Q 4,089억/ 374억/ -(E) 2025.2Q 3,402억/ 302억/ 71억 2025.1Q 3,118억/ 117억/ 6억 2024.4Q 3,837억/ 599억/ 118억 2024.3Q 3,121억/ 175억/ 175억 📊 당일 기관수급 요약 📌 기관합계 : +15억 - 사모 : +14억 - 보험 : +4억 - 연기금 : +1억 - 기타금융 : +0억 - 은행 : 0억 - 금융투자 : 0억 - 투신 : -4억 📌 외국인 : -24억  ✅ 심텍(+9.3%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 607억 시가총액 : 1.0조 - 현재가 : 31,850원 📊 최근 애널리스트 리포트 요약 📌 2025년 실적 반등, 고부가가치 제품 주도 성장! - 영업이익 55.4억원으로 예측치와 일치, 시장 기대치 상회하며 2분기 만에 흑자 전환 성공. - 매출 3,408억원은 예측 및 컨센서스를 각각 7.8%, 6.8% 초과, 디램 출하량 증가가 주요 원인. - 3Q와 4Q에서 성장이 가속될 전망, 특히 FC CSP / SIP, GDDR7 매출 증가가 견고함. - 4Q25 엔비디아와의 소캠 매출도 기대, 2026년 매출과 영업이익이 각각 6.3%, 262% 성장 예상. - 투자의견 매수 유지, 목표주가 31,000원으로 10.7% 상향, 긍정적인 성장세 반영. - 하반기에는 가동률 상승과 함께 이익률 개선세가 더욱 가속화될 것으로 보임. (출처 : 대신증권/키움증권/IBK투자증권) 📊 주요지표 부채비율 : 243% 유보율 : 2,058% PBR : 1.76배 📊 최근실적(매출/영업익/순익) 2025.3Q 3,672억/ 214억/ 115억(E) 2025.2Q 3,408억/ 55억/ -187억 2025.1Q 3,036억/ -163억/ -358억 2024.4Q 3,011억/ -362억/ -213억 2024.3Q 3,248억/ 5억/ 5억 📊 당일 기관수급 요약 📌 기관합계 : -20억 - 투신 : +0억 - 은행 : +0억 - 기타금융 : +0억 - 사모 : +0억 - 보험 : 0억 - 연기금 : -6억 - 금융투자 : -14억 📌 외국인 : -22억  ✅ 파미셀(+22.4%) ❗️ 52주 신고가 신규 돌파 거래대금 : 2,731억 시가총액 : 8,630억 - 현재가 : 14,380원 📊 최근 애널리스트 리포트 요약 📌 예상 초과 마진과 공장 증설로 새로운 성장 궤도 진입 - 25년 1분기 매출액은 270억원으로 전년 대비 146% 증가, 영업이익은 84억원으로 흑자 전환했습니다. - 케미칼 부문은 매출액 264억원, 영업이익 100억원으로 마진율 38%를 기록하며 기대치를 초과했습니다. - 울산 온산공단에 3공장을 증설 결정, AI 가속기와 5G 네트워크 장비 수요 증가가 주요 원인입니다. - 증설 비용 300억원은 자본 조달 없이 보유 현금으로 처리하며, 26년 여름 이후 가동 예정입니다. - 두산 전자 BG와 공동 개발한 레진과 경화제는 NVIDIA의 AI 제품에 사용될 예정으로 성장 가능성이 큽니다. - 목표주가는 15,000원으로 설정되었으며, 두산 전자와의 협력으로 고성장 수혜를 독점적으로 누릴 전망입니다. (출처 : DS투자증권) 📊 주요지표 부채비율 : 19% 유보율 : 237% PBR : 7.86배 📊 최근실적(매출/영업익/순익) 2025.3Q 280억/ 90억/ 90억(E) 2025.2Q 268억/ 82억/ 74억 2025.1Q 270억/ 84억/ 85억 2024.4Q 215억/ 31억/ 42억 2024.3Q 146억/ 13억/ 13억 📊 당일 기관수급 요약 📌 기관합계 : +12억 - 사모 : +7억 - 연기금 : +4억 - 투신 : +0억 - 기타금융 : +0억 - 은행 : 0억 - 보험 : 0억 - 금융투자 : 0억 📌 외국인 : +194억  ✅ 피에스케이(+8.3%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 252억 시가총액 : 8,487억 - 현재가 : 29,300원 📊 최근 애널리스트 리포트 요약 📌 "TSMC의 탈중국화와 피에스케이의 기회: 2나노 공정 변화와 글로벌 성장 전망" - TSMC는 2나노 생산 라인부터 중국산 장비를 완전히 배제하며, 이는 피에스케이에게 기회가 될 전망입니다. - 피에스케이는 맷슨 테크놀로지의 빈자리를 대체할 가능성이 높아, PR Strip 장비 공급 기회를 잡을 수 있습니다. - 올해 매출은 4,220억원으로 전년 대비 6% 성장 예상되나, 중국 및 북미 매출 감소로 기존 기대치에는 미치지 못할 예정입니다. - 중국 매출 감소와 신규 장비 개발 비용 증가로 수익성은 부진할 수 있으나, Metal Etch 장비 개발이 2025년 내 완료 목표입니다. - 4분기 매출은 1,052억원, 영업이익은 128억원으로, 해외 매출 비중이 연간 80%로 증가하며 글로벌 성장세를 보이고 있습니다. (출처 : DS투자증권/한화투자증권/신한투자증권) 📊 주요지표 부채비율 : 19% 유보율 : 3,249% PBR : 1.14배 📊 최근실적(매출/영업익/순익) 2025.3Q 1,108억/ 260억/ 223억(E) 2025.2Q 1,085억/ 206억/ 186억 2025.1Q 1,020억/ 226억/ 200억 2024.4Q 1,052억/ 107억/ 154억 2024.3Q 1,180억/ 291억/ 291억 📊 당일 기관수급 요약 📌 기관합계 : +42억 - 투신 : +21억 - 사모 : +12억 - 연기금 : +9억 - 보험 : +5억 - 은행 : 0억 - 기타금융 : 0억 - 금융투자 : -6억 📌 외국인 : -27억  ✅ 테스(+10.1%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 376억 시가총액 : 8,194억 - 현재가 : 41,450원 📊 최근 애널리스트 리포트 요약 📌 내년을 기대하게 하는 반도체 장비 시장, 테스의 실적 전망은? - 3분기 예상 매출액 737억원, 영업이익 101억원으로 전분기 대비 감소할 전망입니다. - 이는 고객사 투자 타임라인에 따른 일시적 현상으로, 4분기부터는 삼성전자와 SK하이닉스의 투자 효과로 실적 개선이 기대됩니다. - 특히, SK하이닉스 M15X와 삼성전자 P4 투자가 본격화되면서 4분기 매출액 891억원, 영업이익 192억원으로 큰 폭의 회복을 예상합니다. - 2분기 실적은 매출액 821억원, 영업이익 204억원으로 시장 예상을 크게 웃돌며, 반도체 장비의 수요 증가가 주요 요인으로 작용했습니다. - 해외 고객사향 장비의 수익성이 양호하여, 장기적인 구조적 이익 개선이 기대됩니다. (출처 : 한화투자증권/키움증권/하나증권) 📊 주요지표 부채비율 : 17% 유보율 : 4,063% PBR : 1.25배 📊 최근실적(매출/영업익/순익) 2025.3Q 674억/ 104억/ 81억(E) 2025.2Q 821억/ 204억/ 189억 2025.1Q 845억/ 163억/ 159억 2024.4Q 866억/ 220억/ 203억 2024.3Q 508억/ 41억/ 41억 📊 당일 기관수급 요약 📌 기관합계 : +15억 - 연기금 : +24억 - 보험 : +3억 - 금융투자 : +3억 - 투신 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 사모 : -16억 📌 외국인 : -45억  ✅ 하나머티리얼즈(-0.7%) ❗️ 52주 신고가 신규 돌파 거래대금 : 221억 시가총액 : 7,288억 - 현재가 : 36,850원 📊 최근 애널리스트 리포트 요약 📌 2024년 반등을 기대하며, 실적 체력과 주가 전망 확인 - 2024년 상반기 실적 체력 확인, 주가는 54% 하락했으나 반등 가능성 주목. - 하반기 주요 제품 실적 개선과 2025년 IT 수요 회복 전망이 긍정적입니다. - 하나머티리얼즈의 24년 4분기 매출은 674억 원, 영업이익은 126억 원으로 기대됩니다. - 모바일, PC 수요 부진으로 NAND 수요는 감소했으나, DRAM 수요는 견조합니다. - SiC 링 등 반도체 핵심 부품의 경쟁력을 바탕으로 밸류에이션 할증 가능성이 높습니다. (출처 : 하나증권/신한투자증권) 📊 주요지표 부채비율 : 54% 유보율 : 3,617% PBR : 1.35배 📊 최근실적(매출/영업익/순익) 2025.3Q 669억/ 128억/ 87억(E) 2025.2Q 641억/ 85억/ 54억 2025.1Q 586억/ 87억/ 61억 2024.4Q 692억/ 153억/ 125억 2024.3Q 634억/ 120억/ 120억 📊 당일 기관수급 요약 📌 기관합계 : -13억 - 보험 : +2억 - 투신 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 사모 : -1억 - 금융투자 : -2억 - 연기금 : -11억 📌 외국인 : -48억  ✅ 후성(+20.2%) ❗️ 52주 신고가 신규 돌파 거래대금 : 533억 시가총액 : 7,218억 - 현재가 : 6,730원 📊 최근 애널리스트 리포트 요약 📌 후성, 배터리 부진 넘어 미국 시장으로 탄력 받다 - 후성은 2분기 연결 영업이익 148억 원을 기록하며 흑자로 전환했습니다. - 중국 LiPF6 사업 적자에도 불구하고, 한텍의 영업이익 급증 덕분에 실적 개선이 이루어졌습니다. - 한텍의 이익 증가는 미국 LNG 터미널용 열교환기 매출이 2분기에 집중된 결과입니다. - 영업외손익에서는 304억 원의 적자가 났지만, 이는 일시적인 펀더멘탈 이슈가 아닙니다. - 후성글로벌의 BW 조건 수정으로 인해 금융 부채 변경손실 211억 원을 반영했습니다. - 향후 미국 시장 매출 증가가 긍정적 변수로 작용할 가능성이 높습니다. (출처 : 유진투자증권) 📊 주요지표 부채비율 : 140% 유보율 : 457% PBR : 1.7배 📊 최근실적(매출/영업익/순익) 2025.3Q 1,236억/ 59억/ -(E) 2025.2Q 1,242억/ 148억/ -181억 2025.1Q 1,071억/ -1억/ -19억 2024.4Q 1,104억/ -26억/ -817억 2024.3Q 1,069억/ -18억/ -18억 📊 당일 기관수급 요약 📌 기관합계 : +7억 - 연기금 : +9억 - 투신 : +4억 - 기타금융 : +0억 - 은행 : 0억 - 보험 : 0억 - 사모 : -1억 - 금융투자 : -6억 📌 외국인 : -19억  ✅ 이엔에프테크놀로지(+4.8%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 153억 시가총액 : 7,001억 - 현재가 : 49,000원 📊 최근 애널리스트 리포트 요약 📌 추석 선물 같은 주식, 이엔에프테크놀로지의 미래 전망 - 2025년, 이엔에프테크놀로지는 신규 아이템 공급 증가와 고객사 내 점유율 확대로 마진이 개선될 전망입니다. - 주요 제품으로는 불산계 식각액, 신너, 스트리퍼가 있으며, 각각 매출의 20~25%를 차지하고 있습니다. - 메모리 업체 내 불산계 식각액 점유율을 꾸준히 늘리고 있고, HBM향 제품 공급도 확대 중입니다. - 반도체 매출 비중이 디스플레이 대비 증가하고 있어 긍정적입니다. - 올해는 체질 개선의 성과를 본격적으로 수확하는 해로 기대됩니다. (출처 : DS투자증권) 📊 주요지표 부채비율 : 64% 유보율 : 5,687% PBR : 1.31배 📊 최근실적(매출/영업익/순익) 2025.3Q 1,783억/ 268억/ 176억(E) 2025.2Q 1,642억/ 235억/ 147억 2025.1Q 1,578억/ 215억/ 141억 2024.4Q 1,220억/ 153억/ 27억 2024.3Q 1,664억/ 199억/ 199억 📊 당일 기관수급 요약 📌 기관합계 : -7억 - 투신 : +14억 - 금융투자 : +2억 - 은행 : 0억 - 기타금융 : 0억 - 보험 : 0억 - 연기금 : -5억 - 사모 : -18억 📌 외국인 : +6억  ✅ 에프에스티(+9.9%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 154억 시가총액 : 6,850억 - 현재가 : 31,200원 📊 주요지표 부채비율 : 110% 유보율 : 2,178% PBR : 1.54배 📊 최근실적(매출/영업익/순익) 2025.2Q 760억/ 17억/ -36억 2025.1Q 685억/ 28억/ -2억 2024.4Q 781억/ 43억/ 87억 2024.3Q 585억/ 3억/ 3억 📊 당일 기관수급 요약 📌 기관합계 : +9억 - 사모 : +9억 - 투신 : +0억 - 연기금 : +0억 - 보험 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 금융투자 : 0억 📌 외국인 : -30억  ✅ 네오위즈(+7.0%) ❗️ 52주 신고가 신규 돌파 거래대금 : 98억 시가총액 : 6,338억 - 현재가 : 29,000원 📊 최근 애널리스트 리포트 요약 📌 강력한 IP와 글로벌 시장 확대, 네오위즈의 안정적 성장 비결 - 네오위즈의 2분기 실적은 매출 1,100억원으로 전년 대비 26% 증가하며 시장 기대를 초과했습니다. - 'P의 거짓: 서곡' DLC의 조기 출시와 '브라운더스트2'의 업데이트 효과가 주요 성장 요인입니다. - PC/콘솔 매출은 575억원으로, 전년 대비 54% 상승하며 성공적인 IP 육성을 보였습니다. - 모바일 매출은 440억원으로, '브라운더스트2'의 2주년 업데이트가 트래픽 증가에 기여했습니다. - 대만 앱스토어 매출 1위를 달성하며 중화권에서의 IP 파워가 강화되고 있습니다. - 향후, 매출 이연 효과로 3분기까지의 고성장과 2025년에도 지속적인 성장이 기대됩니다. (출처 : 유진투자증권/교보증권/하나증권) 📊 주요지표 부채비율 : 20% 유보율 : 5,179% PBR : 0.99배 📊 최근실적(매출/영업익/순익) 2025.3Q 970억/ 126억/ 88억(E) 2025.2Q 1,100억/ 186억/ 128억 2025.1Q 890억/ 102억/ 61억 2024.4Q 896억/ 69억/ -276억 2024.3Q 931억/ 65억/ 65억 📊 당일 기관수급 요약 📌 기관합계 : +18억 - 사모 : +10억 - 연기금 : +4억 - 투신 : +2억 - 금융투자 : +1억 - 보험 : +0억 - 은행 : 0억 - 기타금융 : 0억 📌 외국인 : +38억  ✅ 농심홀딩스(+30.0%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 1,320억 시가총액 : 5,306억 - 현재가 : 114,400원 📊 최근 애널리스트 리포트 요약 📌 농심홀딩스, 숨겨진 성장 가능성을 주목하라! - 농심홀딩스는 자체 영업 없이 자회사 배당금 및 사용료가 주요 수익입니다. - 농심과 율촌화학 등 핵심 자회사가 연결 종속회사에 포함되지 않았습니다. - 이로 인해 농심홀딩스는 지주사 할인 효과를 크게 받고 있습니다. - 핵심 자회사 실적이 배당으로만 유입되는 구조가 주요 원인입니다. - 향후 핵심 자회사 실적 개선 시 배당 수익 증가 가능성이 큽니다. (출처 : 한화투자증권) 📊 주요지표 부채비율 : 35% 유보율 : 5,020% PBR : 0.31배 📊 최근실적(매출/영업익/순익) 2025.2Q 1,744억/ 185억/ 155억 2025.1Q 1,911억/ 253억/ 233억 2024.4Q 1,715억/ 27억/ 20억 2024.3Q 2,035억/ 195억/ 195억 📊 당일 기관수급 요약 📌 기관합계 : -27억 - 금융투자 : +0억 - 은행 : 0억 - 보험 : 0억 - 사모 : 0억 - 투신 : -2억 - 기타금융 : -4억 - 연기금 : -20억 📌 외국인 : -8억  ✅ 코오롱모빌리티그룹(+29.9%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 298억 시가총액 : 4,828억 - 현재가 : 7,690원 📊 주요지표 부채비율 : 283% 유보율 : 455% PBR : 0.61배 📊 최근실적(매출/영업익/순익) 2025.2Q 5,903억/ 91억/ 24억 2025.1Q 5,463억/ 68억/ 25억 2024.4Q 6,085억/ 75억/ -86억 2024.3Q 5,844억/ 24억/ 24억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 투신 : 0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 사모 : 0억 - 금융투자 : 0억 📌 외국인 : -5억  ✅ 유니테스트(+7.4%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 171억 시가총액 : 4,375억 - 현재가 : 20,700원 📊 주요지표 부채비율 : 75% 유보율 : 939% PBR : 2.07배 📊 최근실적(매출/영업익/순익) 2025.3Q 455억/ 30억/ 30억(E) 2025.2Q 292억/ -44억/ -62억 2025.1Q 224억/ -40억/ -47억 2024.4Q 373억/ -83억/ -128억 2024.3Q 255억/ 15억/ 15억 📊 당일 기관수급 요약 📌 기관합계 : +31억 - 사모 : +14억 - 연기금 : +13억 - 금융투자 : +7억 - 은행 : 0억 - 기타금융 : 0억 - 보험 : 0억 - 투신 : -3억 📌 외국인 : -20억  ✅ 휴림로봇(+20.4%) ❗️ 52주 신고가 신규 돌파 거래대금 : 4,095억 시가총액 : 4,342억 - 현재가 : 3,635원 📊 주요지표 부채비율 : 49% 유보율 : 126% PBR : 3.04배 📊 최근실적(매출/영업익/순익) 2025.2Q 526억/ 10억/ 4억 2025.1Q 506억/ 8억/ -5억 2024.4Q 673억/ -19억/ 63억 2024.3Q 232억/ -20억/ -20억 📊 당일 기관수급 요약 📌 기관합계 : +1억 - 금융투자 : +1억 - 연기금 : +0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 📌 외국인 : +50억  ✅ 온코닉테라퓨틱스(+3.0%) ❗️ 178일 신고가 돌파 이어감 거래대금 : 370억 시가총액 : 4,132억 - 현재가 : 37,350원 📊 주요지표 부채비율 : 7% 유보율 : 932% PBR : 3.92배 📊 최근실적(매출/영업익/순익) 2025.2Q 94억/ 11억/ -2억 2025.1Q 92억/ 16억/ 19억 2024.4Q 88억/ 14억/ 56억 2024.3Q 20억/ -24억/ -24억 📊 당일 기관수급 요약 📌 기관합계 : +2억 - 투신 : +4억 - 연기금 : +0억 - 보험 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 금융투자 : 0억 - 사모 : -2억 📌 외국인 : -8억  ✅ 티엘비(+5.2%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 429억 시가총액 : 4,046억 - 현재가 : 41,150원 📊 최근 애널리스트 리포트 요약 📌 AI와 데이터센터 투자로 2분기 최고 매출 달성! 2025년 전망도 긍정적~ - 2025년 영업이익은 68.6억원으로 전년 대비 266% 증가하며 예상을 크게 초과했습니다. - 매출은 640.5억원으로, 분기 기준으로 최고치를 기록하며 컨센서스를 8.7% 상회했습니다. - 2025년 3분기 영업이익도 77억원으로 전망되며 수익성 호조가 지속될 것으로 보입니다. - 목표주가는 33,000원으로 상향되었으며, 투자의견은 매수(BUY)로 유지되고 있습니다. - 서버향 메모리 모듈 매출 증가와 신규 반도체 모듈 출시가 긍정적 영향을 미치고 있습니다. - 2025년 실적 상향에 초점을 맞추어 비중 확대가 추천됩니다. (출처 : 대신증권) 📊 주요지표 부채비율 : 76% 유보율 : 2,269% PBR : 1.89배 📊 최근실적(매출/영업익/순익) 2025.3Q 679억/ 84억/ 54억(E) 2025.2Q 641억/ 69억/ 45억 2025.1Q 530억/ 19억/ 9억 2024.4Q 498억/ 9억/ 15억 2024.3Q 464억/ 28억/ 28억 📊 당일 기관수급 요약 📌 기관합계 : -20억 - 연기금 : +1억 - 은행 : +0억 - 기타금융 : +0억 - 금융투자 : 0억 - 보험 : -3억 - 사모 : -7억 - 투신 : -11억 📌 외국인 : -4억  ✅ 한국철강(+3.7%) ❗️ 52주 신고가 다시 돌파 거래대금 : 11억 시가총액 : 3,794억 - 현재가 : 10,410원 📊 주요지표 부채비율 : 13% 유보율 : 1,624% PBR : 0.39배 📊 최근실적(매출/영업익/순익) 2025.3Q 1,160억/ 19억/ 19억(E) 2025.2Q 1,223억/ -26억/ -27억 2025.1Q 1,162억/ -106억/ -38억 2024.4Q 1,442억/ -22억/ 79억 2024.3Q 1,424억/ 23억/ 23억 📊 당일 기관수급 요약 📌 기관합계 : +2억 - 연기금 : +1억 - 은행 : +0억 - 금융투자 : +0억 - 기타금융 : 0억 - 사모 : 0억 - 보험 : 0억 - 투신 : 0억 📌 외국인 : +2억  ✅ 펨트론(+4.8%) ❗️ 역사적 신고가 돌파 이어감 거래대금 : 83억 시가총액 : 3,562억 - 현재가 : 16,730원 📊 최근 애널리스트 리포트 요약 📌 3D 검사 장비 시장의 미래를 주목하라! - 동사는 3D 검사 장비 전문 업체로, SMT, 반도체, 이차전지 공정에서 주력 장비를 공급하고 있습니다. - 현재 SMT 부문은 매출의 86.1%를 차지하지만, 고객사의 투자 감소로 2024년 실적은 부진이 예상됩니다. - 그러나 반도체 부문은 중장기 성장을 이끌 것으로 기대되며, ZEUS와 HBM 검사 장비에 주목할 필요가 있습니다. - 특히, 8800WIR HBM 장비는 국내 IDM 업체와 품질 테스트 중이며, 올해 상반기 내 양산 발주가 기대됩니다. - MARS 장비는 국내 반도체 업체와의 협력으로 외산 장비를 국산화하며, 2024년 후속 수주 가능성이 큽니다. - 반도체 부문의 성장 가능성은 회사의 미래 실적과 기업가치 상승에 중요한 역할을 할 것으로 보입니다. (출처 : 키움증권) 📊 주요지표 부채비율 : 407% 유보율 : 97% PBR : 14.8배 📊 최근실적(매출/영업익/순익) 2025.3Q 181억/ 19억/ -(E) 2025.2Q 167억/ 3억/ -53억 2025.1Q 111억/ -30억/ -23억 2024.4Q 142억/ 0억/ 4억 2024.3Q 174억/ 3억/ 3억 📊 당일 기관수급 요약 📌 기관합계 : +2억 - 사모 : +2억 - 금융투자 : +0억 - 투신 : 0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : +11억  ✅ 로보스타(+15.1%) ❗️ 52주 신고가 신규 돌파 거래대금 : 797억 시가총액 : 3,534억 - 현재가 : 36,250원 📊 주요지표 부채비율 : 21% 유보율 : 1,711% PBR : 3.22배 📊 최근실적(매출/영업익/순익) 2025.2Q 197억/ -8억/ -14억 2025.1Q 141억/ -24억/ -22억 2024.4Q 236억/ 11억/ 24억 2024.3Q 170억/ -20억/ -20억 📊 당일 기관수급 요약 📌 기관합계 : +2억 - 금융투자 : +1억 - 연기금 : +0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 📌 외국인 : -33억  ✅ KG케미칼(+6.7%) ❗️ 52주 신고가 신규 돌파 거래대금 : 77억 시가총액 : 3,506억 - 현재가 : 5,120원 📊 주요지표 부채비율 : 119% 유보율 : 1,322% PBR : 0.32배 📊 최근실적(매출/영업익/순익) 2025.2Q 21,812억/ 789억/ 582억 2025.1Q 21,217억/ 1,066억/ 734억 2024.4Q 21,730억/ 758억/ 721억 2024.3Q 21,462억/ 72억/ 72억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 금융투자 : 0억 📌 외국인 : +19억  ✅ 한솔아이원스(+9.4%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 133억 시가총액 : 3,317억 - 현재가 : 11,600원 📊 주요지표 부채비율 : 22% 유보율 : 1,293% PBR : 1.26배 📊 최근실적(매출/영업익/순익) 2025.2Q 470억/ 91억/ 75억 2025.1Q 489억/ 119억/ 106억 2024.4Q 437억/ 62억/ 50억 2024.3Q 365억/ 47억/ 47억 📊 당일 기관수급 요약 📌 기관합계 : +6억 - 사모 : +4억 - 금융투자 : +1억 - 연기금 : +0억 - 투신 : +0억 - 은행 : 0억 - 기타금융 : 0억 - 보험 : 0억 📌 외국인 : +13억  ✅ 네패스(+5.3%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 33억 시가총액 : 3,277억 - 현재가 : 14,210원 📊 최근 애널리스트 리포트 요약 📌 AI 서버와 전력 반도체: 2024년 매출의 새로운 기회 - 2024년 매출의 71%를 차지하는 반도체 부문은 고부가가치 패키징, FIWLP로 성장 중입니다. - 전자재료는 반도체 구리 도금용 카파 도금액으로 레거시 및 HBM향 매출을 올리고 있습니다. - 2차 전지는 음극 단자에 사용되는 리드탭이 주요 매출원입니다. - 전체 매출의 88%가 반도체 부문에서 발생하며, AI 서버와 전력 반도체 수요가 기대됩니다. - 향후 AI 서버 및 전력 반도체 수요 증가는 매출 성장을 가속화할 전망입니다. (출처 : 대신증권) 📊 주요지표 부채비율 : 190% 유보율 : 140% PBR : 2.18배 📊 최근실적(매출/영업익/순익) 2025.2Q 1,309억/ 80억/ 132억 2025.1Q 1,294억/ 36억/ 85억 2024.4Q 1,053억/ 297억/ -93억 2024.3Q 1,089억/ -157억/ -157억 📊 당일 기관수급 요약 📌 기관합계 : +2억 - 연기금 : +2억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 금융투자 : 0억 - 투신 : 0억 📌 외국인 : -2억  ✅ 유니셈(+9.8%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 657억 시가총액 : 2,947억 - 현재가 : 9,610원 📊 최근 애널리스트 리포트 요약 📌 삼성전자 투자, 실적 개선과 함께 새로운 성장 동력 확보 - 동사는 반도체/디스플레이 장비 전문기업으로 스크러버와 칠러를 주력으로 한다. - 국내에서 Gas Scrubber 시장점유율 40% 이상, Chiller 시장점유율 30% 이상을 기록 중이다. - 2Q25 매출액은 800억 원으로 전년 대비 78% 증가했으나, 영업이익은 일회성 요인으로 감소했다. - TEL과의 공동개발로 삼성전자와의 협력 확대가 실적 개선에 긍정적 영향을 미칠 전망이다. - 하반기 DRAM 투자 강화로 3Q25 실적은 꾸준한 개선세가 예상된다. - 키옥시아의 공격적 투자와 함께 스크러버 공급이 지속될 것으로 보인다. (출처 : 유안타증권/iM증권/SK증권) 📊 주요지표 부채비율 : 17% 유보율 : 1,340% PBR : 0.79배 📊 최근실적(매출/영업익/순익) 2025.3Q 621억/ 60억/ -(E) 2025.2Q 800억/ 21억/ -7억 2025.1Q 605억/ 48억/ 41억 2024.4Q 615억/ 27억/ 64억 2024.3Q 564억/ 32억/ 32억 📊 당일 기관수급 요약 📌 기관합계 : -9억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 보험 : 0억 - 투신 : -1억 - 금융투자 : -3억 - 사모 : -5억 📌 외국인 : +22억  ✅ 대원산업(-1.6%) ❗️ 역사적 신고가 다시 돌파 거래대금 : 3억 시가총액 : 2,421억 - 현재가 : 12,080원 📊 최근 애널리스트 리포트 요약 📌 "대원산업, 카니발과 EV3로 날아오르다" - 대원산업은 기아/현대차향 자동차 시트를 생산하며 한국, 베트남, 중국, 러시아에 공장을 운영합니다. - 2025년 1분기 매출액은 2,598억원, 영업이익은 207억원으로 각각 34%, 321% 증가했습니다. - 한국에서는 카니발과 EV3 모델의 생산이 호조를 보여 29% 성장했습니다. - 중국에서는 염성기아 수출 증가로 94%, 러시아에서는 현지 고객사 회복으로 164% 성장했습니다. - 주요 지역의 외형 확대와 고정비 레버리지 효과로 영업이익률이 8.0%로 상승했습니다. (출처 : 하나증권) 📊 주요지표 부채비율 : 39% 유보율 : 5,252% PBR : 0.4배 📊 최근실적(매출/영업익/순익) 2025.2Q 2,896억/ 275억/ 211억 2025.1Q 2,598억/ 207억/ 250억 2024.4Q 2,716억/ 469억/ 409억 2024.3Q 2,383억/ 229억/ 229억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 사모 : +0억 - 은행 : +0억 - 금융투자 : +0억 - 투신 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 보험 : 0억 📌 외국인 : -1억  ✅ 인텍플러스(+6.1%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 84억 시가총액 : 2,084억 - 현재가 : 16,200원 📊 주요지표 부채비율 : 202% 유보율 : 578% PBR : 2.63배 📊 최근실적(매출/영업익/순익) 2025.3Q 265억/ 20억/ -(E) 2025.2Q 251억/ 16억/ 10억 2025.1Q 144억/ -45억/ -50억 2024.4Q 245억/ -62억/ -22억 2024.3Q 176억/ -18억/ -18억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 금융투자 : +0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : 0억  ✅ 와이엠티(+8.7%) ❗️ 52주 신고가 신규 돌파 거래대금 : 33억 시가총액 : 2,012억 - 현재가 : 12,330원 📊 주요지표 부채비율 : 85% 유보율 : 1,302% PBR : 0.95배 📊 최근실적(매출/영업익/순익) 2025.2Q 351억/ 40억/ 21억 2025.1Q 350억/ 15억/ 13억 2024.4Q 365억/ 5억/ 2억 2024.3Q 364억/ 22억/ 22억 📊 당일 기관수급 요약 📌 기관합계 : +3억 - 사모 : +3억 - 연기금 : +0억 - 금융투자 : +0억 - 투신 : 0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 📌 외국인 : +1억  ✅ 한스바이오메드(+22.2%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 299억 시가총액 : 1,937억 - 현재가 : 14,320원 📊 주요지표 부채비율 : 108% 유보율 : 939% PBR : 1.81배 📊 최근실적(매출/영업익/순익) 2025.2Q 220억/ 0억/ -34억 2025.1Q 242억/ 18억/ 7억 2024.4Q 199억/ -7억/ -20억 2024.3Q 195억/ -11억/ -11억 📊 당일 기관수급 요약 📌 기관합계 : +14억 - 투신 : +9억 - 사모 : +4억 - 금융투자 : 0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : -8억  ✅ 코아시아(+10.6%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 99억 시가총액 : 1,842억 - 현재가 : 7,000원 📊 주요지표 부채비율 : 185% 유보율 : 373% PBR : 1.14배 📊 최근실적(매출/영업익/순익) 2025.2Q 985억/ 37억/ -49억 2025.1Q 1,040억/ 18억/ 1억 2024.4Q 850억/ -214억/ -401억 2024.3Q 884억/ -84억/ -84억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 금융투자 : 0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : +11억  ✅ 케이엔제이(+4.8%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 62억 시가총액 : 1,754억 - 현재가 : 21,850원 📊 최근 애널리스트 리포트 요약 📌 디스플레이 장비 사업 종료, 더 큰 도약을 위한 준비 - 2024년 9월, 디스플레이용 장비 사업 중단을 결정했습니다. - 중국향 LCD 비즈니스 축소로 2023년 장비 사업부 적자가 20억 원으로 확대되었습니다. - 장비 사업 중단 손실은 작년 4분기까지 반영될 예정입니다. - 2025년부터는 부품 사업부의 실적 개선이 기대됩니다. - 향후 실적 희석 요인이 사라지며 전체적인 실적 상승이 예상됩니다. (출처 : SK증권) 📊 주요지표 부채비율 : 90% 유보율 : 1,988% PBR : 1.82배 📊 최근실적(매출/영업익/순익) 2025.2Q 200억/ 52억/ 36억 2025.1Q 193억/ 55억/ 46억 2024.4Q 178억/ 23억/ 14억 2024.3Q 164억/ 44억/ 44억 📊 당일 기관수급 요약 📌 기관합계 : -1억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 - 투신 : -1억 📌 외국인 : -3억  ✅ 에이플러스에셋(-1.5%) ❗️ 52주 신고가 신규 돌파 거래대금 : 4억 시가총액 : 1,648억 - 현재가 : 7,290원 📊 주요지표 부채비율 : 99% 유보율 : 1,315% PBR : 0.85배 📊 최근실적(매출/영업익/순익) 2025.2Q 1,674억/ 89억/ 57억 2025.1Q 1,583억/ 74억/ 66억 2024.4Q 1,395억/ 45억/ 97억 2024.3Q 1,399억/ 109억/ 109억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 금융투자 : +0억 - 투신 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 보험 : 0억 📌 외국인 : -1억  ✅ 만호제강(+6.9%) ❗️ 52주 신고가 신규 돌파 거래대금 : 19억 시가총액 : 1,641억 - 현재가 : 39,550원 📊 주요지표 부채비율 : 11% 유보율 : 4,440% PBR : 0.51배 📊 최근실적(매출/영업익/순익) 2025.1Q 371억/ -28억/ -47억 2024.4Q 388억/ -55억/ -37억 2024.3Q 375억/ -30억/ 46억 2024.2Q 604억/ 31억/ 31억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 금융투자 : +0억 - 투신 : 0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 📌 외국인 : +0억  ✅ 싸이맥스(+8.3%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 56억 시가총액 : 1,620억 - 현재가 : 14,830원 📊 주요지표 부채비율 : 29% 유보율 : 3,364% PBR : 0.73배 📊 최근실적(매출/영업익/순익) 2025.2Q 483억/ 74억/ 56억 2025.1Q 458억/ 74억/ 56억 2024.4Q 450억/ 76억/ 119억 2024.3Q 385억/ 61억/ 61억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 기타금융 : +0억 - 투신 : 0억 - 보험 : 0억 - 은행 : 0억 - 연기금 : 0억 - 사모 : 0억 - 금융투자 : 0억 📌 외국인 : +8억  ✅ 엘티씨(+14.4%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 184억 시가총액 : 1,605억 - 현재가 : 16,480원 📊 주요지표 부채비율 : 72% 유보율 : 2,115% PBR : 1.09배 📊 최근실적(매출/영업익/순익) 2025.2Q 613억/ 49억/ 9억 2025.1Q 759억/ 94억/ 67억 2024.4Q 926억/ 108억/ 102억 2024.3Q 770억/ 81억/ 81억 📊 당일 기관수급 요약 📌 기관합계 : +9억 - 투신 : +7억 - 사모 : +4억 - 연기금 : +3억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 금융투자 : -5억 📌 외국인 : +13억  ✅ 메카로(+9.1%) ❗️ 52주 신고가 신규 돌파 거래대금 : 38억 시가총액 : 1,509억 - 현재가 : 14,800원 📊 주요지표 부채비율 : 7% 유보율 : 3,804% PBR : 0.55배 📊 최근실적(매출/영업익/순익) 2025.2Q 229억/ 34억/ 31억 2025.1Q 215억/ 33억/ 41억 2024.4Q 198억/ 44억/ 38억 2024.3Q 161억/ 7억/ 7억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 금융투자 : +0억 - 투신 : 0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 사모 : 0억 📌 외국인 : +7억  ✅ 로보로보(+9.8%) ❗️ 52주 신고가 돌파 이어감 거래대금 : 1,356억 시가총액 : 1,433억 - 현재가 : 7,040원 📊 주요지표 부채비율 : 7% 유보율 : 1,419% PBR : 3.58배 📊 최근실적(매출/영업익/순익) 2025.2Q 35억/ -3억/ -5억 2025.1Q 31억/ -4억/ -2억 2024.4Q 38억/ -4억/ 0억 2024.3Q 31억/ -4억/ -4억 📊 당일 기관수급 요약 📌 기관합계 : +0억 - 투신 : +0억 - 보험 : 0억 - 사모 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 연기금 : 0억 - 금융투자 : 0억 📌 외국인 : -17억  ✅ 동남합성(+2.5%) ❗️ 52주 신고가 신규 돌파 거래대금 : 1억 시가총액 : 1,146억 - 현재가 : 32,750원 📊 주요지표 부채비율 : 106% 유보율 : 1,726% PBR : 2.21배 📊 최근실적(매출/영업익/순익) 2025.2Q 433억/ 10억/ 1억 2025.1Q 528억/ 30억/ 23억 2024.4Q 484억/ 19억/ 17억 2024.3Q 464억/ 22억/ 22억 📊 당일 기관수급 요약 📌 기관합계 : 0억 - 금융투자 : +0억 - 투신 : 0억 - 보험 : 0억 - 은행 : 0억 - 기타금융 : 0억 - 사모 : 0억 - 연기금 : 0억 📌 외국인 : +0억  ✅ 에스피시스템스(+1.6%) ❗️ 52주 신고가 신규 돌파 거래대금 : 233억 시가총액 : 1,076억 - 현재가 : 9,990원 📊 주요지표 부채비율 : 43% 유보율 : 4,469% PBR : 1.47배 📊 최근실적(매출/영업익/순익) 2025.2Q 153억/ - |

|